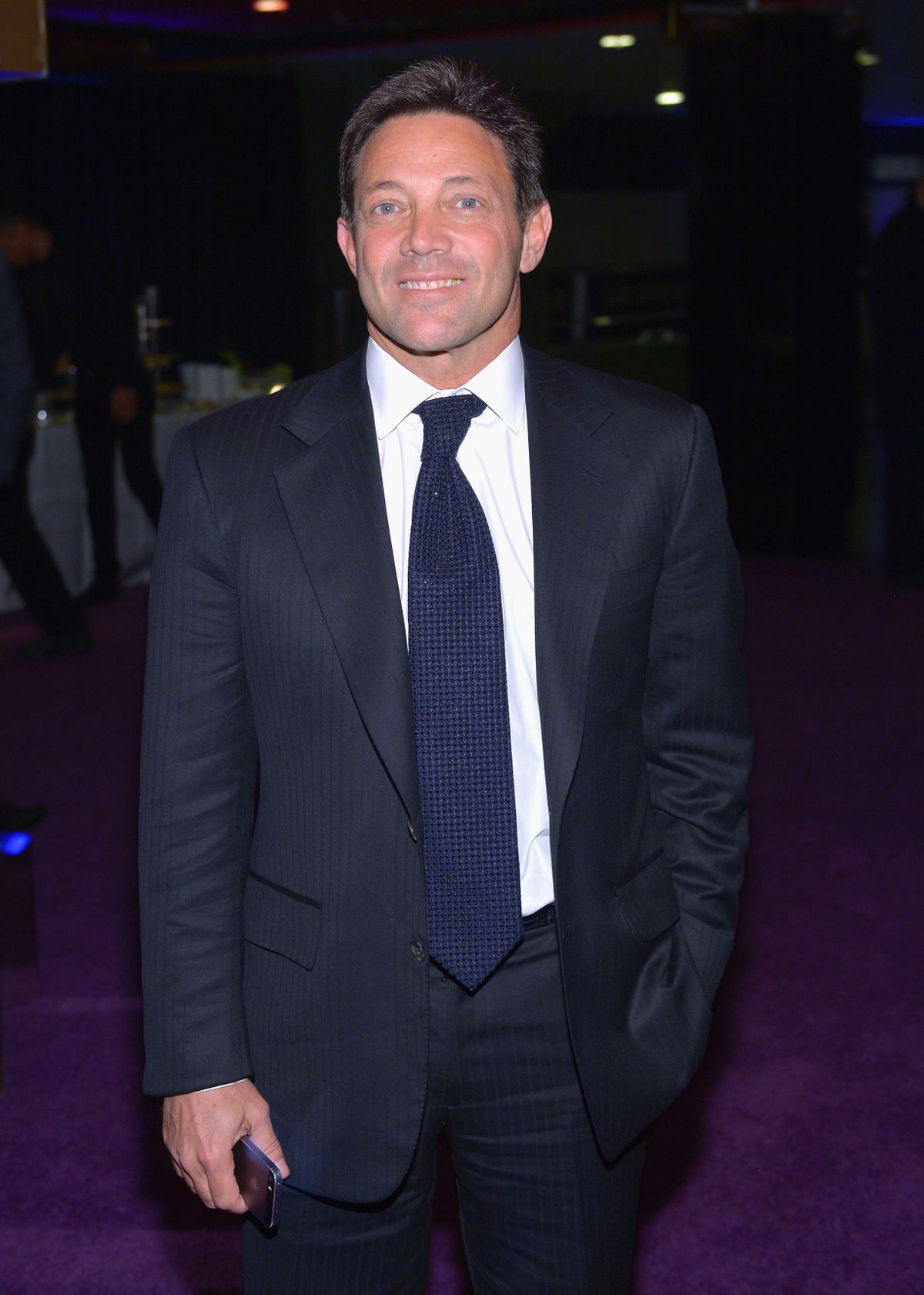

Ki is volt igazából a Wall Street farkasa?

Belfort 16 éves korában szendvicset és jégkrémet árult Long Beachen, hogy ebből fizesse tandíját, mert fogorvosnak tanult. Azonban már az első nap otthagyta az egyetemet, amikor a dékán azt mondta, hogy a fogorvosi pálya nem ideális választás annak, aki milliomos akar lenni. Az egyetemi próbálkozás után húst kezdett árulni, majd saját céget alapított, amely idővel csődbe ment. Így 24 éves korára már 24 ezer dolláros tartozást halmozott fel, és nagy szüksége volt egy állásra, hogy adósságát törleszteni tudja.

Belfort egy brókercégnél kezdte meg Wall Street-i pályafutását, ahol a ranglétra aljáról indult, és összekötőként dolgozott, tehát lehetséges befektetőket hívogatott, akiket utána összekapcsolt a brókerekkel. Amikor végre letette az tőzsdézéshez szükséges vizsgát, 1987 október 19-én megkezdte brókeri karrierjét. Ez a pályafutás azonban úgy tűnt, hogy a fogorvosihoz hasonlóan rövid életű lesz, mert éppen ezen a napon esett 508 pontot a New York-i tőzsde, és a vállalat lehúzta a rolót, ő pedig ismét munkanélküli lett.

Belfort azonban nem élte meg kudarcként balszerencséjét, hanem 1989-ben Stratton Oakmont néven megalapította saját vállalatát.

A Stratton az 1990-es évekre az Egyesült Államok legnagyobb OTC cége lett (Over-the-counter), amely a tőzsdék kizárásával, az ügyfeleket direktben köti össze egymással. Az OTC-k egyébként egészen a 2008-as világválságig igen népszerűek voltak, és az összes ügylet 16 százaléka köttetett ilyen módon.

A Stratton számára az igazi üzletet a részvényárak mesterséges feltornászása jelentette. Belfort és legközelebbi munkatársai korán szálltak be bizonyos vállalatokba, majd agresszív értékesítési stratégiába fogtak, amelynek segítségével felpumpálták a részvény árfolyamát. Amikor úgy érezték eleget kerestek már a cégen, egyszerűen elkezdték eladni az értékpapírokat az eredeti ár többszöröséért, aminek hatására bedőlt az árfolyam. Vagyis a valódi befektetők, akik nem vettek részt a csalásban, hatalmasat buktak. Akadt olyan eset is, amikor annak érdekében, hogy a részvény árfolyamát magasan tartsák, nemes egyszerűséggel nem engedték eladni az értékpapírokat.

A Stratton értékesítőinek feladata az volt, hogy rátukmálják ügyfeleikre az általuk ajánlott részvényeket. Az utasítás mindig fentről jött, hogy éppen melyik papírt kell megtolni. Az úgynevezett "pump and dump" séma - vagyis az árak mesterséges feltornászása, majd a papírok eladása - annyira jól működött, hogy Belfort egy ponton heti 600 ezer fontot keresett, cége pedig összességében 200 millió dollárral lopta meg ügyfeleit.

A Stratton működéséhez elengedhetetlen volt a megfelelő értékesítők kiképzése, akiknek Belfort a saját "Kodak" módszerét is megtanította. Ennek az volt a lényege, hogy a befektetőknek először " blue chip"(eredetileg az IBM papírjait hívták így, mára viszont kiterjedt a fogalom használata mindazon részvényekre, amelyek a leglikvidebbek, és nagy forgalmat bonyolítanak le) részvényeket próbáltak meg eladni,

majd amint ez sikerült, jöhettek a sokkal nagyobb rizikóval működő bóvli papírok.

Ha mégsem kapta be a csalit a lehetséges partner, akkor elkezdtek a lelkére beszélni különböző trükkökkel és általában hamis kijelentésekkel: "Gates és Buffett pár óra múlva beszáll az üzletbe, még most kell venni a papírokból". A Stratton értékesítőit hihetetlen nehéz volt lerázni, és Belfort remekül megtanította őket arra, hogyan játsszanak az emberi kapzsiságra. Sokuknak a felettese külön sorvezetőt nyomtatott ki az összes lehetséges forgatókönyvvel arra az esetre, ha a potenciális befektető kifogásokat keres.

Josh Shapiro, a Stratton volt munkatársa a New York Postnak adott interjújában felidézte az egyik ilyen lehetőséget: "a befektető azt mondja, hogy meg kell beszélnie a dolgot a feleségével" erre te: "miért, a feleséged is szól neked, mielőtt szőrmekabátot vesz?" A válasz az esetek többségében nem volt. Ha kellett, még sértegették is a befektetőket, mindent megtettek annak érdekében, hogy nyomást gyakoroljanak rájuk, és így rávegyék őket arra, hogy vásároljanak az általuk kínált papírokból.

A cég szlogenje az volt: csak akkor rakd le a telefont, ha az ügyfél már vásárolt, vagy meghalt."

Belfort szerint a 90-es években sokan rengeteget kerestek a pénzügyi világban, ő pedig csak annyit vett el tőlük, amennyit még megengedhettek maguknak, anélkül, hogy igazából megérezték volna a veszteséget. Hozzátette, hogy ez nem mentség arra, amit tett, viszont nem szegény embereket kopasztott meg, hanem gazdagokat, és senki nem vesztette el miatta egész élete megtakarítását.

A hatóságok már egészen korán szagot fogtak, és nyomon követték a Stratton tevékenységét. Az amerikai tőzsdefelügyelet (SEC) már 1992-ben 2,5 millió dolláros bírságot szabott ki a cégre, valamint Belfortnak és üzlettársainak, Daniel Porushnak és Kenneth Greene-nek külön-külön is be kellett fizetniük 100-100 ezer dollárt, ám egyikük sem ismerte el, de nem is tagadta, hogy csalás történt.

Végül az vezetett Belfort bukásához, hogy a hatóságok egyre nagyobb nyomást gyakoroltak rá, és hogy mentse a menthetőt, elkezdte pénzét kicsempészni Svájcba, hogy ott mossa tisztára. Az FBI azonban rávette Belfort svájci bankárát, hogy működjön együtt velük, és végül így sikerült lebuktatni a Wall Street farkasát, akit üzlettársa, Porush szerint soha senki nem nevezett így.

Végül 2003-ban Belfortot négy év börtönbüntetésre ítélték nemzetközi értékpapírcsalás és pénzmosás miatt. Bár magát mindig egyenes és hűséges embernek nevezte, a legtöbb barátját és üzlettársát szó nélkül bemártotta a hatóságoknál, hogy elérje büntetése enyhítését. A vádalku eredményeként csak 22 hónapot töltött rács mögött. Szabadulása után örökre eltiltották a tőzsdétől és az értékpapír-kereskedelemtől, emellett pedig 110 millió dolláros kártérítést is fizetnie kell a csalás áldozatainak.

Belfort manapság 30 ezer dollárt keres óránként tanácsadással, előadásain pedig állítása szerint ugyanazokat a technikákat és trükköket oktatja, amelyeket a Stratton dolgozóinak is megtanított. Nem is csoda, hogy egy ilyen előadás részvételi díja akár 5 ezer dollárba is kerülhet.