Tévhitben élnek az amerikaiak

Ki ne emlékezne a 1998-tól 2000-ig tartó őrületre, amikor a részvények árfolyama majdnem minden nap emelkedett a „mohó” befektetők miatt, és szinte csak az nem tudott profitot elérni az amerikai tőzsdén, aki szándékosan nem foglalkozott vele? Vélhetően már nem sokan.

Arra viszont már bizonyára elég sokan emlékezünk, amikor 2008 őszén a Lehman Brothers, az amerikai bankszektor, valamint kis túlzással a teljes világgazdaság szinte kártyavárként omlott össze, hónapokig tartó mélyrepülésre kárhoztatva ezzel az amerikai részvénypiacokat. Természetesen, az árfolyamok zuhanása mögött a részvényeiktől félelemből mindenáron szabadulni akaró befektetők álltak, legalábbis közvetlenül.

A befektetők részvénypiachoz való hozzáállása tehát nem elhanyagolható tényező a tőzsdén, hiszen alaposan meghatározza azok irányá. Ennek vizsgálata így kiemelten fontos, mivel fontos következtetéseket is levonhatunk ezekből, amiket saját befektetéseink során is kiválóan hasznosíthatunk. Ehhez adtak segítséget a Tower Wealth Managers elemzői.

Hol van a buborék?

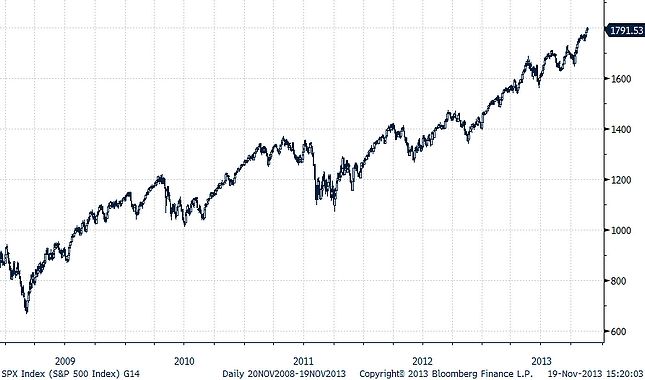

Sokan gondolják manapság, hogy az elmúlt, lassan 5 éves részvénypiaci száguldás után már igen drágának számítanak a részvények, valóságos lufi fújás kezdődött a tőzsdéken. A Tower Wealth Managers elemzői meg is vizsgálták a különböző eszközöket, illetve azok árazását, vajon hol van a lufi. Nos, igen meglepő következetésre jutottak.

Lufi ugyanis nem is igazán az eszközárakban van, sokkal inkább a befektetői magatartás területén vélnek felfedezni egyfajta „kóros részvényundort”, vagy legalábbis nagyfokú hajlandóságot az összeomlás mihamarabbi bekövetkezésének vizionálására. Ezt, neves egyszerűséggel félelem buboréknak (Fear Bubble) nevezik.

Már a félelemből is lehet lufi?

Természetesen a befektetői magatartás két szélsőséges esete, a mohóság és a félelem nem újszerű jelenségek, hiszen ezek alapvetően mindig is befolyásolták a befektetőket a döntéseik meghozatala során. A helyzet akkor lesz érdekes, amikor egyik, vagy éppen a másik túlsúlyba kerül, hisen az egyensúlytalanság mértéke gyorsan nagyon nagyra tud nőni. Amikor a félelem túlságosan eluralkodik, akkor Fear Bubble van, ahogyan pedig a Tower Wealth Managers elemzői figyelmeztetnek, a 2008-ban felfújt lufi még nem eresztett le teljesen az elmúlt évek szárnyalása után.

A jelenség szerintük azzal magyarázható, hogy 2008-as összeomlás idején még közel sem volt akkora az eufória a piacokon, mint például a dotkom-lufi idején. Alapvetően tehát arról van szó, hogy a 2008 ősze és 2009 tavasza között látott masszív eladói nyomás nem egy korrigálás, hanem sokkal inkább egy drámai elmozdulás a félelem irányába, a képzeletbeli mohóság-félelem skálán. Összességében tehát jelenleg még egyáltalán nem beszélhetünk túlzott mohóságról és eufóriáról, mivel nagyon mélyről jön vissza a piaci hangulat, sőt, még mindig inkább arról van szó, hogy túlzott a félelem. Legalábbis a Tower Wealth Managers elemzői szerint, amit természetesen különféle bizonyítékokkal is próbálják alátámasztani állításukat.

A bizonyítékok

Elsőként természetesen a sokat emlegetett P/E rátát hozzák fel bizonyítékul, ami megmutatja, hogy egységnyi nyereségért (akár múltbeli, akár jövőbeli) hányszoros pénzt kell fizetnünk. Ha az elmúlt 20 év 12 havi előtekintő P/E rátáját vizsgáljuk az S&P 500-ra, akkor igaza lehet az elemzőknek, hiszen a Dotkom-lufi idején a jelenlegi szinteknél jóval magasabban állt a mutató, tehát van még tér az emelkedés előtt. Ugyanakkor azért azt érdemes figyelembe venni, hogy az elmúlt 2 év emelkedése kísértetiesen egybecsengett a P/E ráta növekedésével, így nem zárható ki egy kisebb korrekció.

Az szintén beszédes adat, hogy míg 2000-ben az amerikaiak 62, és 2007-ben 65 százalékuk tartott részvényt, addig napjainkban ez az arány "csak" 52 százalékra tehető. Ez klasszikus tőzsdei terminológiában azt jelentheti, hogy a háziasszony szakasz még elvileg nem kezdődött el, még nem akar mindenki részvényeket vásárolni. Szumma szummárum, még érkezni fognak új vevők a piacra, ami az árak emelkedése mellett szól.

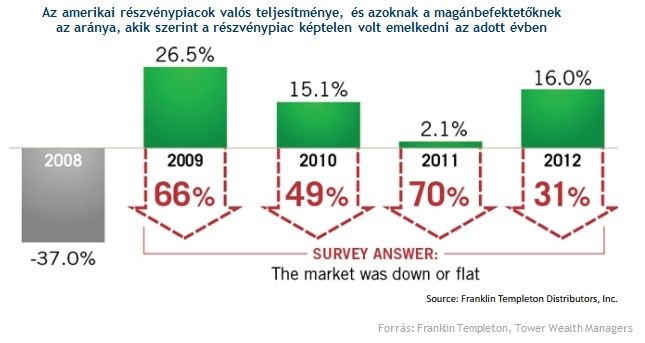

Az elemzők szerint ráadásul figyelemre méltó adatokat mutat a különféle felmérések is, a Franklin Templeton elemzői például arra jutottak, hogy az amerikai fiatal befektetők közel 57 százaléka úgy gondolja, neki nincs szüksége a részvénybefektetésekre a pénzügyi céljai teljesüléséhez. Ők tehát elsősorban a kötvényekben bíznak, holott az elmúlt években egyértelműen nagyobb megtérülést lehetett elérni a részvényekkel, mint az egyre alacsonyabb kötvényhozamokkal. A 2008-as összeomlás tehát látszólag még élénken él az emlékezetekben, jobban preferálják a fix hozamú befektetéseket a változó hozamokat generáló részvénypiaccal szemben.

Ami viszont tényleg megdöbbentő, hogy sokan még azt is tévesen érzékelik, hogy valójában hogyan teljesítenek a piacok. A Franklin Templeton elemzői szerint ugyanis míg a részvényindexek folyamatosan emelkedtek az elmúlt években, addig a befektetők jelentős része még mindig úgy gondolta, a részvények árfolyama folyamatosan esik. Ennyit számít tehát, hogy a mohóság, vagy éppen a félelem felé tolódik el a mérleg nyelve.

A média és a Twitter a hibás

Az elemzők szerint a fals percepció, valamint a részvényektől való túlzott félelem elsősorban a különféle híroldalaknak köszönhető, akik a 2008-as válság után előszeretettel kiáltanak világvégét, vagy éppen összeomlást. A Twitter elterjedése szintén fokozhatja a félelmeket, ahol sokan gyakran 140 karakterben jósolnak apokalipszist.

Ahogyan az elemzők rámutatnak, a befektetők számára az lehet a kulcsfontosságú, hogy ne csak címeket olvassanak el a különböző pénzügyi hírekkel kapcsolatban, hanem alaposan olvassák is el azokat az utolsó betűig. A legtöbb esetben ugyanis hajlamosan vagyunk 1-2 mondatból következtetéseket levonni, holott a valóság ennél mindig árnyaltabb.

Pont úgy, ahogyan a Fear Bubble esetében is árnyalt a kép, hiszen akárhogyan is nézzük, attól még hogy jelenleg bizonyos mutatók, felmérések, vagy indikátorok alapján nem túlvettek a piacok, attól még könnyedén jöhet egy kisebb korrekció, mielőtt ténylegesen lufifújás venné kezdetét a tőzsdén. A korrekció pedig jó sokáig is eltarthat, így érdemes résen lenni, és követni a pénzügyi híreket.