Jó üzlet volt kis cégekbe fektetni 2013-ban

Lassan közeledik az év vége, az indexek hamarosan elérik 2013-as záróértéküket, a befektetők pedig végre a pontos számot is megkaphatják: mennyire is volt jó év a 2013-as a tőzsdén? Vitán felül áll, hogy a bikapiac idén is folytatódott, nem biztos azonban, hogy azok a befektetők jártak a legjobban, akik a legerősebb, legnagyobb vállalatokba fektettek. Lehetséges, hogy a kispapírokba kellett volna fektetni? Alaposan körüljártuk a kérdést, és természetesen a magyar tőzsde nagy és kispapírjait is górcső alá vettük. Lássuk a versenyzőket!

S&P 500

Az 500 legnagyobb amerikai vállalatot tömörítő index, olyan vállalatokkal, mint az Apple, (mostmár) Facebook, Coca-Cola, stb. Lehetne még folytatni a listát, ám látható, valóban a legnagyobbak tartoznak ide, valódi multinacionális cégek, melyek nem csak az amerikai gazdaság teljesítményétől, hanem a globális világgazdaságtól is igencsak függenek. Természetesen a részvények is likvidek, mivel számos befektetési alap követi a 16,2 ezer milliárd dolláros S&P 500 indexet. Sőt, talán a világ legfontosabb tőzsdei indexéről van szó.

Russell 2000

Alapvetően az S&P 500 ellentéte, 2000 amerikai vállalatot tartalmaz, javarészt az alacsony piaci kapitalizációval rendelkező cégeket. Persze ettől még sok befektetési alap követi az indexet, ám az itt szereplő 2000 vállalat teljes piaci kapitalizációja „csak” 1,8 ezer milliárd dollár. Persze ez még több mint tízszer annyi, mint az éves magyar GDP. A Russell 2000-ben szereplő vállalatok alapvetően a belföldi fogyasztás erősségén alapulnak, bevételeik közel 84 százalékát Amerikában realizálják. Számukra tehát kulcsfontosságú az amerikai GDP alakulása, ami látva a legutóbbi 3,6 százalékos növekedést igencsak optimizmusra adhat okot.

Ismét felülteljesítenek a kicsik

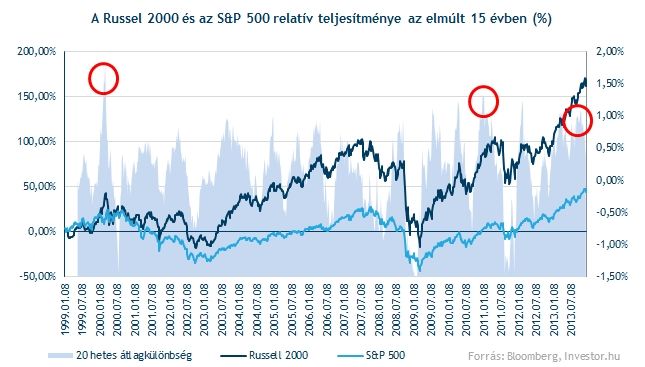

Ha az 1999 óta tartó relatív teljesítményeit vizsgáljuk a két indexnek, akkor szinte alig található olyan periódus, amikor az S&P 500 a kezdetektől számítva jobban teljesített volna. Persze vannak időszakok, amikor átmenetileg a „nagyok” jobban szerepelnek a „kicsiknél”, de a trend nem ezt mutatja.

Sőt, 2010 ősze és 2011 nyara között látványosan felülteljesítette a Russell 2000 az S&P 500 indexet, pont úgy, mint a Dotkom-lufi idején, és ahogyan 2012 novembere óta az jelenleg is látható. Ez viszont azért fontos, mert sokak szerint a klasszikus bikapiacok kifulladásának egyik jele, amikor már nem a nagy vállalatok, hanem a kispapírok kezdenek jól szerepelni.

A szakirodalom szerint a kispapírok emelkedése általában a bikapiac második szakaszában következik be, mivel a befektetők első körben a likvidebb, jobban szem előtt lévő nagypapírokat kezdik vásárolni. Ez alapján pedig nem lehetünk túlságosan optimisták a jövőre nézve.

Nos, a példa is igazolja ezt, hiszen amikor utoljára ennyire elvált egymástól a két index, annak igen csúnya vége lett, nevezetesen egy alig négy hét alatt bekövetkező 25 százalékos zuhanás 2011 júliusában.

Mi a helyzet a magyar piacon?

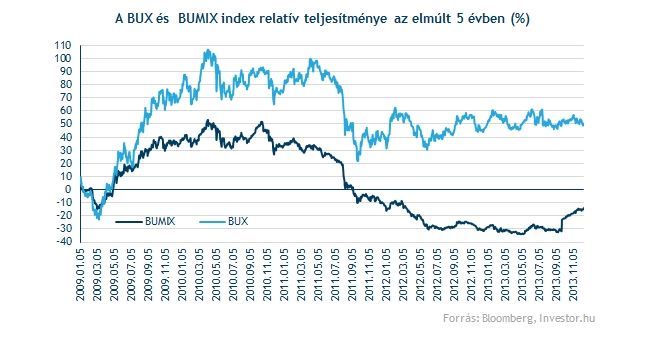

Amennyiben a két fontosabb magyar indexet, a nagyobb papírokat tömörítő BUX indexet, illetve a kis és közepes vállalatokat tartalmazó BUMIX indexet vizsgáljuk, akkor viszont némileg az amerikaitól eltérő képet láthatunk. Magyarországon ugyanis nem igazán tolongtak a vevők a kisebb papírokba az elmúlt öt évben, továbbra is közel 20 százalékkal marad el a BUMIX a 2008-as záróértékétől. Eközben a BUX 2009-ben parádésan szerepelt, és bár az utóbbi két évben szinte csak oldalazást mutatott, még így is 50 százalékos pluszban jár 2008-hoz képest.

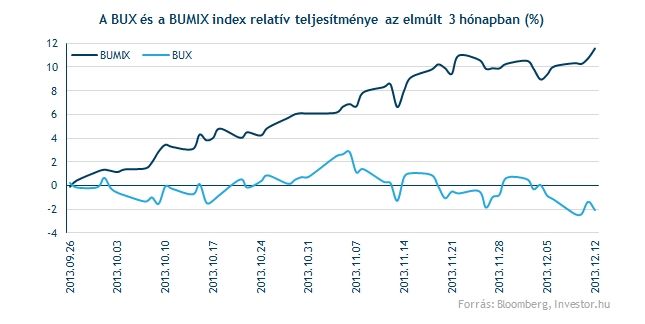

Az utóbbi hónapokban azonban már egyértelműen jól szerepeltek a kisebb papírok. Az Egis-bejelentés óta több mint 10 százalékot emelkedett a BUMIX, miközben a BUX továbbra is csak oldalazást mutat. Tekintve hogy a magyar részvénypiacon szó sincs raliról, így ez nem nevezhető az amerikai helyzethez hasonló negatívumnak. Sőt, inkább kedvezően értékelhető jelenség, mivel a befektetők látszólag ismét kezdik megtalálni a kispapírokat, ami akár 2014-ben is folytatódhat.

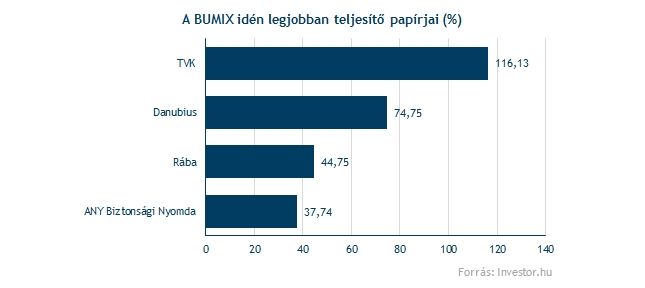

A BUMIX legjobban teljesítő papírjairól pedig többször is írtunk már idén, nem csak a Rába nagy szárnyalását vetítettük előre még tavaly október végén, hanem a Danubius, és a Nyomda emelkedésének esélyére is felhívtuk a figyelmet.