Ki mondta, hogy úszunk az adósságban?

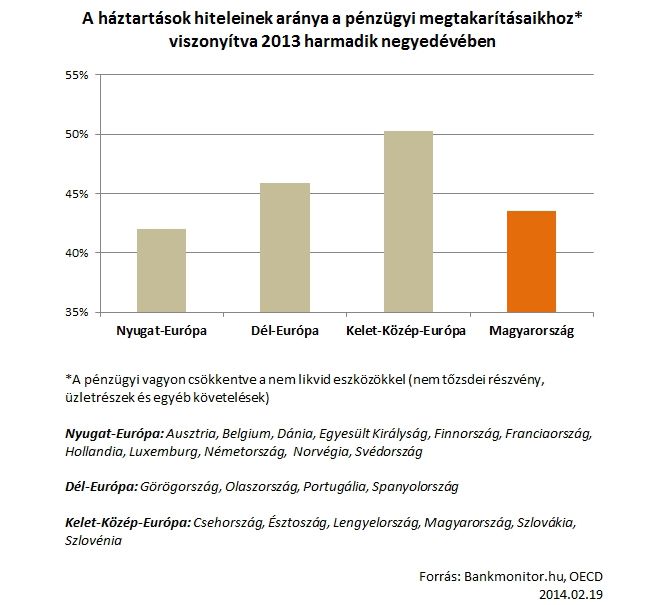

Ha a pénzügyi megtakarítások (bankbetétek, nyugdíjpénztári számlák, lakossági állampapírok) állományát összevetjük a családok meglévő adósságával, meglepő következtetésre juthatunk: a magyarok egyáltalán nincsenek eladósodva! A hazai adósság szintje elmarad mind a dél-, mind a kelet-közép-európai államok átlagától, és csak kissé magasabb a fejlett nyugat-európai országokban mért értéknél. A legmagasabb eladósodottságot Dániában, Finnországban és Észtországban lehet kimutatni, 60-90 százalék közötti mértékben, a legalacsonyabb, 24-30 százalékos mértékkel Olaszország (!), Belgium és Németország esetében találkozhatunk.

Ahhoz, hogy a magyar lakosság eladósodottsága elérje a közép- és kelet-európai átlagot, a jelenlegi hitelállományon felül 1325 milliárd forint új hitel felvételére volna szükség. Ez nem kevesebbet jelent, minthogy minden aktív, jövedelemmel rendelkező embernek fejenként még 331 ezer forint tartozást kellene felhalmoznia. Ez rövid távon aligha fog megtörténni.

A devizahitelek rossz emléke még mindig kísért a piacon. Pedig ma már a folyamatos jegybanki kamatcsökkentések miatt az – árfolyamkockázattal nem rendelkező - forintalapú lakáshitel esetenként olcsóbb, mint a válság előtt rendkívüli népszerűségnek örvendő svájcifrank-hitel volt.

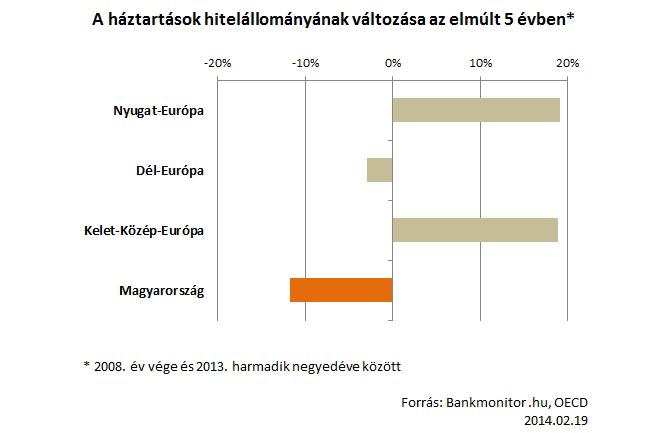

A hitelfelvétel elutasítását, a devizahitelekből fakadó negatív megítélését jól mutatja, hogy Magyarországon a lakossági hitelállomány 2008 vége óta 12 százalékkal csökkent, szemben a régiónkra (és Nyugat-Európára is) jellemző közel 20 százalékos növekedéssel. A közvetlen összehasonlítási alapként szolgáló visegrádi országokban még látványosabb a lakosság hitelfelvételi kedvének növekedése: Szlovákiában és Lengyelországban is több mint 50 százalékkal emelkedett a magánszemélyek által felvett hitelek összege az elmúlt öt évben.

A bankok szinte egybehangzó állásfoglalása szerint a hitelek iránti kereslet lassan elkezdett élénkülni 2013 második felében. Ez azonban még mindig nem volt elegendő ahhoz, hogy a lakosság több új hitelt vegyen fel, mint amennyit visszafizet.

A Bankmonitor.hu megítélése szerint a nagyobb hitelfelvételi kedvhez a következő tényezők vezethetnek. Az erősen nyomott ingatlanárak (5 év alatt 20 százalékos átlagos árcsökkenés) és az alacsony hitelkamat kombinációja a beinduló gazdasági növekedéssel párosulva elindítja azokat az ingatlanvásárlásokat, amelyeket a lakosság korábban a jövővel kapcsolatos bizonytalanságai miatt inkább elhalasztott. Komoly lendületet adhat a hitelfelvételnek, ha az állam újragondolja a hitelek támogatását (a lakosság számára kidolgozandó kedvezményes hitelprogramra még Varga Mihály nemzetgazdasági miniszter tett utalást tavaly év végén), illetve valóban újra elérhető lesz a „félszocpol”, azaz ha az állam újra támogatná a gyerekes családok használtlakás-vásárlását.

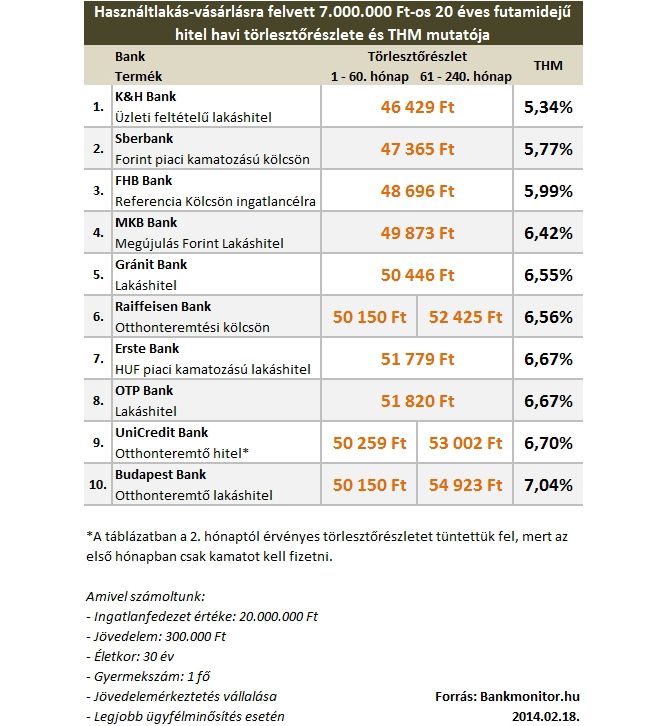

Az országos hálózattal rendelkező bankok legjobb lakáshiteleit áttekintve azt láthatjuk, hogy 20 éves futamidőre egy átlagosnak tekinthető 7 millió forintos hitelt 5,3-7 százalék közötti teljes hiteldíjmutató (thm) mellett érhetünk el, ami 46-51 ezer forintos havi törlesztőrészlettel jár. Természetesen nem árt tudni, hogy a legjobb kamatszintet kizárólag a legjobb adósok érhetik el, akik átlag feletti jövedelemmel rendelkeznek, és egy frekventált helyen lévő ingatlant szeretnének vásárolni több mint 50 százalék önerő mellett.