Ki lopta el a korrekciót?

Fel vagyok háborodva. Tegnap hivatalosan is keresztülhúzta az S&P500 index a korábbi, esésre spekuláló stratégiánkat, miután az index visszatért az 50 napos mozgóátlaga fölé is. Technikai szemmel akár úgy is vehetjük, hogy ennyi volt a korrekció. Pedig ez korrekciónak nagyon soványka volt, ráadásul a kép sem tisztult ki. Merre tovább?

Mi történt?

Bevallom, hogy az elmúlt öt nap nyakló nélküli emelkedése ellentétes a piacokról alkotott rövid távú képemmel. Ahogy korábban is írtuk, nagyon itt van már az ideje annak, hogy a közel két éve érdemi megbotlás nélkül emelkedő amerikai részvénypiacok szusszanjanak egyet. Ezt igazolta vissza, hogy az S&P500 technikai szemmel is markáns negatív fordulatot mutatott januárban.

A január utolsó hetében és február első napjaiban kibontakozott eladói hullám túlságosan erőteljes volt persze ahhoz, hogy megszakítás nélkül folytatódhasson. A csökkenő piacokon sokszor a nagy csapkodás dominál, szemben a békésen, kis lépésekkel haladó emelkedő trendekkel, így semmi meglepő sincs benne, hogy egy nagyobb beborítás után felpattannak az árfolyamok, akár egész meredeken is.

A tegnapi piaci mozgások ugyanakkor fontos szinteket kereszteztek, 1800 pont és az 50 napos mozgóátlag zárt az index, ami után nehéz csak átmeneti felpattanásnak tekinteni a mozgást. Az MACD indikátor is vételi jelzést adott, ráadásul elég mélyen a középvonal alatt, utoljára hasonló jelet szeptember elején kaptunk. Azóta némi bizonytalankodás után masszív újabb csúcsokra mászott az index.

Tényleg Yellen kavart be?

A keddi nagy nekilódulást Janet Yellen kongresszusi meghallgatásának tulajdoníthatjuk, legalábbis nem nagyon történt tegnap, ami átlendíthette volna a fontos(nak tűnő) ellenálláson a piacokat. Az első kommentárok szerint a Fed elnöknője nagyon homályosan utalt rá, hogy szükség szerint hajlandó lassítani a „tapírt”, azaz a pénznyomtatás visszafogását, és erre ugrottak rá a befektetők.

Pedig szerintem nem ezt mondta, és a piacok sem ezt tükrözték. Yellen a tapír folytatása mellett tette le a voksát (feltéve, hogy nagy megbicsaklást lát a Fed a gazdaságban), ugyanakkor a zéró kamatok hosszabb ideig való fenntartására utalt azzal, hogy tovább maradhat alacsony a kamat, mint ahogy a munkanélküliség 6,5 százalékra süllyed.

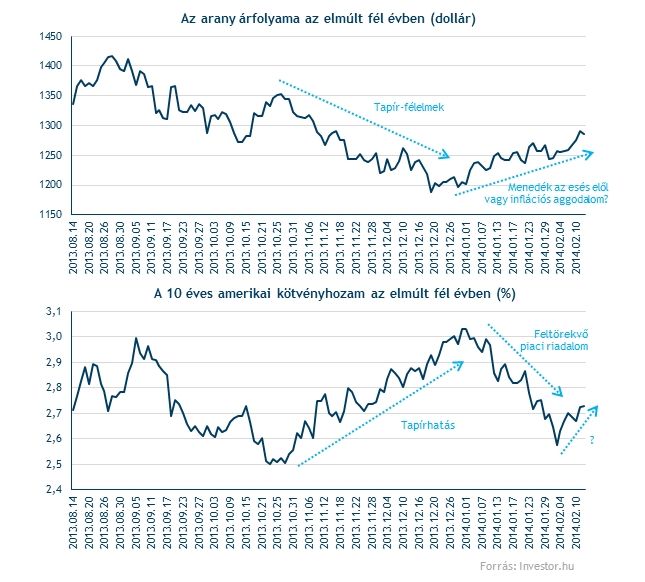

A részvényárfolyamok emelkedése mellett az arany is meglódult (bár ma délelőtt hajszálnyit visszaaraszolt 1290 dollár alá), miközben a kötvényhozamok emelkedtek. Kár lenne egy napnyi elmozdulásból messzemenő következtetéseket levonni, de ezek összességében a következő interpretációra utalnak:

Megoldódott minden?

A fentiek tehát elég kedvezőek nemcsak az amerikai, hanem a nyugat-európai részvénypiacok számára is. Másfelől viszont egyáltalán nem oldódtak meg azok a kérdések (elsősorban a feltörekvő piacokon), amik az év elején beárnyékolták a részvénypiaci kilátásokat, legalábbis rövid távon. Ezeket gyűjtöttük össze bő két hete, zárójelben a mostani kommentárjaink:

Kérdés, hogy a fenti problémák foglalkoztatnak-e még valakit, hiszen ismert problémákról van szó, és ha az amerikai piacra fókuszálunk, akkor talán másodlagosak is a feltörekvő piaci kérdések. Ez egyébként Janet Yellen kommentárjaiból is kiviláglott, a Fedet érezhetően nem fogja eltántorítani a stratégiájától a török, argentin vagy kínai bizonytalanság.

A kulcs: a hangulat

Nehezen számszerűsíthető, de mégis a hasonló helyzetekben kulcsfontosságú, a hangulat, hiszen a nagy fordulatok általában akkor következnek be, amikor az utolsó pesszimista is bedobja a törölközőt, és végleg eufórikussá válik a piac.

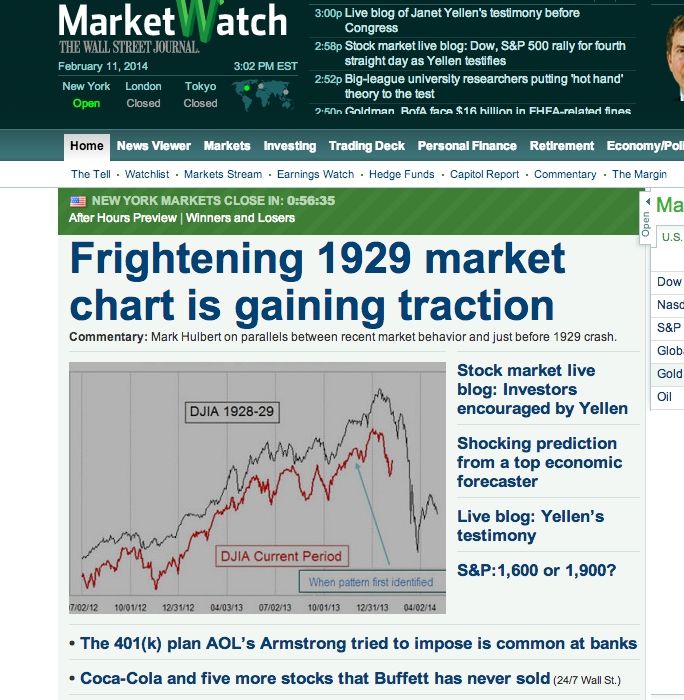

Ez még úgy tűnik, nem jött el, hiszen például az AAII szokásos felmérése szerint az optimisták aránya látványosan csökkent a piacok megbillenésével, másfelől pedig úgy tűnik a sajtó sem állt át a rózsaszín buborékokat fújók oldalára. A Marketwatch legalábbis tegnap Yellen pozitív kommentárjai és a piacok szárnyalása közben épp az 1929-es összeomlás megismétlődésével riogatott a címlapján.

Akkor most mi lesz?

Nem oldódtak meg tehát a gondjaim. Továbbra is úgy gondolom, hogy nincs meg a kellő hajtóerő ahhoz, hogy stabil hegymenetben folytassák az évet a fejlett piaci indexek. A látszólag megnövekvő csapkodás is erre utal, sokkal jellemzőbb ez a viselkedés csökkenő piacokra, mint stabil emelkedő trendekre.

Mindebből viszont úgy tűnik, nem következik, hogy valóban esés jön. Az elmúlt hetek tapasztalatai alapján egy egészséges korrekciót sem tud összehozni a világ, dacára az egyre halmozódó, de egyébként javarészben már ismert problémáknak. A történelem legjobban utált emelkedése így nem sérült, éppen azért, mert utálják, azaz a fordulat legkisebb jelére hajlandók feladni optimizmusukat a befektetők.

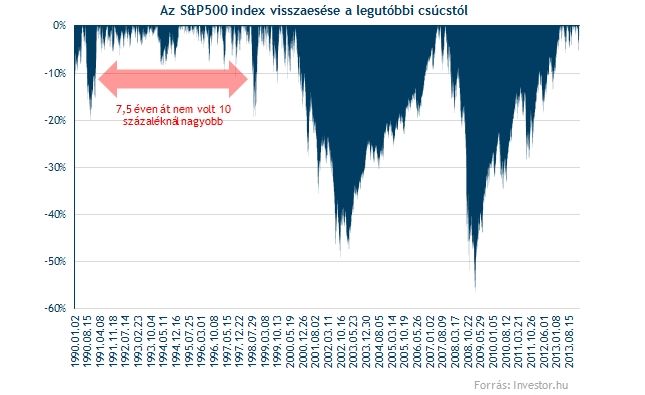

Hiába tart tehát már közel két éve szinte töretlenül a történelem legjobban utált emelkedő trendje, a hosszabb távú statisztikák szerint van még hová nőni. Ugyan a 2000-es években egyszer sem volt ilyen tartós "békeidő" a tőzsdéken, ha messzebb tekintünk, a 90-es évek szinte egészében alig láttunk valódi visszaesést. A "hivatlaosan" korrekciónak tartott 10 százalékos csökkenésre például 1991 után hét és fél évig kellett várnia a befektetőknek (ez volt egyébként minden idők leghosszabb töretlen emelkedése).

Technikai szemmel igazán új helyzetet az teremtene, ha újabb történelmi csúcsra futna az S&P500 index, vagy pedig visszatesztelve az előző csúcs közelében húzódó ellenállásokat, ismét lefelé fordulna. Újabb markáns csúcsokat kevéssé tartunk valószínűnek, de a nagy zuhanás sincs egyelőre a pakliban. Könnyen lehet, hogy még hónapokig az elmúlt két-három héthez hasonló környezettel kell szembe néznünk az amerikai piacon.

Aztán amikor elindul a lejmenet, akkor újból izzítjuk a shortokat. Vagy a longokat, ha épp arra van szükség.