Mit tervezhet az MNB?

Mi történt a múlt héten?

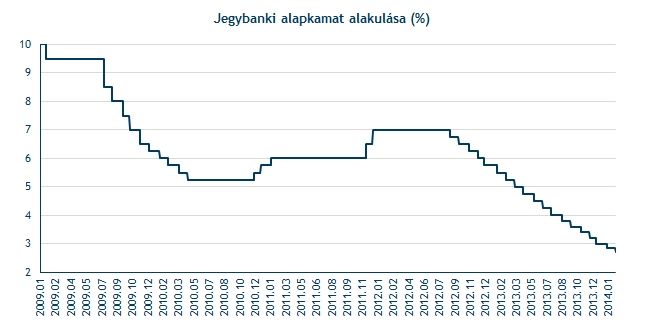

A múlt hét keddi MNB kamatdöntő ülés csattanós választ adott azoknak, akik bizonytalanok voltak a monetáris tanács elszántságában a kamatcsökkentést illetően. Az elemzők egy részét meglepte a 15 bázispontos csökkentés, amivel az alapkamat 2,7%-ra esett.

A kételkedés oka az volt, hogy az elmúlt hetekben néhány feltörekvő piaci ország devizájának tavaly nyár óta tartó gynegülése felgyorsult. A turbulenciát az indiai, a török és dél-afrikai jegybank kamatemeléssel tudta csak csillapítani, míg az ukrán jegybank kénytelen volt 9%-kal leértékelni a hrivnyát a dollárhoz képest.

A globális tőkekivonás még a forintot sem kerülte el, a kedvező magyar fundamentumok ellenére sem. Néhány nap alatt 303 forintról 314 forintig repült az euró árfolyama, és a kellemes meglepetést okozó GDP adat után is csak 309 forintig tudott visszaerősödni. Az árfolyam továbbra is ebben a sávban mozog, múlt héten újra tesztelte a 314 forintot. A tőkemozgások azt mutatják, hogy az MNB-nek döntenie kell (túl) alacsony kamat és gyenge forint, vagy a kamatcsökkentési ciklus befejezése és erősödő forint között.

Fontos a kommunikáció is

A kamatdöntő ülést követő jegybanki kommunikáció vegyes volt, de inkább a további kamatcsökkentések irányába mutat. Legalábbis a közlemény első részében azt írták: "a Monetáris Tanács megítélése szerint a megnövekedett pénzpiaci bizonytalanság mellett is maradt mozgástér a kamatcsökkentésre". Ez teljesen megfelel Matolcsy György pár nappal korábban tett nyilatkozatának, miszerint a monetáris tanács politikája nem fog változni a globális feszültségek és a Fed likviditás növelési programjának visszavágásának ellenére sem.

A közlemény második része már óvatosabban fogalmaz: " a kamatcsökkentési ciklus folytatásának szükségességéről és lehetőségéről majd a márciusi előrejelzés alappályájának és kockázati forgatókönyveinek ismeretében fog dönteni" a Monetáris Tanács.

Azt, hogy mit hoz a jövő Pleschinger Gyula korábbi nyilatkozata sem segítette, aki szerint a MNB-nek sem árfolyam sem kamatcélja nincs.

Milyen forintárfolyamra számíthatunk a következő hetekben?

A monetáris tanács 15 bázispontos kamatcsökkentésével azt jelezte, hogy fontosabb számára a kamatcsökkentési ciklus folytatása, mint a forint árfolyamának szintje. Egyúttal jelezte, hogy nincs ellenére a 310 forint fölötti euró árfolyam sem. A forint kamattöbblete jelentősen csökkent a ciklus során és az infláció felpörgetésével a reálkamat teljesen eltűnhet. Ez a későbbiekben könnyen olaj lehet a tűzre és további forintgyengülést okozhat. Ha a globális hangulat elromlik akár 320 forint fölé is repíthetik az eurót.

A helyzetet fokozhatja, hogy egyes londoni elemzők szerint a MNB csak 330-340 forint környékén emelne kamatot, ami várhatóan azonnali jelentős forinterősödést okozhatna. Erre utalt a Nomura és a Bank of Amerika Merrill Lynch is a február közepén publikált elemzéseikben. Ha ezt a vélekedést a piaci szereplők is magukévá teszik, akkor a forintgyengülésre játszó spekulánsok felbátorodhatnak és eladásaikkal könnyen ebbe az irányba lökhetik az árfolyamot, hiszen nem fognak aggódni a váratlan kamatemeléstől. 314 forint fölött jelentős tér nyílna meg és a piac valószínűleg tesztelné a monetáris tanács türelmét. Ha ezt a forgatókönyvet el szeretné kerülni a MNB, akkor rendkívül óvatos politikára lesz szüksége.

Annál is inkább mivel a Barclays feltörekvő piaci elemzői a február közepén közzétett elemzésükben úgy vélik, hogy a magyar gazdaság szereplőit aggasztja az elmúlt hetek gyenge forint árfolyama. Ugyan a hitelezést és az exportot segíti, de az importőröket, a devizában eladósodott lakosságot és vállalati szférát rendkívüli hátrányosan érinti. Nem beszélve a magyar államadósság magas devizaarányáról, amelynek finanszírozhatóságát a gyenge forintárfolyam csak nehezítheti. Ennek fényében a további kamatcsökkentéseknek több lehet a hátránya, mint az előnye.

Összefoglalva: az alacsony infláció, a kedvező GDP adat és az EKB laza monetáris politikája további kamatcsökkentésre csábíthatja a monetáris tanácsot. Ha a jegybank el akarja kerülni a további forintgyengülést, akkor kommentárjában óvatosabban kellene utalni a további kamatcsökkentésekre, esetleg megjelölni egy kívánatos kamatszintet és egy általa még tolerált forintárfolyamot. Ennek hiányában, a globális hangulat rosszabbra fordulása esetén újabb gyengülési hullámot láthatunk.