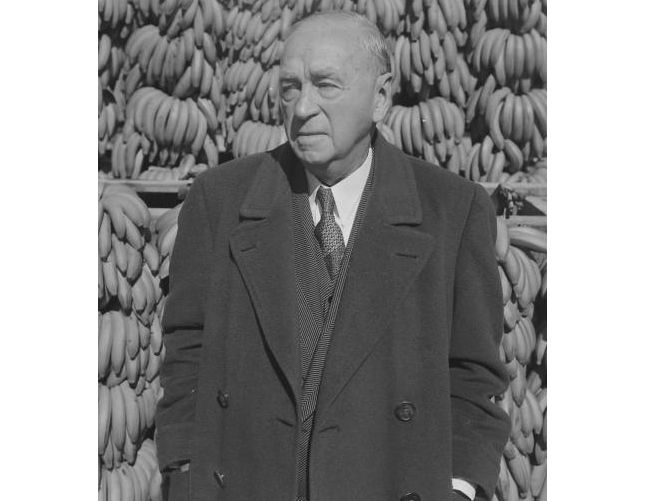

Így keresett milliókat a banánkirály

A Millenial Invest blogon találtam egy nagyon jó írást egy bizonyos Sam Zemurray nevű, Amerikába emigrált orosz üzletember karrierútjáról. Bár már azt is nagyon érdekes látni, hogy a később világhírűvé növő Chiquitának mik voltak a gyökerei, a tőzsdei befektetők számára kifejezetten tanulságos lehet Zemurray üzleti felfogásának megismerése. Talán sokat elmond, hogy a szerző a legendás tőzsdei guruval, Warren Buffett-tel von párhuzamot, amikor áttekinti az életutat.

Befektetési karrierjének elején Buffett az értékalapú befektetéseivel vált ismertté, olyan vállalatokat keresett, melyek árfolyama azok valós értéke alatt tartózkodott. Ezek rendszerint nagyon gyenge cégek voltak, de még így is olyan áron lehetett megvásárolni őket, ami szép megtérülést biztosított egy csődesemény miatti kényszerű eszközértékesítés során is. Zemurray korai sikereit hasonló filozófiára építette.

Hogy is indult a banánkirály?

Az 1900-as évek elején Amerikában a gyümölcspiac nagy szereplői a trópusokról szerezték be a banánszükségletüket, a hosszú utaztatás miatt azonban az áru nagyrésze már éretten futott be a kikötőbe. Mire ráadásul a boltokba eljutottak, már gyakorlatilag eladhatatlan módon megrohadtak ezek a banánok, így az összes import 15 százalékára rúgó, érett árut már inkább a kikötőben kidobták.

Zemurray viszont egyáltalán nem gondolta, hogy értéktelenek lennének ezek a banánok, egy kis szervezéssel így képes volt 100 százalékos haszonkulcs mellett túladni rajtuk. A kikötőben gyorsan vonatra pakoltatta az árut, és városról városra a kocsikból árulta a banánt. Mivel egy kis hírverést is csapott körülöttük (bevételből részesedést kínálva a partnereknek), az állomásokon már várták az érkező szállítmányokat az emberek. 1903-ban 574 ezres eladást hajtott végre olyan banánokkal, amiket jóval értékük alatt vásárolt.

A stratégia briliáns volt, Zemurray 21 éves korára több százezer dolláros vagyont halmozott fel, ami mai viszonylatban több százmillió forintos vagyonnak felelne meg. Az építkezés egy következő lépcsőfoka következett, amikor is a banánkirály saját ültetvényeket is vásárolt, és Cuyamel névre keresztelt cégén keresztül már saját maga kezdte nagy tételben importálni és forgalmazni is a gyümölcsöt. Egészen 1930-ig, amikor a céget 31,4 millió dollár értékben eladta a United Fruitnak.

A később Chiquita néven ismertté vált United Fruit az ezt követő években több hibás menedzsmentdöntéstől is szenvedett. Bár a nagy gazdasági válság is rontotta az üzletet, az csak súlyosbította a helyzetet, hogy a vezetés Amerikából próbálta kézivezérléssel irányítani a trópusok munkafolyamatait. Zemurray ezt jelezte a vállalat közgyűlésén is, de amikor az igazgatóság kinevette, több részvényest maga mellé állítva ismét átvette vállalat irányítását.

A társaság megfelelő vezetésének hála 1933 és 1954 között a United Fruit árfolyama 2300 százalékkal emelkedett, 640 százalékkal nagyobb ütemben, mint az S&P 500 index.

Mit tanulhat egy tőzsdés a Chiquita-sztoriból?

Zemurray számára kezdetben az hozta meg az igazán nagy sikert, hogy egy ügyes húzással képes volt olyan réspiacra betörni, ami kiesett a nagy vállalatok fókuszából. A tőzsdék világában hasonló stratégia szintén gyümölcsöző lehet, persze kutatómunka nélkül nem fognak ölünkbe hullani a legjobb lehetőségek.

Ha sikerül megtalálnunk az értékes, de a jelentősebb szereplők látómezejéből kieső, és emiatt meglehetősen nyomott árfolyamon forgó papírokat, nyert ügyünk van. Jellemzően a kisebb kapitalizációjú részvények tartozhatnak ebbe a körbe, de egzotikus, feltörekvő piacok is szolgálhatnak olyan kincsekkel, amikre a nagy intézményi befektetőknek kapacitáskorlátok miatt nincs erejük fókuszálni.

Jó hír talán az is, hogy sok esetben pusztán a józan eszünkre hallgatva is hozhatunk nyerő befektetési döntéseket, de ha a fundamentális elemzés eszköztárát elsajátítjuk (amit az Investor Trader ügyfelei ingyenes oktatásaink keretében megtehetnek), akkor talán még nagyobb eséllyel találunk majd valóban alulértékelt részvényeket.

A történetnek egy másik tanulságos pontja talán, hogy jó vállalati menedzserek nélkül még egy ígéretes cég is gyorsan elveszítheti maga alól a talajt. Azt megmondani persze, hogy egy vállalat vezetése mitől lesz jó, vagy rossz, és hogyan tudjuk megtalálni a megfelelően menedzselt cégeket, már egy összetettebb kérdés. A Union Pacific esetében például a döntéshozatal központosítása vezetett súlyos károkhoz, más iparágakban és vállalati kultúrában viszont ez akár segíthet is felülkerekedni bizonyos problémákon.

Az Investor.hu következő rendezvényén két piaci szakember is megosztja majd tanácsait a sikeres befektetési döntésekkel kapcsolatban. Regisztráljon és jöjjön el!