Itt az idő ingatlant venni?

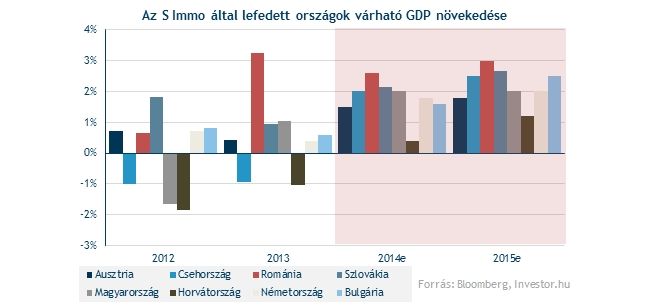

Az eurózónában tapasztalható alacsony – és várhatóan tartósabban is így maradó – kamatkörnyezet, illetve a kelet-közép-európai régió gazdasági növekedésének élénkülése egyaránt az osztrák ingatlanpiaci cégek malmára hajthatják a vizet. Olcsón juthatnak ugyanis finanszírozási forrásokhoz, a bérbeadási bevételeik pedig eközben emelkedhetnek, ami jótékonyan hat a szektor szereplőinek eredményességére.

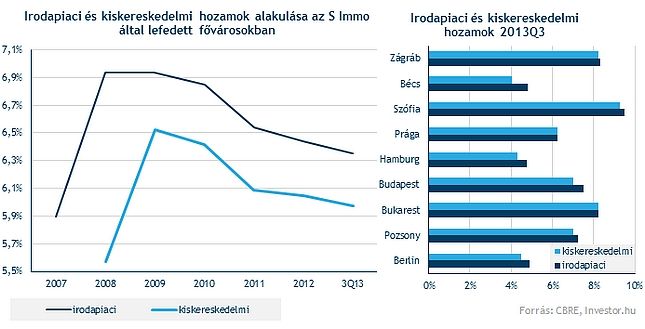

A támogató külső környezet egy másik csatornán keresztül is pozitívan hathat az ingatlanpiacon működő vállalatok megítélésére és árfolyamára. A befektetői aktivitás annak hatására élénkülhet az ingatlanpiacon, ami a hozamok további csökkenését és növekvő bérbeadások mellett az ingatlanok értékének emelkedését is maga után vonhatja (hiszen leegyszerűsítve az ingatlan hozama azt mutatja meg, hogy egy bizonyos áron megvásárolt ingatlan erre az ellenértékre vetítve éves szinten hány százaléknyi bérleti díjbevételt termel, mint egy kötvény, ami az éves szinten a névérték meghatározott százalékának megfelelő kamatot fizet).

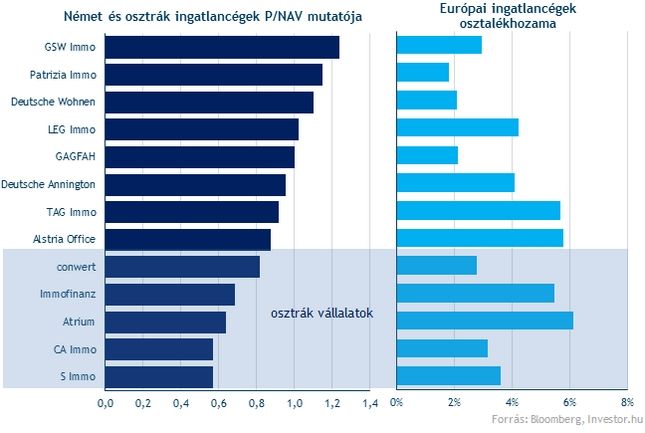

Eközben a stabil eredménytermeléssel bíró osztrák ingatlancégek árfolyamai a nettó eszközértéküknek csupán a 60-70 százalékára rúgnak, vagyis a befektetők még annyit sem hajlandóak értük fizetni, mint amennyit az ingatlanvagyon alapján érhetnek. Úgy gondoljuk, hogy a következő években ezt a lemaradást behozhatja majd a szektor a kedvező makrogazdasági kilátásoknak köszönhetően.

A szegmensben várható felértékelődést az ingatlanok hasznosításával foglalkozó S Immo részvényein keresztül lehet érdemes meglovagolni, hiszen így regionálisan és tevékenységi csoportok szerint is egy kellően diverzifikált ingatlanportfólió hasznait élvezhetjük.

Miért pont az S Immo?

Az osztrák ingatlancégek árfolyam emelkedését a papírok lehetséges átértékelődése adhatja, vagyis egyfajta makromegközelítést alkalmazunk az elemzés során. Ezt a lehetséges folyamatot akár a CA Immo, az Immofinanz, a conwert, vagy az Atrium részvényein keresztül is meglovagolhatjuk, de a lentebb részletezett okok miatt mi az S Immo részvényeit favorizáljuk. Az S Immo az első tőzsdén jegyzett osztrák ingatlanhasznosító vállalat, meglehetősen diverzifikált portfólióval, nagyságrendileg 110 milliárd forintos tőzsdei kapitalizációval.

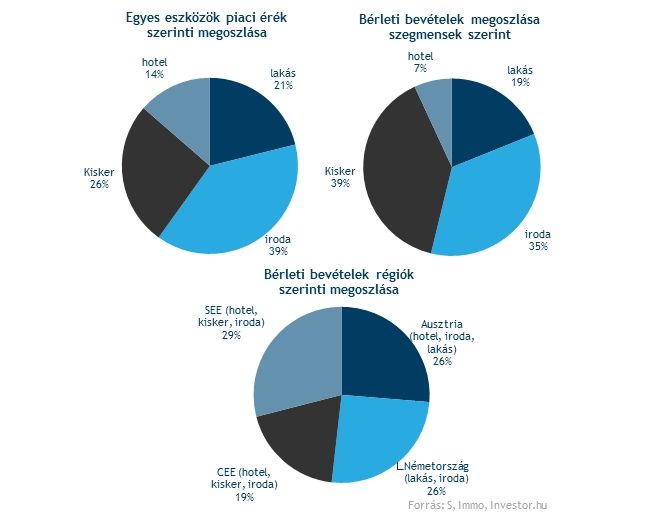

A vállalat eszközállományán és bevételein belül Németország, Ausztria, Kelet-Közép-Európa, Dél-Kelet-Európa nagyjából azonos részt hasít ki. A vállalat elsősorban az irodapiacon és a kiskereskedelmi bérbeadási piacon aktív, de van lakáspiaci és hotelpiaci kitettségük is. Összesen 1,28 millió négyzetméternyi bérbeadható területtel rendelkeznek, melyek kihasználtsága megfelelően magas, 90 százalékos a cég prezentációi szerint.

Az S Immo által lefedett országokban várható gazdasági fellendülésből a cégnél nagy hangsúlyt kapó irodapiaci és kiskereskedelmi szegmens profitálhat elsőként. Természetesen a hotelek látogatottsága is kapcsolódik a gazdasági teljesítményhez (ráadásul a régiós szállodapiaci trendek ígéretesek), és a lakáspiaci fronton is kedvezőnek tartja a kilátásokat a vállalat (olyannyira, hogy fejlesztési projektbe is belevágnak), amik csak megerősíthetik a vállalat körüli fundamentális sztorit.

Mindezek ugyanis kedvező bevételi kilátásokat teremtenek, ami a költséghatékonyságra fektetett hangsúllyal együtt (2011 és 2013 között a bruttó fedezeti hányad 51,4 százalékról 56,6 százalékra emelkedett) pozitív folyamatokat indukálhatnak EBITDA soron. Az elmúlt években a bevétel ingatlan értékesítések hatására csökkent, a fedezeti hányadot azonban sikerült javítania a vállalatnak, így az EBITDA szinten maradhatott.

Értékes az ingatlanvagyon

Az S Immo által lefedett régiók irodapiaci és kiskereskedelmi hozamai 2010 óta csökkennek, a kedvező makrogazdasági környezet pedig segíthet abban, hogy a következő években folytatódjon egy lassú ütemi hozamcsökkenés.

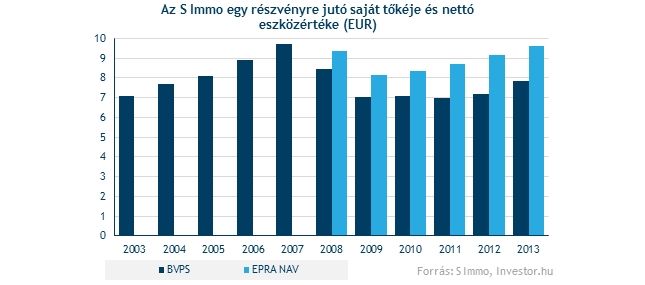

Ilyen esetben az ingatlanok valós értéke is emelkedhet, ami egyrészt növelheti a cég eredményét adózott soron (hiszen az átértékelés nyereségét eredménykimutatásban számolják el), másrészt az ingatlanpiaci cégek értékelésekor kiemelten figyelt mutató, az egy részvényre jutó nettó eszközérték (NAV) is emelkedhet. Az üzletmenetet hosszú távon nem befolyásoló elemektől tisztított úgynevezett EPRA NAV egyébként már a 2008-as szint felett tartózkodik, és az ennél konzervatívabb megközelítést tükröző egy részvényre jutó saját tőke is lassú emelkedést mutat.

Az S Immo részvények árfolyama ráadásul még mindig több mint 40 százalékkal elmarad az ingatlanvagyon által indokolható reális szintektől.

Vonzó a részvény?

Az idei elemzői NAV várakozások alapján kalkulálható P/NAV mutató 0,6 alatti, ami az osztrák ingatlancégek között alacsonynak számít. Ez azért is érdekes, mert már önmagában az osztrák vállalatok ingatlan alapú értékeltsége is nyomottnak tűnik a német szektortársakhoz képest, miközben például az osztalékhozamokban vagy az eredménynövekedési kilátásokban és eladósodottságban nincs érdemi eltérés a két régió között.

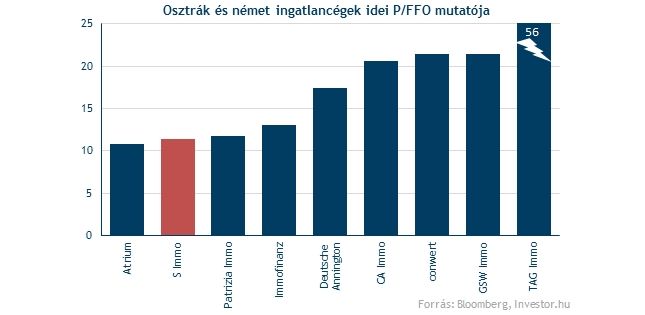

A szektorban az S Immo papírjai a működésből származó készpénzáramlásokkal (FFO) kalkulált P/FFO mutató alapján is vonzó szinteken forognak.

Nem szabad azt sem elfeledni, hogy a vállalat a megtermelt eredményt osztalékfizetés és saját részvényvásárlásokon keresztül is visszajuttatja a befektetőknek. A 3,5 százalékos osztalékhozam már önmagában sem rossz mutató (idén 50 százalékkal emelték az osztalékot), amihez további saját részvényvásárlások párosulnak.

Novemberig 3 százaléknyi törzsrészvényét vásárolná vissza az S Immo, amiket a tavalyi tapasztalatok szerint várhatóan be is vonnak majd. Eddig ebből a mennyiségből 0,1 százalékot vett vissza február közepéig a cég, vagyis az év hátralevő részében várhatóan erősödő visszavásárlások az árfolyamnak is támaszt adhatnak.

Eközben a technikai kép sem rossz, hiszen jó ideje emelkedő trendben mozog az S Immo árfolyama, a heti grafikonon ráadásul egy nagy háromszögből való kitörésre, majd legutóbb a csökkenő szár visszatesztelésére is sor került. Pusztán ezt látva a technikai kép is visszaigazolja a jó fundamentális sztorit. A következő markánsabb ellenállás ugyan 6 eurónál húzódik, de annak eléréséig több olyan szintet kellene legyűrni, melyek korábban lokális csúcsokat jelöltek ki a grafikonon.

Akadnak persze kockázatok is

A vállalat évekkel ezelőtt hibrid tőkeelemnek minősülő részvételi certifikátokat (mely az ingatlanvagyon 12 százalékára rúg jelenleg) bocsátott ki. Egyrészt ezek a tőkeelemek a cég átláthatóságát csökkentik a bonyolult struktúra miatt, másrészt mivel az utánuk járó kvázi osztalékjellegű kifizetés képlete a profittermeléshez kötött, jobb években emelkedhet a kifizetések mértéke. Azt mindenesetre fontos kiemelni, hogy a vállalat folyamatosan vásárolja vissza a hibrid tőkeelemeit, vagyis ha jobb eredményeket érnek el, többet vesznek vissza a certfikátokból, amivel az összes kifizetés mértékét korlátok között tudják tartani.

A részvételi certifikátok után nagyságrendileg 4 százalék feletti "kamatot” fizetett tavaly a vállalat, aminél azért lehetne találni kedvezőbb feltételű hiteleket is. A hibrid tőkeelem hitellel való kiváltása viszont igencsak megemelné (a szektorban is kiugró 60 százalék feletti szintekre) a vállalat 52 százalékos hitel/ingatlanvagyon (LTV) mutatóját, melyet a menedzsment az ingatlaneladásokból származó bevételeikből tovább szeretne csökkenteni.

Idén a vállalat hiteleinek 27 százaléka jár le, vagyis elsőre igen jelentősnek tűnő megújítási időszak következik. Fontos azonban megjegyezni, hogy az S Immo stabil banki háttérrel bír, az összeg pedig a korábbi években látottakhoz képest nem eget rengető. Hacsak nem kerül sor a hitelpiacok kiszáradására, a vállalatnak nem jelenthet problémát a hitelek egy részének megújítása.

Mivel a hitelek elsöprő többsége (2012-ben 92 százaléka) változó kamatozású, az emelkedő kamatkörnyezet szintén kockázatot jelenthet az eredményre nézve. Egyelőre azonban ettől nem kell tartani, sőt az eurózónában a további kamatcsökkentési várakozások erősödtek fel az elmúlt időszakban.

A befektetési ötletet javarészt a papírok átárazódási folyamatára építjük, holott könnyen lehet, hogy ez még jó darabig várat majd magára.

Az ingatlancégekre specializált intézményi befektetők a diverzifikált portfólióval bíró cégekkel szemben sokkal inkább a specializált ingatlanfókuszt részesítik előnyben. Mivel az S Immo-nál számos tevékenység és régió találkozik, a vállalat jobban kieshet egyes befektetők fókuszából, ami akár az árazás során is némi diszkont alkalmazását teheti indokolttá más szektortársakhoz képest.

Az S Immo részvények átlagosan napi 60 millió forintos forgalma nem mérhető össze egy blue chipével, mégis elegendő likviditást biztosít (talán még intézményi szereplőknek is), hogy komfortosan kereskedhessünk.