Ne légy a saját pénzed ellensége!

Az emberek viselkedése, illetve, hogy milyen tapasztalatokat szereztek a múltban, lényegesen befolyásolja a jövőbeli befektetési döntéseinket is. Kezdő tőzsdézőknél például sokszor megesik, hogy egy jó választásuk után, amin mondjuk szép hozamot realizáltak, úgy érzik, hogy onnantól kezdve már csak jó döntésük lehet. De ugyanígy igaz a fordítottja is, ha vesztettek egy pozíción, akkor pedig nem mernek később részvényt vásárolni. Egyik sem túl bölcs magatartás.

Akik szeretnének többet hallani arról, hogy mibe érdemes manapság fektetni, vagy kíváncsiak arra, hogy egy profi mi alapján kereskedik, jöjjön el következő, ingyenes előadásunkra!

Mit mutatnak a számok?

A mainstream pénzügyi elmélet azt feltételezi, hogy mindig racionálisan döntünk, hatékonyan dolgozzuk fel az információkat, és az egyes befektetési lehetőségek közötti is ésszerűen választunk.

Persze talán mondanunk sem kell, hogy a valóság ettől sokkal komplexebb. Gyakran túlságosan nagy jelentőséget tulajdonítunk saját tapasztalatainknak, ahelyett, hogy objektívebben értékelnénk megbízható, pontos információkat. A viselkedési pénzügytan kutatói tettek is néhány érdekes megfigyelést:

Miért rossz ez nekünk?

Hát azért, mert ha csak és kizárólag saját múltbeli tapasztalatunk alapján döntünk egy befektetésről, úgy vélhetően kevesebb pénzt csinálhatunk. Hiszen azzal, hogy csak megismételjük azokat a befektetési döntéseinket, amelyeken nyertünk a múltban, és elkerüljük azokat, amiken veszítettünk még egyáltalán nem biztos, hogy jól járunk.

Például, ha csak olyan részvényt veszünk, amin korábban nyertünk, függetlenül attól, hogy megnéznénk változtak-e a cég fundamentumai, komoly negatív meglepetések érhetnek. Ráadásul, ha az emberek többsége is olyan papírokat keres, aminek árfolyama folyamatosan emelkedik, abból könnyen alakulhat ki lufi, aminek kipukkadása szintén komoly károkat okoz.

Ráadásul azok, akik évekig alacsony részvénypiaci hozammal szembesülnek, könnyen elfordulhatnak a tőzsdétől, pedig hosszú távon a részvények megtérülése felülmúlja a bankbetétek, kötvények hozamait. Az elmúlt 15 évben kétszer is méretes részvénypiaci összeomlásnak lehettünk szemtanúi, ami komoly visszatartó erő a befektetőknek. Ezzel azonban egy magasabb jövőbeli hozamról mondanak le, pusztán azért, mert döntéseiket csak saját rövid távú, rossz tapasztalataikra alapozzák.

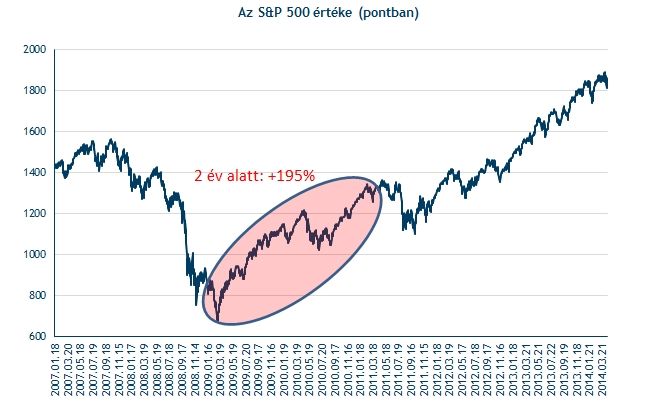

Ha visszanézzünk, a befektetők többsége 2009-2010 környékén volt a legpesszimistább a részvényeket tekintve, ami alatt közel duplázódott az S&P 500 részvényindex értéke (az 500 legnagyobb amerikai vállalat részvényét tömörítő index). De igazából csak 2012 végén, illetve tavaly érkeztek nagyobb számban optimista kommentárok.

Van megoldás?

Mit tehetünk annak érdekében, hogy elkerüljük a feljebb vázolt beidegződéseket? Először is azzal kezdhetünk, hogy felismerjük ezeket, és törekszünk azok kiküszöbölésére. A következő lehetőség, hogy hosszabb távra tekintünk, és felvázolunk saját magunk számára különböző makrogazdasági és piaci forgatókönyveket, amik alapján mérlegeljük befektetési döntéseinket.

Ha ezekben változás következik be, akkor pedig érdemes megvizsgálnunk, hogy saját befektetésünkre ennek milyen hatása van. Érdemes lehet egy saját szabályrendszert is kialakítanunk, hogy mi alapján hozunk meg egy befektetési döntést.

Vagyis a tőzsdei tapasztalatnak nagy haszna van, hiszen nagyon sokat tudunk tanulni a múltban elkövetett hibákból, és persze a jó döntéseinkből is. Hiszen ahogy egyre rutinosabbá válunk, annál inkább elkerülünk bizonyos hibákat, és tudjuk kizárni (vagy legalábbis minimalizálni) érzelmeinket döntésünkből.

Egyébként az Investor Trader ügyfelei nem maradnak iránymutatás nélkül, elemzésekkel, hírlevelekkel segítjük őket a jó befektetési döntés meghozatalában.

Soron következő, ingyenes előadásunkon pedig az OTP Alapkezelő profi portfoliómenedzserétől hallhatnak arról, hogy ő milyen stratégiát követ, mi alapján dönt egy adott részvénybefektetésről. Érdemes eljönni!