Mérföldkőhöz érkezett a távközlés

A közel egy éve kitört felvásárlási spekuláció sok változást hozott az európai távközlési szektor teljesítményben, az utóbbi 12 hónapra visszatekintve ugyanis felülteljesítés jellemzi a telekompapírokat. Ezalatt 23 százalékos pluszt szedett fel a telekomszektor több felvásárlási sztoriknak (Telekom Austria, KPN, Vodafone, stb.) köszönhetően, melyek ráadásul továbbra is lázban tarthatják a piaci szereplőket. Ennek aprópóján pedig utánanéztünk, hogy mely cégekre lehet érdemes odafigyelni a jövőben.

Csak szenved az európai távközlés

Évek óta komoly gondokkal küszködnek az európai távközlési cégek, a bevételek visszaesésével és a profitabilitás romlásával egyaránt szembe kell nézniük. A hagyományos, azaz a vezetékes szegmens mellett már a mobil üzletág is komoly kihívások elé állítja a szolgáltatókat, ami kisebb nagyobb változásokat generálhat a szektorban.

Továbbra is csak szenved a mobiltelefonok elterjedésével háttérbe szoruló vezetékes szegmens. Az ügyfélszám eróziója mellett a hangalapú bevételek is jókora visszaesést mutatnak, aminek a tompítása egyáltalán nem könnyű feladat.

Ugyanakkor a mobil szegmens terén sem sokkal jobb a helyzet, több európai országban ugyanis igen komoly árverseny alakult ki, nyomás alá helyezve a bevételeket. Az elmúlt közel bő egy évtizedben csaknem felére esett vissza az egy ügyfélre eső bevétel Nyugat-Európában, miközben az USA telekomcégei 16 százalékos növekedést mutattak fel.

A bevételek visszaesése mellett az európai telekomcégek jövedelmezősége is romlott, ami az elmúlt években komoly osztalékvágásokkal és költségcsökkentésekkel járt együtt, nem egyszer kisebb nagyobb leépítések árán.

Egyes vállalatok esetében ráadásul komoly gondot okoz az eladósodottság is, amire az elmúlt időszakban további terhet helyeztek a frekvenciatenderek is jelentős beruházásigényükkel. Az adósságproblémák kezelésére a cégek elsősorban eszközeik értékesítésével reagáltak, de egyes esetekben a tőkeemelés lehetősége is felmerült.

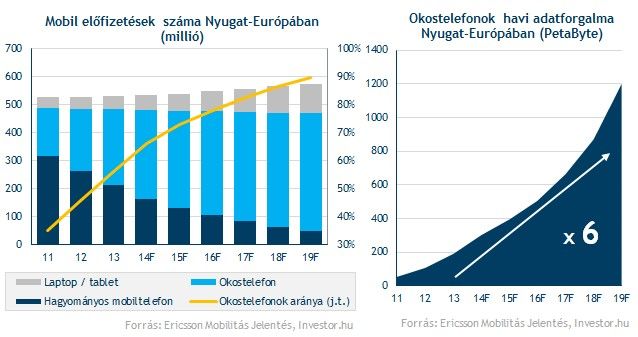

Az okostelefonok térnyerésével azonban elengedhetetlenné vált a mobilhálózatok fejlesztése, újabb frekvenciatartományok megszerzése. Ennek alapja, hogy a mobiltelefonok körében a következő években is folytatódhat az okostelefonok részarányának növekedése. 2019-re már a nyugat-európai mobilok 90 százaléka okostelefon (2013: 56%) lehet az Ericsson becslése szerint.

Mindezek miatt a mobil adatforgalom is jókora bővülés elé néz, 2019-re már 1200 petabyte (1 258 291 200 Gigabyte) adatforgalmat generálhatnak a nyugat-európai előfizetők havonta, ami több mint hatszorosa a 2013-as adatnak.

Ráadásul mindennek következtében a részvényesi juttatások terén is romlott a helyzet. A szektor 12 havi előretekintő osztaléka (a telekomrészvények osztalékának kumulálása esetén) 61 százalékot zuhant 2011 óta, ami a legutóbbi 7 éves átlagot is 20 százalékkal alulmúlja.

Hosszabb távon nem fenntartható a jelenlegi formában az európai telekomszektor működése, így rövidesen lépnie kell az iparág szereplőinek, ha újra versenyképesebbé szeretnének válni, illetve javítani szeretnének profitabilitásukon. Ennek többféle módja lehet, de jó eséllyel jelentős nagyságú felvásárlásokat is magába foglalhat a történet.

Mi lehet a megoldás? Mindenki Németországra figyel!

Itt lenne az ideje egy markáns konszolidációnak az iparág problémáinak megoldása érdekében, ami véleményünk szerint egy nagyobb felvásárlási és egyesülési hullámot jelent. A folyamat gyors lefutása azonban korántsem vehető biztosra, a Deutsche Telekom korábbi vezére, Rene Obermann korábban például azzal számolt, hogy 10-20 évig is eltarthat a konszolidáció.

Viszonyítási alapul szolgálhat, hogy hosszú időt vett igénybe az amerikai távközlési szektor konszolidációja is. Utóbbi jól láthatóan mindmáig nem fejeződött be, sőt, idén újabb lökést kapott a T-Mobile US felvásárlási sztorijával. Ezen kívül viszont a nagyobb szolgáltatók már csak a kishalakra pályázhatnak, a nagy felvásárlások időszaka lezárulhat.

Európában a nagy áttörést a német piac gigafúziója jelenthetné, miután a Telefónica Deutschland és az E-Plus egyesülésével a legnagyobb mobilszolgáltató jönne létre Németországban. A döntést várhatóan július 10-ig hozza meg az uniós versenyhatóság. Az ügylet Európa szerte precedenst teremthetne a szolgáltatók számára, beindítva ezzel egy konszolidációs hullámot.

Semmi sem biztos!

Az első számú bizonytalansági faktor a német gigafúzió kudarcba fulladása lehet, hiszen ahogy írtuk a piaci szereplők egyfajta precedensként kezelik a tranzakciót. Ugyanakkor az egyesülés létrejötte esetén sem vehető biztosra, hogy egy gyors lefolyású felvásárlási hullám veszi kezdetét.

A már piacon lévő mobilszolgáltatók egyesülése teret nyithat a virtuális mobilszolgáltatók (MVNO) előtt, azaz a felvásárolt szolgáltató helyére új piaci szereplő lépne. Ezzel pedig korántsem vehető biztosra, hogy a telekomcégek nyomás alatt lévő profitabilitása enyhülne.

Komoly gondot okozhat, hogy egyes országokban a hatóságok inkább növelni, mint csökkenteni szeretnék a piaci szereplők számát. Nincs egységes vélekedés arról, mennyi a szolgáltatók ideális száma, egyelőre a 3, vagy 4 szereplős piac a jellemző (ha a más szolgáltatók hálózatát bérlő MVNO-kat nem vesszük figyelembe).

További aggályok merülhetnek a frekvenciákkal kapcsolatban, az egyesülések révén ugyanis aránytalan frekvenciaelosztás is kialakulhat egyes piacokon, ami ronthatja egy-egy tranzakció sikerességét.

Kikre figyeljünk?

Több lehetséges főszereplő is látható a piacon, akik a felvásárlási hullám élére állhatnak. Néhányat ki is emeltünk, közülük már van olyan, aki túl is van néhány tranzakción, de olyan is, akiről még csak pletykálnak.

Íme az érdeklődők:

A világ második leggazdagabb embere, Carlos Slim az egyik legaktívabb befektető az európai távközlési piacon. A mexikói telekommogul az érdekeltségi körébe tartozó América Móvilon keresztül jelentős részesedést vásárolt a holland KPN-ben, illetve a Telekom Austriában is. Ráadásul előbbin keresztül közvetetten Németország legnagyobb mobilszolgáltatójában is meghatározó tulajdonos lehet, már ha a KPN helyi leánya, az E-Plus és a Telefónica Deutschland összeolvadása zöld utat kap az uniós versenyhatóságtól.

Holland sajtóértesülések szerint a Telekom Austria tranzakció után ismét Hollandia felé veheti az irányt az América Móvil. Legutóbb tavaly próbálkozott 50 százalék feletti részesedést szerezni a KPN-ben a mexikói telekomcég, akkor azonban nagy ellenállásba ütközött, ezért kénytelen volt visszavonulót fújni. Azóta 29,4 százalékról 24,4 százalékra csökkent a befolyása, amivel még mindig első számú tulajdonosnak számít.

Többen is kivetették hálójukat Európa legnagyobb kapitalizációjú és ügyfélszámú szolgáltatójára, a Vodafone-ra. Az elmúlt egy évben a Chine Mobile, és a SoftBank mellett az AT&T-vel is összeboronálták már a brit céget. Az amerikai telekomóriás azonban július végéig biztosan nem fog lépni, miután január végén erre vállalt kötelezettséget. Ráadásul az AT&T felvásárlási szándékait a 11 milliárd dolláros saját részvény visszavásárlási program mellett már a DirecTV-re tett felvásárlási ajánlat is csökkenti.

Persze egyáltalán nem biztos, hogy csak Európán kívülről érkezhetnek felvásárlók. Az egyik legaktívabb helyi befektetőnek a Deutsche Telekom számít, amely a közép-kelet-európai régióban kívánja megerősíteni pozícióit. Ennek érdekében pedig már több felvásárlást is lebonyolított az elmúlt hónapokban. Nagyobb tere egyébként a T-Mobile US eladása révén lenne a cégnek, hiszen ekkora jelentős forrásra tenne szert az eladásból.

További izgalmakat tartogathat a francia telekommunikációs szektor a Vivendi mobilegységének, az SFR-nek a részleges felvásárlását követően is. Ezúttal a tranzakcióban alulmaradó Bouygues Telecom lehet a célpont, melyre már a piacvezető Orange és a még csak néhány éve tevékenykedő, de hatalmas növekedést maga mögött hagyó Iliad is kivetette a hálóját. Ráadásul a francia kormány is támogatja az iparág konszolidációját.

Jól láthatóan két fő cél vezérli a vásárlókat, egyrészt piacot szeretnének vásárolni, aminek oka, hogy saját piacaikon már korlátozott a növekedési lehetőségük, másrészt jövedelmezőségükön szeretnének javítani.

Fontos szempont az árazás!

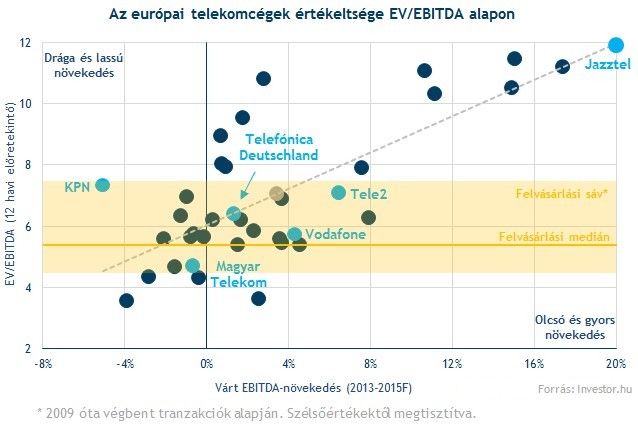

5,5-ös medián EV/EBITDA mutatón valósultak meg az európai távközlési felvásárlások 2009 óta. Egyes esetekben azonban ennél jóval nagyobb értékeltség mellett is gazdát cseréltek pakkok. Jó példa erre az Orange Austria, illetve a Telekom Austria esete, amikor is 6,6-6,8-as EV/EBITDA mutatón is nyélbe ütöttek már komolyabb üzletet.

A listán szereplő telekomcégek közül a Vodafone részvénye tűnik a leginkább alulértékeltnek iparági szinten, már ha a 12 havi előretekintő EV/EBITDA mutató mellett a várható EBITDA növekedéssel számolunk. Mellette a Tele2 és a Magyar Telekom mutat némi alulértékeltséget, míg az egyesülés előtt lévő Telefónica Deutschland növekedési kilátásaihoz képest "fairnek” tűnő piaci értéken forog.

Hiába számítanak az elemzők 20 százalékos EBITDA növekedésre a Jazztel esetében, ha a részvény jelenleg a legdrágább telekompapírnak számít. Az EBITDA várakozások alapján önmagában a KPN nem számít vonzó részvénynek, ráadásul az EV/EBITDA hányados is túlértékeltséget mutat.

A felvásárlási mediánhoz is a Vodafone áll a legközelebb, sőt a Jazztel kivételével egyik telekomcég árazása sem számít kirívónak az elmúlt években végbement akvizíciók alapján. Hiába forog magasabb EV/EBITDA mutató mellett a KPN és a Tele2 részvénye egy nagyobb felvásárlási hullám esetén könnyen elképzelhető, hogy magasabb árak mellett kelnek majd el az egyes cégek.

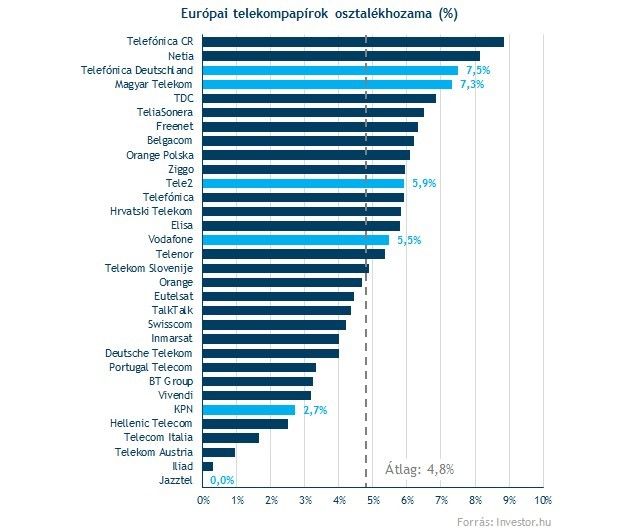

Az érintett telekomcégek közül többen is átlag feletti osztalékhozammal forognak a tőzsdén, ami leginkább akkor lehet fontos befektetőként, ha a felvásárlási célpontként felmerült cégeket mégsem veszik meg. Elsősorban a Magyar Telekom és a Telefónica Deutschland emelhető ki 7,3-7,5 százalékos osztalékhozammal, amivel az élmezőnybe tartoznak szektorszinten.

Az osztalékvárakozások persze semmi garanciát nem jelentenek a tényleges osztalékfizetésre, amit jól példáz, hogy az utóbbi években jókora osztalékvágásokat hajtottak végre a telekomcégek. A Magyar Telekom esetében ráadásul továbbra is kérdéses, hogy jövőre lesz-e osztalékfizetés.

Íme, a szűkített lista!

Az érintett cégek közül így elsősorban a Telefónica Deutschlandra, a Magyar Telekomra, a Tele2-re, illetve Vodafone-ra lehet érdemes odafigyelni. Hiszen amellett, hogy felvásárlási célpontként már felmerült a nevük, nem számítanak drága részvénynek. Ráadásul, ha mégsem vásárolják fel őket, akkor is kedvező osztalékhozamra tehetünk szert a jelenlegi várakozások szerint.

A fundamentumok mellett fontos szerep hárulhat az időzítésre is. Technikai szemszögből nézve a Vodafone és a KPN chartját érdemes kiemelni, hiszen mindkét telekompapír meghatározó szintekhez ért el az elmúlt napokban.

Az elmúlt hónapokban látott hatalmas zuhanást követően ismét a 195 pennys lélektani támasza mentette meg a Vodafone-t a további eséstől, amiben egy jelentősebb osztalékfizetés is szerepet játszott, igaz a lejtmenet még ezt követően is folytatódott. A támasz fontosságát jól mutatja, hogy 2011 szeptembere óta nem járt tartósan alatta az árfolyam.

Több pozitív jelzés is kirajzolódott a holland KPN chartján az elmúlt közel egy évben. Egyrészt az árfolyamesést a 1,5 euró közelében lévő történelmi mélypont fogta meg, ahonnan idén egészen a 2,75 eurós szintig szárnyalt az árfolyam. Ráadásul egy a további emelkedést valószínűsítő fülescsésze alakzat is megjelent a grafikonon.