Ezért hiba bankbetéthez ragaszkodni

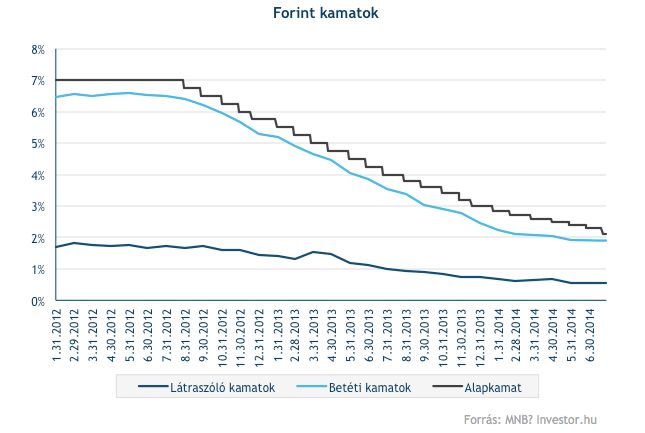

Aki a nem sokkal ezelőtt még elterjedt 5 százalékos vagy még magasabb betéti kamatokhoz van szokva, annak most biztosan leesik az álla: az MNB statisztikái szerint a lekötött betétekre átlagosan manapság már csupán 1,9 százalékos kamatot kaphatunk. Az elmúlt két év folyamatos kamatvágásai eltüntették a hozamokat a forint betéti piacáról, a magasabb kamatokra pedig még várnunk kell, el is mondjuk, miért.

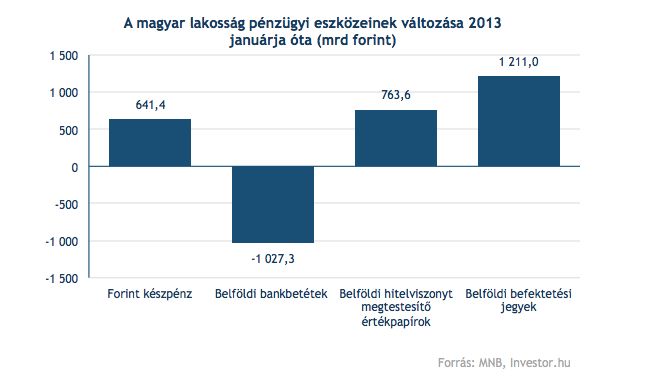

A többséget persze nem lepi meg, hogy ilyen alacsonyak a kamatok, a csökkenő hozamok már eddig is több egykori betétest ösztönöztek váltásra. 2013 eleje óta több mint 1000 milliárd forinttal csökkent a lakosság bankbetétekben tartott megtakarítása, és a többi eszközosztályt elnézve ez a pénz túlnyomó részben befektetési alapokba áramlott.

Miért lett ilyen alacsony a kamat?

A betéti kamatok csökkenése az alapkamat sorozatos csökkentésével hozható kapcsolatba. Míg a jegybank a nála elhelyezett pénzekre egyre alacsonyabb kamatot kínált a bankoknak, addig másik oldalról a bankok is kénytelenek egyre alacsonyabb betéti kamatokat ajánlani a lakosságnak, hogy a bank ne szenvedjen el veszteséget a jegybanki tartalékain (ugyanez az összefüggés igaz akkor is, ha a hitelkamatokat vesszük górcső alá, minél kevesebbet kap a bank a kihelyezett hitele után, annál kevesebbet tud fizetni a betétekre). Ezen a logikán haladva a jegybanki kamatok csökkentése maga után vonja a betéti kamatok esését is.

A kivárásnak ára van

Az ráadásul csak a „csapás” egyik fele, hogy soha nem látott alacsony szintre estek a kamatok, és a trend fordulója ugyanakkor még várat magára. Az elmúlt hónapokban ugyanis szintén rekordmélységbe süllyedt az infláció, ami egyébként a sorozatos kamatvágásokat lehetővé tette a jegybank számára, de ez biztosan nem marad így.

A mostani alacsony ráta kialakulásában fontos szerepet játszottak tudatos, ha úgy tetszik mesterséges tényezők, mint például a rezsicsökkentés, hiszen az energiaárak mérséklése jelentősen befolyásolja az árszínvonal alakulását az előző évihez képest. Az energia- és élelmiszerárakat figyelmen kívül hagyó maginflációs mutató ugyanakkor jelenleg is 2,5%-os, egészséges szinten tartózkodik, és júniusban is felfelé kúszó trendet mutatott.

A rezsicsökkentés hatásának kikerülésével várhatóan az inflációs mutató is elindul felfelé, nyugodtan számíthatunk rá, hogy az előttünk álló egy évben egyre magasabb inflációval szembesülünk majd. Ha az infláció magasabbra szökik, mint a pénzünkre kapott kamat, úgy megtakarításunk veszít vásárlóerejéből.

Így tehát aki manapság biztonságra játszik, lassan, de biztosan szenvedhet el veszteséget. Persze azt is gondolhatnánk, hogy az infláció megfékezésére az MNB is kamatot emelhet. Mégsem érdemes erre várni.

Az MNB is sarokba szorította magát

Az MNB illetékesei ugyanis saját maguk siettek leszögezni a legutóbbi kamatvágás alkalmával, hogy ugyan ez volt az utolsó ilyen lépés a sorozatban, de terveik szerint 2015 végéig alacsonyan tartanák a kamatokat. A jegybank ráadásul más lépésekkel is olyan helyzetbe kormányozta magát, amiben a lehető legtovább kell kitartania az alacsony kamat mellett, így például a bankoknak nyújtott új kamatcsereügyletekkel (swapokkal) is saját magának okozna veszteséget a kamatemeléssel.

Mindez nem jelenti, hogy a nemzetközi piacokon ne következhetne olyan fordulat, ami miatt a jegybank kamatemelésre kényszerül, például a forint túlzott gyengülése miatt. Sőt ez tűnik valószínűbbnek, mint hogy valóban 2015 végéig 2,1 százalékon maradjon az alapkamat.

De az is valószínű, hogy még a szándékoltnál korábbi kamatemelés esetén sem térnek vissza a betéti kamatok belátható időn belül 4,5-5 százalék fölé, ami a többségnek már kielégítő (reál)hozamot jelent a kockázatmentes befektetésére.

Mi ez a kamatswap?

A jegybanki kéthetes kötvény kéthetes betétté alakítása után a bankok hosszabb lejáratú állampapírokat vásárolnak, ám fizetőképességük, azaz likviditásuk megőrzése érdekében jobban preferálnák a rövidebb papírokat. A Nemzeti Bank erre a problémára válaszolt a kamatswap megoldásával. A bankok az általuk kapott hosszú távú, fix kamatokat fizetik a jegybanknak, míg a jegybank rövid, változó kamatokat fizet vissza a bankok felé. Egy nagyobb mértékű kamatemelés esetén a jegybank saját magának okozna komoly veszteségeket, hiszen az alacsonyabb fix kamatok ellenében magasabb változó kamatokat kellene fizetnie.

Ráadásul akik az akciós betéti ajánlatokra játszanak, azoknak szintén várniuk kell a kedvezőbb ajánlatokra. Jelenleg mind a magán, mind a vállalati szektor inkább leépíti hiteleit, ráadásul a lakosság komoly megtakarításokat halmoz fel. A legtöbb magyarországi bank most nincs rákényszerítve, hogy a piaci szinteknél magasabb akciós kamatokkal csábítsa magához a betétesek pénzét. Persze különféle akciókat ezerféle más okból is indíthat egy bank, de az biztos, hogy erre kár számítanunk, és ha találkozunk is ilyenekkel, az akciós kamatok sem fogják elérni a korábbi szinteket.

Mit lehet tenni?

Mindebből az következik tehát, hogy csak bankbetétekre nem éri meg alapozni megtakarításainkat, mert egyfelől az alacsony kamatok jó eséllyel sokáig itt maradnak, másfelől viszont a pénzünk vásárlóértéke csökkenni fog. A bankbetét pedig a magyar lakosság szemében is visszakerül az őt megillető helyre: az atombiztos megtakarítás eszközévé válik, amiben szigorúan a rövid távon is nélkülözhetetlen forrásainkat tartjuk, elfogadva, hogy valódi hozamot ezen nem érhetünk el.

A többire magasabb hozamot kínáló megtakarítási lehetőségek után kell nézünk, de soha nem szabad elfelejteni, hogy ezt csak magasabb kockázat vállalásával lehet elérni. Ez nem jelenti viszont, hogy mindenkinek azonnal a legkockázatosabb részvénybefektetéseket vagy hasonlókat kellene keresnie, de tele a piac olyan befektetési alapokkal, amelyeknek éppen az a céljuk, hogy mérsékelt kockázatokkal szembesítse a befektetőket, de cserébe a kockázatmentes betéti kamatoknál érezhetően magasabb hozamot nyújtson nekik.

Ilyen befektetési alapokat az Investor Trader rendszereiben is akár pár kattintással megvásárolhat, de ha bizonytalannak érzi magát, akkor eljöhet az ügyfeleinknek szóló befektetési iskolánkba, ahol egészen az alapoktól elsajátíthatja a legfontosabb ismereteket a befektetésekről.

A befektetési alapok működéséről és fajtáiról pedig cikksorozatunk következő részében bővebben is írunk majd.