Itt az infláció, mit ér a betétbe tett pénzünk?

Az eddigi alacsony inflációs számokért elsősorban a hazai háztartási energiaárak csökkentése volt a felelős. Vagyis a rezsicsökkentés. Mivel minden egyes ilyen egyszeri intézkedésnek csak egy évig van hatása az inflációra, értelemszerűen lassan eltűnik egy nagy negatív tétel a számokból. Más termékek egy része és a szolgáltatások pedig eddig is drágultak.

A gazdaság bővülésével egyébként is természetes folyamat az infláció emelkedése, hiszen a nagyobb termelés közvetve nagyobb béreket, majd nagyobb fogyasztást is jelent, ami felfelé tolja az árakat. Ráadásul a forint is sokat gyengült az elmúlt időszakban, ami az importtermékek révén az inflációban is jelentkezhet.

Egy alacsony inflációs szint nem rossz. Sőt, mozgásban tartja a gazdaságot, a befektetőket arra kényszeríti, hogy befektessék a pénzüket, és ne üljenek rajta. Baj csak a hektikus vagy túl magas inflációval lehet. A befektetések viszont megérzik az infláció növekedését, ha az átlagkamatok nem emelkednek hasonló mértékben.

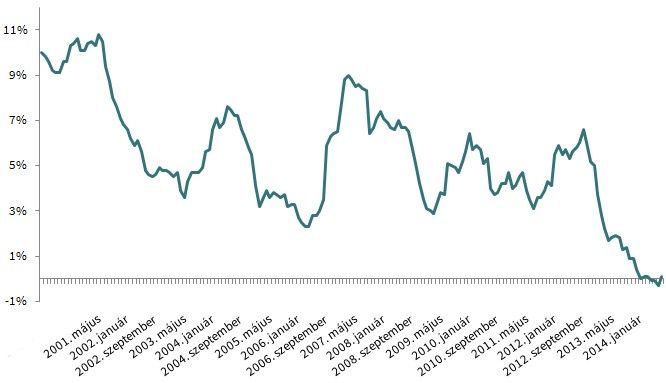

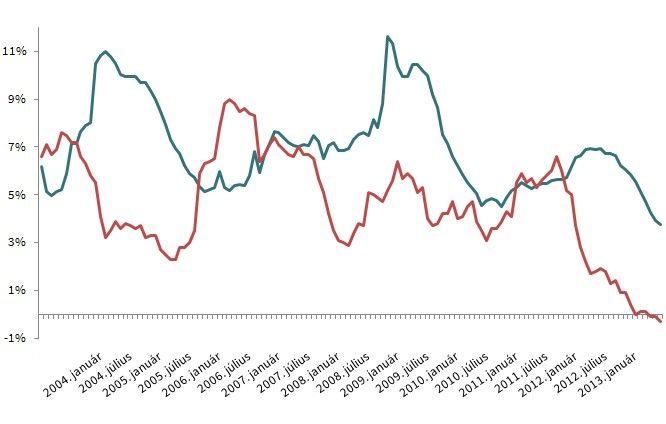

A be nem fektetett pénz az infláció mértékétől függően veszít az értékéből. Ezért kell a kis megtakarításokat is bankba tenni, ahol a kamattól függően megőrizhetjük a pénzünk reálértékét. Ha a kapott kamat nagyobb, mint az infláció, akkor pozitív reálhozamról és a reálérték megőrzéséről beszélhetünk. Ez a reálhozam határozza meg, hogy mennyivel ér többet a pénzünk a befektetés után.

Nem. A banki kamatokat több minden határozza meg, elsősorban a jegybanki alapkamat és a bank üzletpolitikája. Ha alacsony a jegybanki alapkamat, akkor a bankközi kamatláb is alacsony marad, ezért a betétek kamatai sem változnak. Ha nő az infláció, és nem változnak a betéti kamatok, akkor csökken a reálhozam, amely akár negatív előjelű is lehet, tehát még a bankban is veszít a pénzünk az értékéből.

Igen, de nem olyan nagyot, mint az inflációs számokból gondolnánk. Ugyanis, ha befektetésekről van szó, akkor nem mindig érdemes az általában jobban ismert súlyozott átlaggal számolni, amely most 0,1 százalék. Az inflációs adatok ugyanis átlagos fogyasztást szimbolizálnak. A megtakarításunkat viszont általában nem rezsire vagy más napi kiadásokra költjük, hanem utazásra, tévére és egyéb tartós fogyasztási javakra. Ezeknek az ára viszont teljesen más mértékben változott, mint a fogyasztói kosár egésze.

Kereshetünk magasabb hozamot kínáló befektetéseket, mint például a befektetési alapok, a lakáskassza, az értékpapírok stb. Ezek veszélye, hogy a magasabb hozamokért mindig magasabb kockázattal fizetünk. Az államilag támogatott termékek esetén pedig csak bizonyos célra költhetjük el a megtakarításunkat. Egyre jobban oda kell figyelni tehát a pénzügyeinkre, hiszen még az inflációkövető megtakarítások sem jelentenek védelmet, mert ezek a múltbeli inflációs adatokkal számolnak, nem a lejáratkori tényleges értékkel, amely valójában meghatározza a reálhozamunkat.