Ugyanakkora összegű kölcsönnél akár 16 százalékos különbség is lehet a havi törlesztőrészletekben attól függően, hogy milyen típusú lakáshitelt vesz fel az ügyfél: állami kamattámogatásút, piaci kamatozásút, 5 vagy esetleg 20 évig fix kamatozású hitelt – derül ki a Bankmonitor elemzéséből. Jelenleg a piaci kamatozású hitelek számítanak a legolcsóbbnak és a 20 évre fix kamatozásúak a legdrágábbnak, azonban a jegybanki alapkamat csupán 2 százalékpontos változása már felborítaná a sorrendet. A hitelfelvevő családok előtt álló fő dilemma, hogy a hosszú távú kiszámíthatóságot, vagy a rövid távú árelőnyt tekintik elsődleges szempontnak. A kérdés aktuális: az idei év első hét hónapjában - közel 60 százalékos növekedéssel - 124 milliárd forintra emelkedett a lakosság által újonnan felvett lakáshitelek összege, azaz a hitelkereslet ismét növekszik.

Élénkülő hitelfevételi kedv

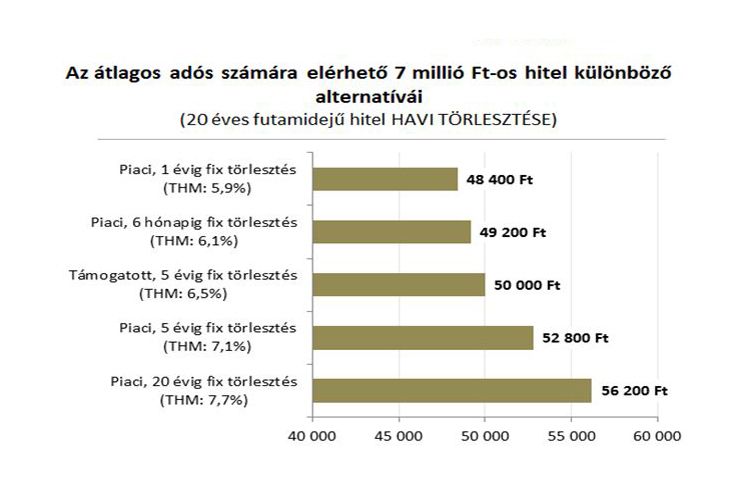

Komoly fejtörést okozhat, hogy a piacon lévő számtalan különböző kamatozású és feltételű konstrukció közül kiválasszák a számukra megfelelőt. A dilemma lényege, hogy a hosszú távú kiszámíthatóságot, vagy a jelenlegi árelőnyt tartják fontosabb szempontnak – írja a Bankmonitor. „Jelenleg a legolcsóbb, piaci kamatozású lakáshitelek egy átlagos 7 millió forintos hitelösszeg esetén havi 7800 forinttal olcsóbb törlesztőrészlettel bírnak, azonban már 1-2 százalékpontos jegybanki alapkamat-változás esetén is felborulna a rangsor, és a most legdrágább, 20 évre fix kamatozású konstrukciók jelentenék a legelőnyösebb választást” – mondja Sándorfi Balázs, a Bankmonitor.hu ügyvezető igazgatója.

Mi a legjobb ajánlat?

A Bankmonitor.hu adatai szerint egy átlagos hitelfelvevő számára az országos hálózattal rendelkező bankok kínálatából az 3 legjobb lakáshitel átlagos THM-je jelenleg 5,9 százalék. Az 5,9 százalékos THM 20 éves futamidőre 48 ezer forintos havi törlesztést fog eredményez. Átlagos hitelfelvevőnek egy kétkeresős család tekintünk; 150 ezer forint/fő/hó nettó jövedelemmel és 7 millió forintos hiteligénnyel egy 13 millió forintos ingatlanhoz kapcsolódóan.

Bizonyos védelem

Az állami kamattámogatással rendelkező lakáshitelek azonos feltételekkel számolt átlagos THM-je a Bankmonitor.hu adatbázisa szerint 6,5 százalék, ami 50 ezer forintos havi törlesztő részletet eredményez. „Pusztán a THM-re és a havi törlesztő részletre fókuszálva egyértelműen a piaci kamatozású hitelek vannak előnyben. A valós döntési szituáció azonban nem ilyen egyszerű. Az állami kamattámogatással rendelkező hitelek ugyanis bizonyos védelmet biztosítanak a kamatemelkedéssel szemben. Számításaink szerint alig több, mint 1,5 százalékpontos kamatemelkedés bekövetkezését követően a kamattámogatott hitelek havi törlesztőrészlete kedvezőbbé válik. Nem felejthetjük el, hogy történelmi mélyponton áll a hazai kamatszint, így a kamatemelkedés kockázatával és annak kezelésével számolunk kell” – segíti az eligazodást Sándorfi Balázs.

Kiszámítható megoldások

A piaci hitelek körében is elérhetők a tartósan kiszámítható törlesztőrészlettel rendelkező hitelek. Egy öt évig kiszámítható törlesztőrészlettel rendelkező hitelért az átlagos hitelfelvevő 1,2 százalékponttal magasabb THM-met (7,1 százalék), azaz havonta 4400 forinttal nagyobb összeget fog fizetni. Öt évig kiszámítható törlesztőrészlet választása esetén a piaci és támogatott hitelek közül azonban 6,5 százalékos THM-mel a egyértelműen az állami kamattámogatott hitel lesz a jó megoldás. A legújabb piaci innovációként megjelent, 20 évig fix törlesztő részletet jelentő hitel ma 6,9-7,7 százalékos THM-mel érhető el, mely 52-56 ezer forintos havi törlesztőrészletet eredményez.

Három lehetőség

A hitelfelvevő (7 millió forint 20 évre) valós dilemmája ma lefordítható a következőre: a legolcsóbb pillanatnyi megoldást választja és 48 ezer forintos havi törlesztőrészlettel bíró hitel mellett dönt, vagy hajlandó ezen összegnél 10-16 százalékkal többet, azaz havonta 52-56 ezer forintot fizetni, de ebben az esetben az utolsó forint visszafizetéséig biztosan aludhat, a kamatemelkedés nem fog extra terhet jelenteni. Vagy a két megoldás között elhelyezkedő állami kamattámogatással bíró hitelt választja.

Az optimális megoldás

Amennyiben a hazai kamatszint 2 százalékpontnál nagyobb mértékben megemelkedik a jelenlegi szintről, már egészen biztosan a ma legdrágább, 20 évig fix törlesztéssel rendelkező hitel kiválasztása az optimális megoldás az átlagos adós számára. Ennek bekövetkezési valószínűsége és időpontja gyakorlatilag megjósolhatatlan egy 15-20 éves hitelnél. Csupán az elmúlt 6 évben az MNB alapkamata bejárta a 2,1 százalék és 11,5 százalék közötti igen széles sávot, bár ebben elvitathatatlanul meghatározó szerepe volt egy 1929 óta nem látott mélységű nemzetközi pénzügyi válságnak.

Mennyi hitelt vehetünk fel?

Jövőre a 400 ezer forint/hó alatti jövedelemmel rendelkezők csak annyi hitelt vehetnek fel összesen, melynek a havi fizetési kötelezettsége nem haladja meg a jövedelmük 50 százalékát. Mit jelent mindez a gyakorlatban? Egy kétkeresős, fejenként 150 ezer forint nettó bérrel rendelkező háztartás a szabályozás értelmében - a jelenleg kínálat alapján - 10 évre maximum 13,5 millió forint, 20 évre maximum 21 millió forint hitelt tud felvenni (lakáshitelekkel kalkulálva). Amennyiben rendelkezik már egy 50 ezer forint/hó törlesztéssel bíró gépjármű hitellel, akkor a ma felvehető hitelösszeg 10 éves futamidő esetén 8,9 millióra, 20 éves futamidő esetén 13,9 millió forintra csökken. Akkor is, ha a gépjárműhitel futamidejéből már csak 6 hónap maradt hátra.

Újra túlzottan eladósodnak a magyarok?

A közel 60 százalékos emelkedés a lakáshitel folyósításokban felvetheti annak kérdését, hogy újra jelentős eladósodás előtt áll a lakosság. „Ennek veszélye pillanatnyilag egyáltalán nem áll fent. Ugyan a lakosság lakáshitel felvétele a válság előtti szinthez viszonyított csúcshoz képest mért 80 százalékos visszaesést követően már látható pozitív elmozdulást mutat, az első félévben a magánszemélyek közel 200 milliárd forinttal több hitelt fizettek vissza, mint amennyit felvettek. Összességében tehát még mindig csökken a lakosság hitelállománya. Az MNB új típusú piacszabályozása pedig tökéletes keretrendszert biztosít ahhoz, hogy túlzott hitelfelvételi hullám esetén a lakossági eladósodás megfékezhető legyen” – értékelte a hitelpiaci trendeket a Bankmonitor.hu ügyvezető igazgatója.

Megrázó dolgot mesélt Caramel a leukémiás kislányáról - videó

Miss Universe 2024: képeken a győztes

Nicole Kidmant beárulták a gyerekszínészek: így viselkedett velük a színésznő a forgatásokon

Orbán Viktor nagy bejelentést tett + videó

Az éj leple alatt történt, elhunyt az érdemes magyar művész

Megható, ahogy volt német klubjai felsorakoztak Szalai Ádám mögött + kép

Dancing with the Stars: megvan a negyedik kieső

Szalai Ádámot kiengedték a kórházból

Lemondta a Zeneakadémia Varnus Xavér koncertjét

"Folyt a vér" - megszólalt egy szemtanú Andrei Mangra brutális megveréséről

Légitámadás érte Kárpátalját