Ennyi pénzt még sosem szedtek össze a tőzsdén!

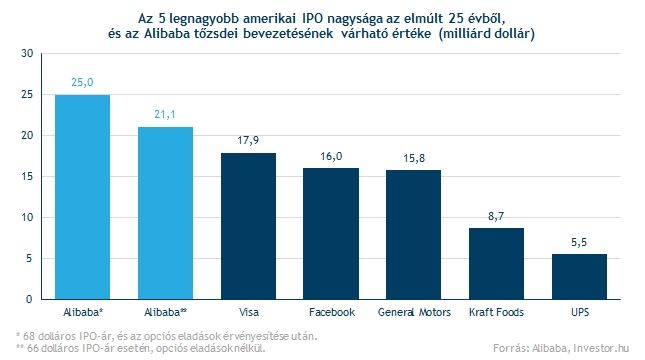

A világ valaha volt legnagyobb értékű tőzsdei bevezetése jöhet pénteken, a kínai Alibaba IPO-ja keretében eladott részvények összértéke ugyanis akár a 25 milliárd dollárt is elérheti. Ezzel meghaladnák a Visa 19,7 milliárd dolláros eddigi amerikai piacokon látott rekordját, valamint az abszolút rekordot jelentő, 22,1 milliárd dolláros Agricultural Bank of China tőzsdei bevezetését is.

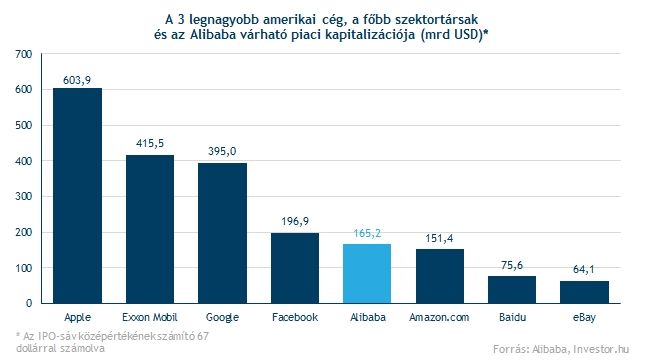

Közel 170 milliárd dollárt érhet majd az Alibaba, ha sikerül a sáv tetejét jelentő 68 dolláron eladni a részvényeket. Ezzel egy csapásra a világ egyik legértékesebb cégévé válhat, alig lemaradva például a Facebook tőzsdei értékétől. Az IPO-sáv középértékét jelentő 67 dollárral számolva a cég 165,2 milliárd dollárt érhet, ami még mindig meghaladná az egyik legfőbb versenytársnak számító Amazon.com piaci kapitalizációját.

A 165 milliárd dollár nem tűnik a valóságtól elrugaszkodott feltételezésnek a hasonló internetes cégek árazása és az Alibaba növekedése alapján. Ezzel együtt maga a szektor nem számít olcsónak, a kínai cégekkel kapcsolatos kockázatok is mindig fontosak, ráadásul egy ekkora méretű IPO eléggé figyelmeztető jelzés egy öt és fél éve tartó bikapiacon. Ezek a tényezők jelentősen árnyalják az összképet, arról nem is beszélve, hogy az IPO-k körüli kereskedés mindig igen kockázatos műfaj.

Az Alibaba meglehetősen sokoldalú, de elsősorban internetes cég. A vállalat egyszerre foglalkozik elektronikus (és csekély mértékben hagyományos) kereskedelemmel, online fizetési és keresési megoldásokkal, illetve különböző alkalmazások fejlesztésével. A kínai Amazon.com, Google, eBay lenne a legtalálóbb kifejezés a Jack Ma által alapított vállalatra. A méretet viszont jól mutatja, hogy az Alibaba 2013-ban közel 250 milliárd dollárnyi forgalmat bonyolított le, míg az Amazon.com 100 milliárd dollárt.

Az Alibaba viszont az Amazonnal ellentétben nem ad el közvetlenül termékeket, bevételeit hirdetésekből szerzi, valamint abból, hogy különböző szolgáltatásokat kínál a piactereit használó kereskedőknek.

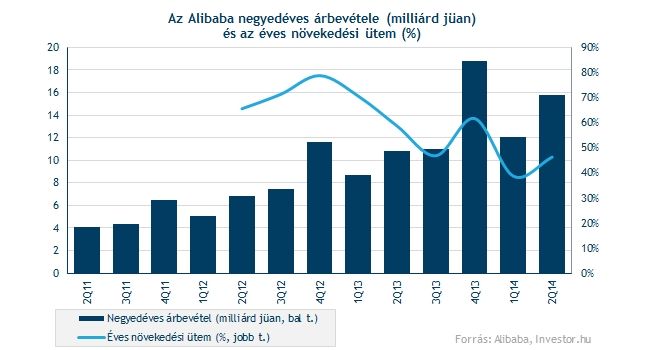

A társaság a főbb pénzügyi sorokon egyelőre remekül teljesít, és bár az árbevétel éves növekedési üteme lassulni látszik, továbbra is 50 százalék közelében mozog. Ennek túlnyomó része, több mint 80 százaléka származik Kínából, ami a legutóbbi 12 hónapban 8 milliárd dollárt tett ki, 6,2-es dollár/jüan árfolyammal számolva.

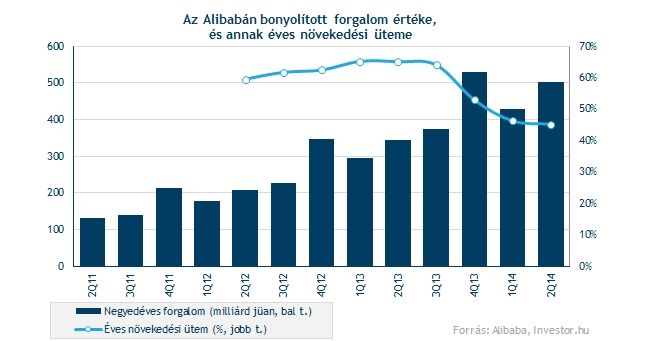

Az árbevétel feltehetően a következő években is dinamikusan fog bővülni, miután az Alibaba kereskedési platformjain lebonyolított összforgalom egyre nagyobb méreteket ölt. A második negyedévvel záródó egy évben 295 milliárd jüan volt a teljes forgalom, ami a kínai online kereskedelemnek közel 80 százalékát jelentette, vagyis brutálisan dominálja a kínai e-kereskedelmet. Közben az éves bruttó forgalom növekedési üteme még mindig 45 százalékos volt, ám ez feltehetően lassulni fog majd a jövőben, ahogy a kínai piac egészének növekedési üteme is mérséklődik. 2017-re 700 milliárd dollár körül alakulhat a kínai online kereskedelem nagysága a piackutatások alapján.

Támogatja a forgalom növekedését az is, hogy egyre többen használják az Alibaba platformjait a kínai online kereskedelem növekedésével párhuzamosan. Sőt a növekedési ütem nem hogy lassulna, hanem még gyorsul is a felhasználók, illetve vásárlók számát tekintve.

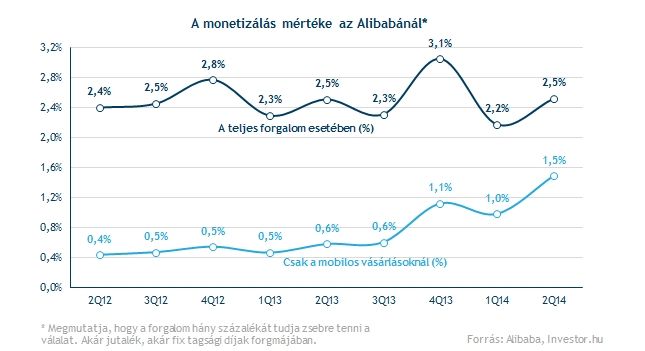

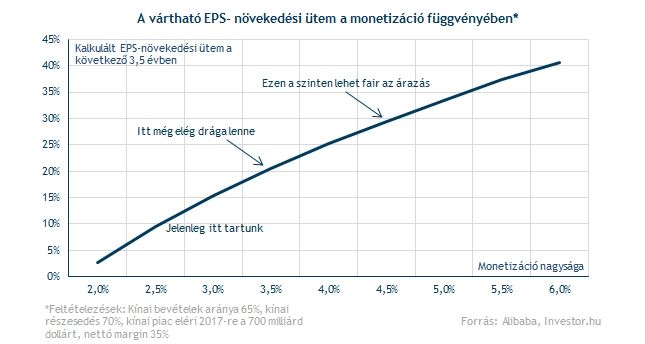

A növekedés azonban hosszabb távon főleg a monetizálástól függhet, vagyis attól, hogy mekkora bevételt tud elérni az Alibaba 1 dollárnyi forgalmon. Idővel ugyanis a piac növekedésének egésze, vagyis a bevételek alapjául szolgáló bázis bővülési üteme lassulni fog. A monetizálás növelésében pedig egyelőre nem áll túl jól a vállalat, az utóbbi években stabilan 2-3 százalék között mozgott a mértéke, azaz minden dollárnyi áruforgalmon 2-3 cent bevételt könyvelt el.

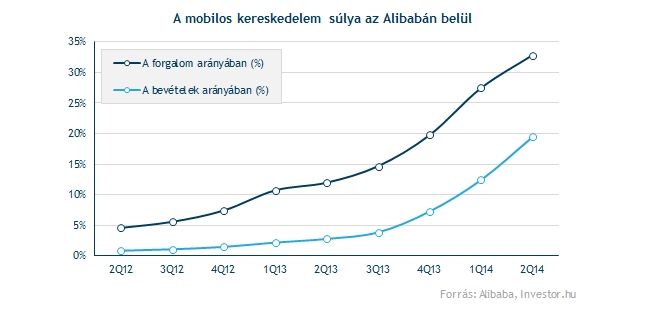

A mobilos fizetések viszont kitűnő növekedési lehetőséget jelentenek az Alibaba számára, ahogyan az okostelefonos-penetráció is növekszik. Nem véletlen, hogy a forgalom egyre nagyobb mértékben származik mobiltelefonokról, ami a második negyedév végével záródó 12 hónapban már több mint 70 milliárd dollárt tett ki.

A mobilos forgalom térnyerését az árbevételben is tetten lehet érni, a második negyedévben ugyanis a forgalom 33 százalékát, míg az árbevételnek közel 20 százalékát adták a mobilos vásárlások.

A mobilos forgalmat egyre hatékonyabban váltja bevételekre az Alibaba, miután a monetizálás mértéke már 1,5 százalékos volt az előző negyedévben. Bár ez alacsonyabb az átlagnál, a növekedési potenciál miatt vélhetően megéri bevállalni ezt a haszonáldozatot az Alibabának, mivel a vásárlók száma így erőteljesebb növekedést mutathat. Hosszabb távon pedig a hatékonyság javításával nagyobb bázison, nagyobb vásárlószámmal tudnak bevételeket szerezni. A közelmúltban végrehajtott felvásárlások is abba az irányba mutatnak, hogy az Alibaba megpróbálja minél aktívabban kihasználni az okostelefonok térnyerésben lévő potenciált. Ehhez szorosan kapcsolódnak a különböző fizetési szolgáltatásokkal, játékfejlesztéssel foglalkozó cégek felvásárlásai is, nem beszélve az AutoNavi megvásárlásáról, ami térképszolgáltatásokkal foglalkozik. Bár az Alibaba sok esetben nem tette közzé a felvásárlási összegeket, így nehéz megítélni a hasznosságukat, de az ügyletek feltehetően a hatékonyság javítását szolgálhatják.

Ezzel együtt kialakulni látszik egyfajta felvásárlási háború a kínai internetes óriások között, amiben az Alibaba mellett még főleg a Tencent Holdings és a Baidu van jelen. Szinte mindenre kiterjedő szolgáltatásokat próbálnak kialakítani ezek a cégek, így az online kereskedelemben is konkurenciát támasztanak az Alibaba számára. Bár nehéz ebből messzemenő következtetéseket levonni a dolgok jelen állása alapján, annyi biztos, hogy az Alibaba számára ez kockázatot jelent a jövőre nézve.

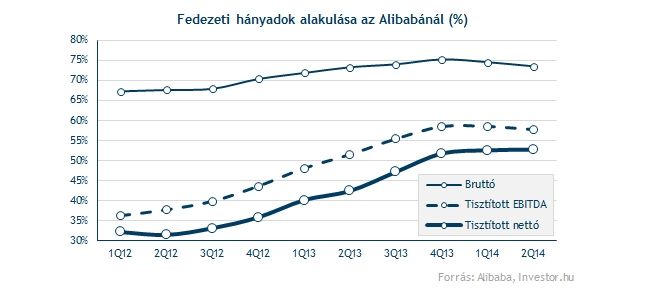

Látszólag fokozódik a nyomás az Alibabán, miután a nyereséghányadok a folyamatos emelkedést követően az utóbbi negyedévekben már stagnálást, vagy éppen kismértékű esést mutattak. Bár például a nettó nyereséghányad még így is igen magas szinten van, a verseny fokozódása, az új belépők, vagy éppen a nemzetközi terjeszkedés miatt ez csökkeni fog majd a következő negyedévekben, években.

Ennek ellenére nincs oka szégyenkezni a társaságnak, sok nagy növekedés előtt álló céggel ellentétben stabil nyereséget mutat már évek óta. A második negyedév végével záródó 12 hónapos periódusban 4,9 milliárd dolláros tisztított nyereséget ért el, 85 százalékkal többet, mint az ezt megelőző egy évben.

Első ránézésre nem tűnik olcsónak a részvény, ha az IPO-sáv középértékét jelentő 67 dollárral számolunk. Ez alapján a piaci kapitalizáció 165,2 milliárd dolláros lehet, ami 33,8-as visszatekintő P/E rátát jelentene, azaz az elmúlt év egydollárnyi profitjáért közel 34 dollárt kellene most fizetni. Nem olcsó az értékeltség úgy sem, ha az előretekintő, azaz az előttünk álló 12 hónap profitjához viszonyított P/E rátát próbáljuk becsülni. Az árbevétel 45 százalékos növekedése mellett, 45 százalékos nettó marginnal számolva ugyanis megközelítőleg 6 milliárd dolláros lenne a várható nettó nyereség, ami még mindig 27-es P/E rátát jelentene. Ráadásul a kínai cégekkel szemben akár diszkontot is alkalmazhatnak a befektetők, így a "fair” értékeltség ennél alacsonyabb kell, hogy legyen.

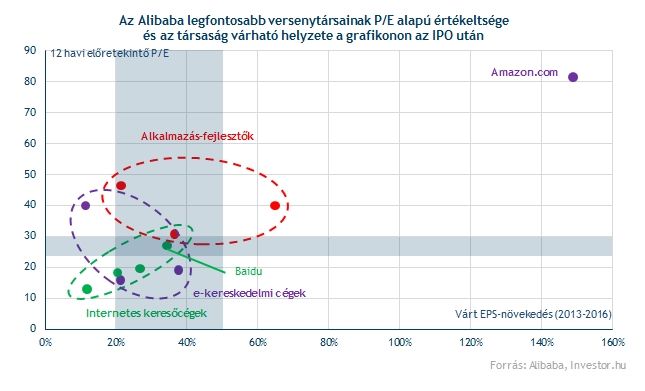

Az internetes cégek között viszont ezek a mutatószámok egyáltalán nem számítanának túlzónak, főleg ha figyelembe vesszük, hogy az Alibaba a jelenlegi 85 százalékos nyereségnövekedéséből képes lesz majd megtartani valamennyit a következő években. Az IPO után a részvény így jó eséllyel a szektortársakhoz képest fair árazással foroghat majd, igen hasonló szinten, mint például a vállalathoz leginkább hasonlító Baidu.

A piac Alibabával szembeni jelenlegi értékítéletére viszont a Yahoo! segítségével is következtethetünk, miután a Yahoo! 22,4 százalékos részesedéssel bír az Alibabában. A Yahoo! árazásából így arra is következtethetünk, mekkora értéket is tulajdonítanak az Alibabának a Yahoo! befektetői. Erre a legkönnyebben a részek összege módszer alapján adhatunk becslést. A piac viszont ez alapján nem árazza még az IPO-sáv alját jelentő 163 milliárd dollárra sem a céget. A Yahoo! piaci kapitalizációjából megközelítőleg 21 milliárd dollárt érhet a 22,4 százalékos Alibaba-részesedés, ami még 35 százalékos likviditási és adózási diszkontot feltételezve is csak 133 milliárd dollár közelébe értékeli az Alibabát. (A Yahoo! üzletmenetét 10-es EV/EBITDA rátával vettük alapul.)

Az elmúlt hónapokban ugyanakkor felértékelődés kezdődött a Yahoo! árfolyamában, ami arra engedhet következtetni, hogy a piac korábban valamelyest alulértékelte az Alibabát a Yahoo!-n keresztül. Az Alibabára vonatkozó elemzői becslések és a Yahoo! alapján implikált árazás tehát egyelőre főleg a Yahoo!-árfolyam emelkedésén keresztül közelít egymáshoz.

Bár az Alibaba előtt még hatalmas növekedési lehetőségek állhatnak, a bevételek szempontjából kulcsfontosságú kínai online értékesítési piac aranyévei feltehetően már mögöttünk vannak. Piackutatások alapján 2017-re 700 milliárd dollárosra nőhet, ami éves átlagban 20-25 százalékos növekedést jelentene. Az Alibaba jelenleg 80 százalékos piaci részesedése pedig feltehetően csökkeni fog, így a forgalma csak 15-20 százalékkal nőhet évente Kínában. Igaz, közben elindulhat a nemzetközi terjeszkedés, ráadásul a monetizáció nagysága is egyre magasabb lehet. A monetizálás mértékének ugyanakkor igen magasra kellene nőnie ahhoz, hogy a csökkenő nyereséghányadok mellett sikerüljön fenntartani egy éves átlagban 25-30 százalékos EPS-növekedést. Ugyanis ha csak 3,5 százalékra sikerülne emelkedni, akkor ez durva becslés alapján 20 százalék körüli éves átlagos EPS-növekedést jelentene.

Ekkora növekedési ütemet feltételezve már az amúgy is magas értékeltséggel forgó szektortársakhoz képest sem tűnne túlságosan olcsónak a részvény. Ahhoz, hogy közelítsük a fair árazást, legalább 30 százalékos növekedési ütemre lehet szükség, ami viszont minden feltétel változatlansága mellett 4,5 százalékos monetizálási rátát, azaz a jelenlegi szint dupláját kívánná meg. Ekkora jutalék felszámítása viszont jelentősen csökkentené a versenyképességet, a kisebb cégek simán alávághatnak ennek.

Egy ekkora méretű tőzsdei bevezetés figyelmeztetés is, a töretlenül szárnyaló bikapiacokon ugyanis általában pont ezek az események jelzik az emelkedő széria közelgő végét. A tulajdonosok ugyanis abban érdekeltek, hogy a lehető legmagasabb áron tegyék pénzzé befektetésüket, így alapvetően akkor fokozódik az IPO-aktivitás, amikor a piac, illetve egyes szektorok kezdenek túlértékeltté válni.

Az internetes szektor értékeltségi mutatói pedig már most is a piac átlagánál jóval magasabb szinten vannak, egy elgyengülő részvénypiacon pedig pont ezek a cégek lehetnek majd azok, amiket ismét elsőnek találnak meg az eladók. Ez alapján tehát hiába tartjuk jelenleg fairnek az Alibaba 150-160 milliárd dolláros várható piaci kapitalizációját, egy későbbi gyenge tőzsdei periódus jócskán lefelé módosíthatja ezt az értéket. Ezzel a kockázattal így mindenképpen számolnunk kell.

Az pedig szintén nem jó ómen, hogy az alapító Jack Ma elég jól érzi, mikor lehet még magas áron megválni a részvényektől. Az Alibaba első tőzsdei bevezetése ugyanis 2007 novemberében volt, innen pedig egy év alatt több mint 90 százalékos árfolyamesést lehetett látni, részben a globális tőkepiaci válság miatt is. Az Alibabát egyébként 2012-ben vezették ki a hongkongi tőzsdéről az alacsony árfolyam miatt, amikor megközelítőleg 10 milliárd dollárra értékelte a piac. Jack Ma tehát egyelőre elég jól időzítette a tőzsdei manővereit, legalábbis a saját szempontjából, nem pedig a befektetők szempontjából, ami így kockázatot jelent.

A kockázatok listájára pedig fel kell vennünk azt is, hogy kínai cégről van szó. Az Alibaba bonyolult holdingstruktúráját elnézve elég nehezen indokolható, hogy miért ne alkalmaznának a befektetők egy megközelítőleg 20 százalékos diszkontot, ahogyan az például az egyik nagyon hasonló kínai cégnél, a Baidunál látható.

Csökkenti a transzparenciát a kibocsátás struktúrája is, nevezetesen az, hogy az IPO kapcsán nem az Alibabában, hanem egy kajmán-szigeteki holdingban szereznek részesedést az ADR-ek vásárlói. A kínai törvények tiltják, hogy külföldiek stratégiainak minősülő eszközöket birtokoljanak, és az Alibaba így tudta kijátszani a szabályokat. A politikával való kapcsolat minősége ezért nem elhanyagolható, egy esetleges rossz viszony komoly jogi problémákhoz vezethet, nem beszélve arról, hogy az internetes kereskedelem leszabályozását is gyorsan meg tudnák oldani a hatóságok, hátrányosan érintve ezzel az Alibabát.

Kockázatok tehát bőven vannak a cég körül, és bár nem tűnnek kezelhetetlennek vagy nagyon súlyosnak, mindenképpen fenntartásokra adnak okot a befektetéssel kapcsolatban. Ha ehhez még hozzáadjuk az IPO-kkal kapcsolatos bizonytalanságot, akkor eléggé extrém kockázatvállalási hajlandóság szükséges ahhoz, hogy valaki beszálljon az Alibabába.

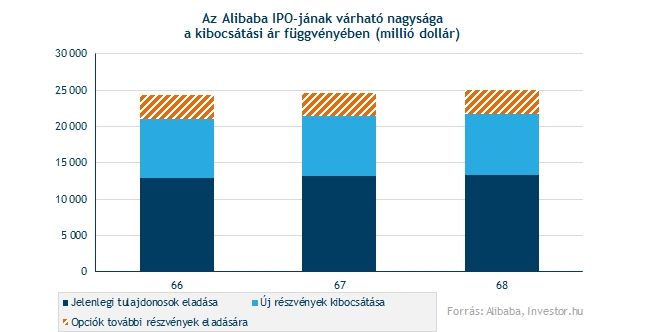

Összességében tehát a gigászi értékeltség ellenére nem tartjuk elszálltnak a 66-68 dollár körüli árat, de jelentős az esélye, hogy a felfokozott várakozások és a hatalmas kereslet miatt 66 dollárnál lényegesen magasabb szintekre ugrik az árfolyam a kereskedés indulásakor. A kockázatok tükrében viszont magasabb értéket már nehéz elfogadni, nem beszélve arról, hogy az IPO után rövid távon hatalmas ingadozások jöhetnek (mindkét irányban), így fokozott óvatosság ajánlott.