Hogyan változhatnak a törlesztőrészletek?

Jövőre – az egyoldalú kamatemelés és árfolyamrés alkalmazásából származó összegek elszámolását követően – a devizahiteleket kötelező lesz forinthitelre cserélni. A bankok a meglévő ügyfeleik számára sem ajánlhatnak rosszabb kondíciókat, mint amit az újonnan a bankhoz érkező ügyfelek kapnak, derült ki Nagy Márton, az MNB ügyvezető igazgatójának szavaiból. Kiemelten fontos tétel, hogy kedvezményes árfolyam alkalmazására még utalás sem történt, így a visszatérítést követően a piaci tényezők érvényesülnek majd a forintosításnál.

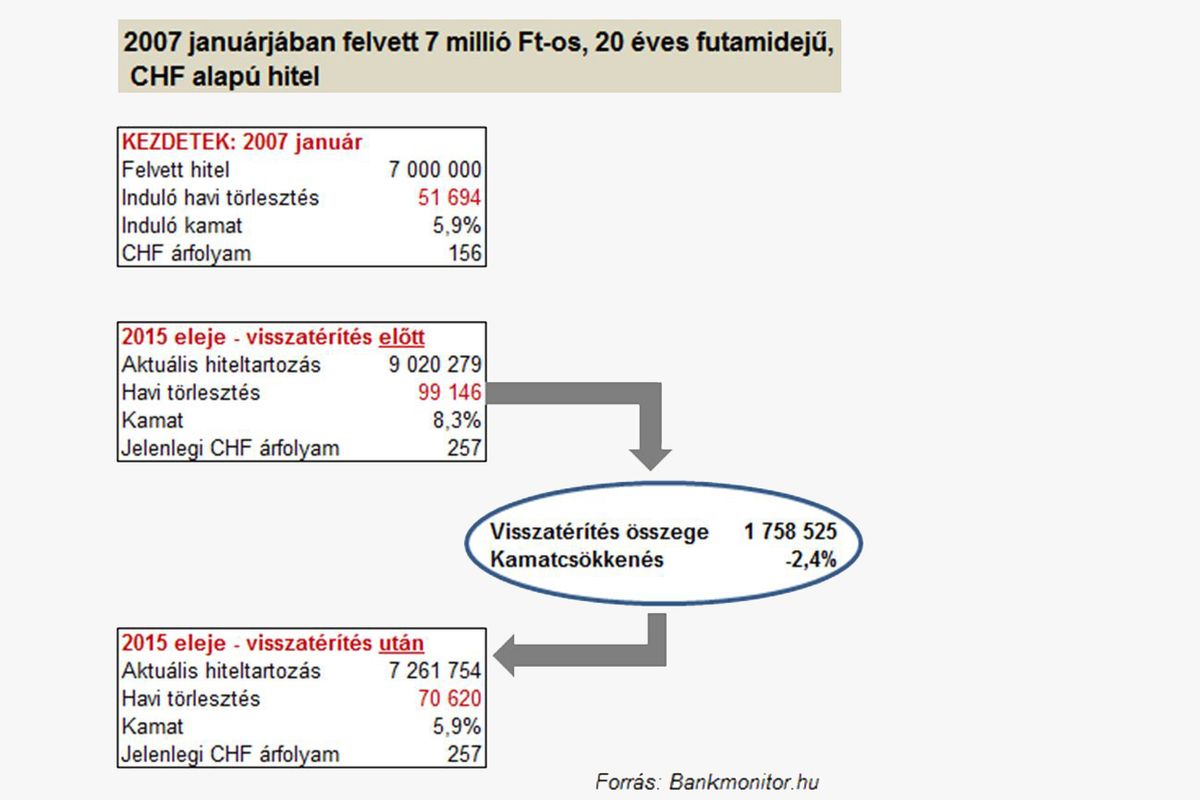

Pénzügyi végzettséggel nem rendelkezők számára viszonylag nehéz lehet követni, számszerűsíteni az újonnan érvénybe lépő szabályozások hatását. A megértést könnyítendő írásunkban egy „átlagos hitelfelvevő” (2007 januárjában 20 évre felvett, 7 millió forintos svájcifrank-hitel) példáján keresztül mutatjuk be a változások eredményeit. A forintosítást megelőzi az egyoldalú kamatemelések és az árfolyamrés alkalmazása miatt visszajáró összegek elszámolása, így elsőként ennek hatását számszerűsítettük.

Mint az ábrán látható, a példánkban szereplő átlagos devizahiteles az eredeti 7 millió forintos hitelére 1 758 525 forint visszatérítést fog kapni, mely a fennálló hiteltartozását 19 százalékkal fogja csökkenteni. Ez kiegészül a hitel kamatának eredeti szintre történő visszaállításával, s így a visszatérítés után a havi törlesztőrészlet 29 százalékkal (99 ezer forintról 70 ezer forintra) csökken 2015 elején. Az eredetileg 7 millió forint összegben felvett hitel a visszatérítést követően is még 7 261 754 forint tartozást jelent, azaz továbbra is magasabb lesz az eredeti tartozásnál, hiszen az árfolyamgyengülés hatása az adóst terheli. Az árfolyamkockázatot azonban meg kívánja szüntetni a kormány, így jönni fog a hitelek forintosítása.

Nagy Márton, az MNB ügyvezető igazgatója szerint a kereskedelmi bankok által kínált forinthitelekkel válták majd ki a meglévő devizahiteleket. A bankok a meglévő ügyfeleiknek sem adhatnak rosszabb feltételekkel hitelt, mint az új ügyfeleknek. Ez a gyakorlatban azt jelenti, hogy a bankok egymás között újra felosztják a lakossági hitelállomány döntő részét, melynek egyenes következménye, hogy versenyt fog szülni, és a verseny a jelenlegi rekordalacsony kamatokhoz képest is további kamatcsökkenést eredményezhet. Ha ugyanis egy bank rosszabb kamatszintet kínál, mint az átlag, akkor egy-két hónap leforgása alatt elveszítheti jó (azaz késedelem nélkül fizető adósokkal kötött) szerződéseinek döntő részét.

Abból indultunk ki, hogy a hitel hátralévő futamideje nem nő a hitel forintosításával. Ezzel a havi törlesztőrészlet csökkenthető ugyan, mégsem áll érdekében sem az adósnak, sem a banknak.

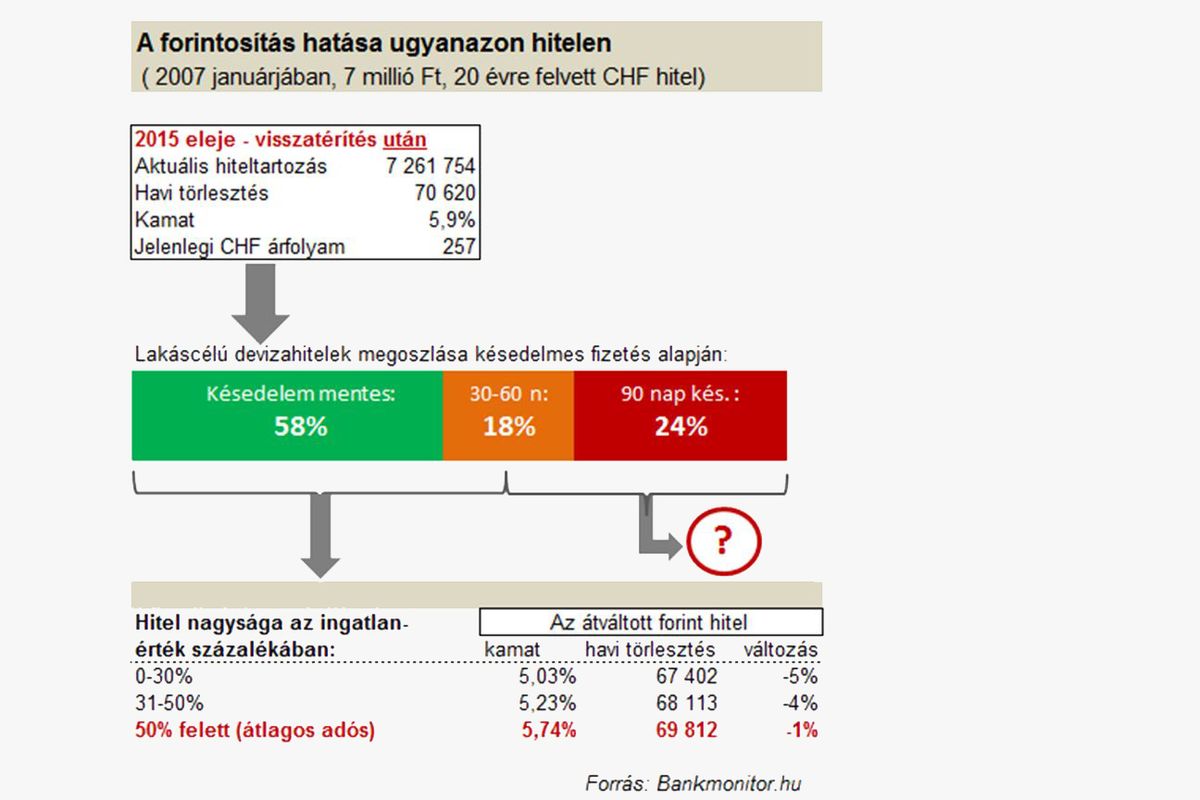

Milyen kamatszintet érhetünk el a forintosításnál? A kérdés megválaszolásához három nagyobb csoportot kell elkülönítenünk.

Számításainkban azt feltételeztük, hogy – mivel ilyen jellegű utalás nem hangzott el – nem alkalmaznak kedvezményes devizaárfolyamot a hitelek forintosításánál. A forinthitelek kamatai történelmi mélyponton vannak. A konkrétan elérhető kamatszintet főként két tényező határozza meg:

Számításaink során a bankok által kínált kamatokból indultunk ki, egészen pontosan az országos jelenléttel bíró kereskedelmi bankok öt legjobb ajánlatának átlagával számoltunk. A bankok közötti verseny a koncentrált hitelátváltásnál (a piac bizonyos szempontú újrafelosztásánál) minden bizonnyal valamekkora kamatcsökkenéshez fog vezetni a jó adósok esetében, ennek mértéke azonban bizonytalan, így nem számoltunk vele.

A fentiek alapján megállapítható, hogy az „átlagos adós” a devizahitel forintosításával már nem fog további érdemi előnyt kapni: a törlesztőrészlete 1 százalékkal fog csökkeni a visszatérítés utáni szinthez képest, amely 29 százalékkal alacsonyabb, mint a 2014-es havi törlesztés. Az alacsonyabb hitelaránnyal rendelkezők 4-5 százalékos további csökkenésre számíthatnak, így a 2014-ben még 99 ezer forintos törlesztőrészlet 67-68 ezer forintra csökkenhet.

Ha kíváncsi, hogy milyen kamatszinten juthat ma hitelhez, töltse ki az űrlapot.

A jelenleg fizetési nehézséggel küzdő adósok többségének helyzetét nem fogja megoldani egy 30 százalékkal alacsonyabb havi törlesztőrészlet. Ők a csökkenés ellenére sem fogják tudni fizetni az eredetileg 52 ezer forintos havi törlesztésű, de a visszatérítés után is 70 ezer forint törlesztéssel járó hiteleket. Jelentős részüknél a körülmények megváltoztak, és vagy nincs munkájuk, vagy bérük lényegesen elmarad a válság előttitől.

A kormány ki kívánja vezetni a devizahiteleket, de a jelenleg 90 napos fizetési hátralékkal rendelkezők számára piaci alapon forinthitel nem adható. Számukra a bankok közötti piaci verseny nem jelent majd megoldást… Számukra mindenképpen valamilyen külső támogatásra szükség lesz, melynek formája elméleti síkon többféle is lehet.

Amennyiben a forintosítás piaci árfolyamon kötelező lesz (a jelenlegi információk alapján ez a valószínűsíthető kimenet), akkor az egyet jelent azzal, hogy a konvertáláskor az adósok elszenvedik az árfolyamveszteséget (példánkban a 2007-es 156 forintos és a jelenlegi 257 forintos svájcifrank-árfolyam között). Mi történik akkor, ha a forintosítást követően egy-másfél évvel 200-220 forint körül lesz a svájci frank? Semmi, ez már nem fogja az akkor forinthitellel rendelkező adósokat érinteni, hiába lenne kedvező hatása. Az is igaz, hogy ennek a valószínűsége pillanatnyilag minimális, viszont az sem érinti majd az adósokat a konvertálást követően, ha 257-ről 300 forintra emelkedik a svájci frank ára.