Ebbe fektessünk bizonytalan időkben

Nehéz dolgunk van, ha megfelelő befektetési célpontokat keresünk, hiszen mint mindig, a jelenlegi piaci környezetben sem lehet megmondani, milyen eszköz fogja számunkra a legnagyobb hozamokat biztosítani. Vannak szerencsére olyan eszközök, amelyek leveszik a vállunkról ezt a döntést, és profi szakemberekre bízzák a megfelelő eszközök kiválasztását.

Miért nehéz a helyzet jelenleg?

A világ tőkepiacain számos olyan jel fedezhető fel, ami mindenképpen óvatosságra intenek. A kötvények esetében például az a probléma, hogy jelenleg olyan nyomott hozamok mellett forognak, hogy sokan már egy hamarosan kidurranó kötvény lufiról beszélnek. Ugyanakkor ne feledkezzünk meg arról sem, hogy Európában március elején kezdődött meg az EKB eszközvásárlási programja, amelynek keretében havi 60 milliárd eurót fognak a gazdaságba pumpálni minimum jövő szeptemberig. Ennek középpontjában pedig ugyancsak kötvényvásárlások állnak majd, ami pedig pont az ellenkező irányba hajthatja majd a kötvényárfolyamokat. Bár a főbb piacokon tapasztalható szélsőségesen alacsony hozamok ennek sem engednek már túl sok teret.

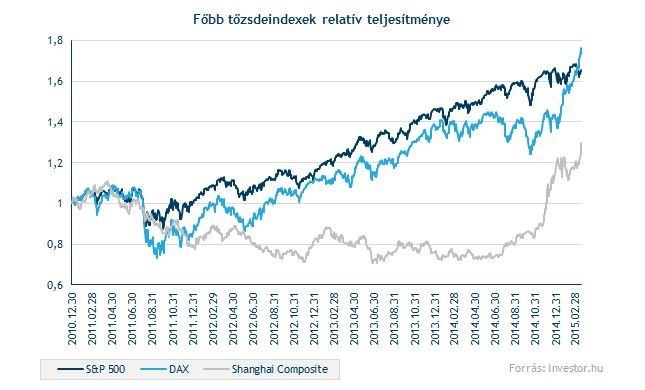

A részvények oldaláról ugyancsak fennállnak komoly pro és kontra érvek. Ebben az esetben viszont az egyes régiókban nagy eltéréseket láthatunk. Az USA lassan 6 éve tartó részvénypiaci ralija például már sokak szerint kifulladni látszik, bár legalább ennyien vannak azok is, akik szerint még simán belefér a további emelkedés. Nyilván ebben is nagy szerepe lesz az amerikai jegybank kamatemelésének, amelynek megkezdésének időpontjáról ugyancsak megoszlanak a vélemények. Európában viszont a már említett EKB lazítás a részvénypiacra is jótékonyan hathat, és a piacokon megjelenő likviditás hatására a részvények irányába mutatkozó kereslet is megélénkülhet, ami az európai részvények árfolyamára hathat pozitívan.

A részvénypiac nagyon kérdéses szegmensét jelenti viszont Kína. Itt az elmúlt fél évben során ugyancsak őrületes ralinak lehettünk szemtanúi, a részvénybefektetéseinek jelentős része viszont hitelből történik. Így ennek a kifutását, illetve a negatív forgatókönyvek esetén annak a többi régió gazdaságra kifejtett hatását sem lehet egyszerűen megjósolni.

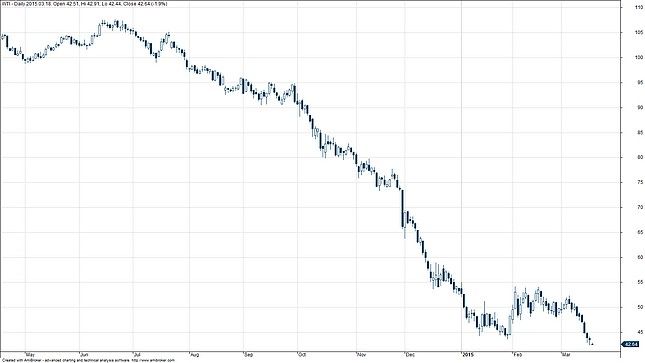

Ha pedig mindez nem lenne elég, még jobban megbonyolítja a helyzetet az olajáresés hatása is. Bár ez éppen megtorpanni látszik, számos olyan jel van még, ami arra utal, hogy ennek még közel sincs vége. Ez pedig szintén egy olyan folyamat, ami minden régióban és szektorban éreztetheti hatását, hol pozitív, hol negatív irányba.

Mit tegyünk tehát?

A hasonlóan összetett helyzetekben akkor tesszük a legjobban, ha olyan befektetési formát keresünk, amely segítségével több eszközosztályt tudunk egyszerűen és olcsón a portfóliónkba illeszteni. Erre pedig egyértelműen a befektetési alapok jelentik a legjobb alternatívát. A feltárt szempontoknak ezek két típusa felel meg igazán: a vegyes alapok és az abszolút hozamú alapok.

De mi is a különbség a kettő között? Bár mindkét alap típus részvényeket és kötvényeket is magában foglalhat, a legfőbb különbséget az jelenti, hogy míg a vegyes alapokat szigorú szabályok kötnek a befektetéseik során, az abszolút hozamú alapok szinte bármilyen eszközöket megvehetnek, sőt, akár még akár short pozíciókat is felvehetnek a sokkal szabadabb befektetési politikájuknak köszönhetően. Az abszolút hozamú alapokkal ebben a cikkünkben már foglalkoztunk alaposabban, ezért nézzük most meg, mit nyerhetünk, ha a vegyes alapoknak szavazunk bizalmat.

Mit tudnak vegyes alapok?

Vegyes alapok megvásárlásával lehetőségünk nyílik arra, hogy anélkül profitáljunk a piacok emelkedéséből, hogy el kellene döntenünk, melyik eszközosztály is lesz a nyerő. Ezek ugyanis önmagukban már komplett, eszközök szerint is diverzifikált portfóliókat fednek le. Így pedig nem csak annak az előnyét élvezhetjük, hogy egyszerűen juthatunk hozzá diverzifikált portfóliókhoz, hanem annak is, hogy mindezt jóval alacsonyabb költséggel tehetjük meg, mintha minden egyes papírt külön-külön vásárolnánk meg.

A vegyes alapok mellett szól továbbá az is, hogy a többségük un. alapok alapja struktúrában működik, ami azt jelenti, hogy az alap portfóliója is nagyrészt más alapok befektetési jegyeiből épül fel. Ez pedig többszörös kockázatkezelést jelent, hiszen már az egyes alapok is diverzifikált portfóliókat fednek le.

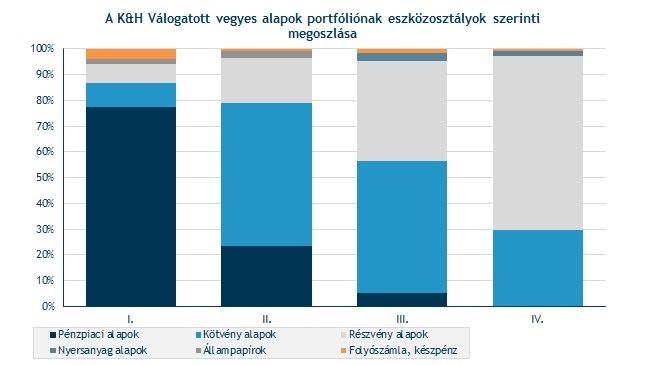

A befektetőknek egyedül egy kérdésben kell döntést hoznia, milyen arányban szerepeljenek a portfólióban a részvények és a kötvények. A vegyes alapoknak ugyanis többféle altípusa van ez a felosztás szerint. Értelemszerűen az un. óvatos vegyes alapokban többségében kötvényeket vagy kötvény alapokat találunk, a kiegyensúlyozott altípusban közel egyforma a két eszköztípus aránya, a dinamikus alapok pedig nagy többségben részvényeket tarthatnak.

Mindezt nagyon egyszerűen megtehetjük az Investor Trader rendszerén keresztül is, ahol számos vegyes alapot vásárolhatunk meg néhány kattintással.

Hogy megy ez a gyakorlatban?

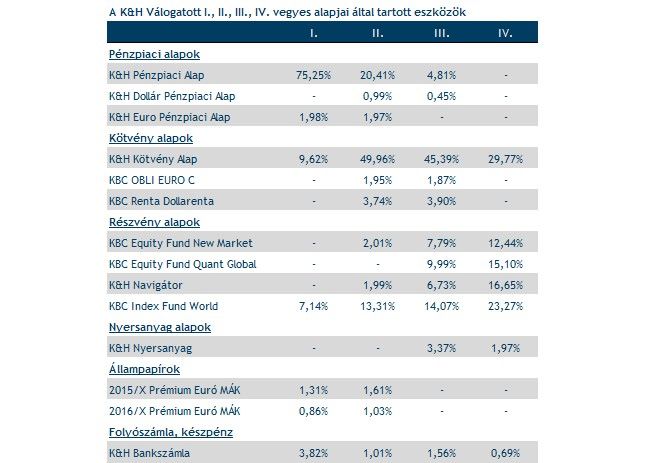

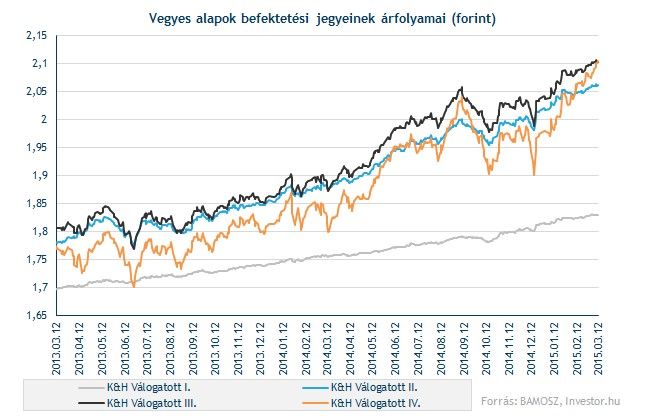

A döntéshez nézzünk meg, hogyan is festenek ezek az alapok a valóságban. Ehhez tekintsük például a K&H által kibocsátott Válogatott vegyes alap család négy tagját, a Válogatott I-et (óvatos), II-öt (óvatos), III-at (kiegyensúlyozott) és IV-et (dinamikus). Az alábbiak semmiképpen sem számítanak befektetési ajánlásnak, bármelyik másik alapot is bemutathatnánk. Azért esett pont erre a termékcsaládra a választásunk, mert ezek már több mint 10 éve, 2004 októbere óta a piacon vannak, emellett az sem mellékes, hogy a kockázati profilok teljes spektrumát lefedik, így egységesen egy teljes palettát kínálnak.

Jól látható tehát, hogy egy-egy vegyes alap megvásárlásával eszközosztályok szerint, illetve földrajzi és deviza kitettség szerint is diverzifikált portfóliókat vásárolhatunk meg. Ha pedig az egyes eszközosztályokat vizsgáljuk, jól észrevehető, ahogy az egyre kockázatosabb alapok felé haladunk, egyre jobban fogynak a pénzpiaci eszközök, és helyettük egyre nagyobb részvény, majd nyersanyag kitettség jelenik meg.

Érdemes megnézni, hogy ennek fényében, hogyan változtak az egyes befektetési alapok befektetési jegyeiknek árfolyamai. Mind a négy alap 2004. október 15-én indult 1 forintos árfolyamon, és látható, hogy a legkisebb kockázatú Válogatott I. árfolyama lényegesen alatta is maradt a többinek az árfolyam tekintetében. Ugyanakkor az sem mellékes, hogy az árfolyam volatilitása is ebben az esetben a legalacsonyabb. Ezzel együtt viszont a legkockázatosabb Válogatott IV. árfolyamgrafikonja lényegesen nagyobb kilengéseket produkált, de ennek az árfolyama is került a legmagasabbra, bár az utóbbi években sokáig Válogatott III. árfolyama volt a legmagasabb.

Hasonlóan kérdéses időkben tehát érdemes lehet a vegyes alapok között befektetési célpontokat keresni. A publikus, könnyen hozzáférhető adatok alapján a fentiekben látottak szerint könnyedén feltérképezhetjük az egyes alapok mögöttes termékeit, majd a saját kockázattűrő képességünk szerint megvásárolhatjuk a bizonytalan időkben is biztos befektetésnek tűnő alapjainkat.