Nem lehet gyorsabb a golyónál, a kamatváltozást nem tudja legyőzni

Ez az a thm, amit legjobb esetben ma reálisan megkaphatunk 10 millió forint lakáshitel 20 évre történő felvételénél. A havi törlesztőrészlet 57 ezer forint, 22-25 százalékkal kisebb ma (devizakockázat nélkül), mint a válság előtt a mára méltán megutált svájcifrank-hiteleknél volt.

A forintalapon felvett lakáshitel pénzügyi kockázata ma a kamatemelkedés.

A legolcsóbb hitelek ugyanis 3-6 havonként változó törlesztéssel rendelkeznek, és ha megindul a kamatemelkedés, akkor emelkedni fog az adós havi kiadása.

Amennyivel a havi törlesztőrészlet emelkedhet 1 százalékpont kamatemelkedés esetén. Alapszabály szerint: minél hosszabb futamidőre vesszük fel a hitelünket, és minél alacsonyabb szinten indul a kamat, annál fájdalmasabb a kamatemelkedés.

Való igaz, hogy kamatemelkedés egyelőre nincs a horizonton, sőt! A legmerészebb várakozások szerint Magyarországon is akár 0,5 százalék alá csökkenhet a kamatszint...

A jelenleg elérhető hitelek az alábbi kalkulátor használatával tekinthetők meg:

Mindez azonban nem jelenti azt, hogy egy 20 éves hitelnél nem kell felkészülni a kamatemelkedésre.

Minden, ami egyéves távon túlnyúlik a kamat-előrejelzést illetően, csak homályos tapogatózás, még Nobel-díjjal is lehetetlen érdemi becslést adni. A történelmi hűség kedvéért érdemes megjegyezni, hogy a magyar alapkamat az elmúlt 20 évben 25 százalék és 1,05 százalék között mozgott (a keddi újabb kamatvágás eredményeként 0,9 százalék május 25-étől).

Az elmúlt 20 évben érdemben más pályát futott be a magyar gazdaság, mint vélhetően a következő 20 évben fog. Így valószínűleg közelebb kerülünk a valósághoz, ha az amerikai (Fed) és az európai (EKB) alapkamatpályájából indulunk ki. Az előbbi 5 százalékponttal, az utóbbi 3 százalékponttal van jelenleg hosszú távú átlaga alatt.

5 százalékpontos kamatemelkedés pedig 49 százalékos havi törlesztőrészlet-emelkedést von maga után

(amennyiben egy 20 évre felvett hitel esetében azonnal ilyen mértékben nő a kamat).

A mai hitelfelvevők egyik gyakori stratégiája, hogy felveszik a legolcsóbb (3-6 havonta változó) lakáshitelt, mondván „kamatemelkedés előtt biztonságos, hosszú távon fix hitelre cserélem majd".

Ez az, ami gyakorlatilag lehetetlen. Miért?

Feltételezve a lehetetlent: a hitelünk kamatozását egyik napról a másikra át tudjuk alakítani... még ebben az esetben sem tudnánk érdemben beavatkozni és a kamatemelés előtt lépni.

Az egyetlen valós stratégia, ha megérezzük, hogy tartósan emelkedő kamatokra számíthatunk, és váltunk. De ebben a pillanatban az első vagy második kamatemelésen már túlleszünk, és ennek megfelelően a hosszú távon fix törlesztésű hitel kamatszintje is magasabb lesz, mint a kamatemelkedés előtt volt. Ennek következtében megint csak azt fogjuk érezni, hogy „túl drága a fix hitel, most már tényleg nem éri meg váltani”, és klasszikusan rosszul fogunk dönteni.

A piacot nem tudjuk megverni,

a kamatemelkedést nem tudjuk megelőzni. Olyan ez, mintha a golyó elől próbálnánk meg elugrani.

A végig fix törlesztésű hitel havonta nagyjából 25 százalékkal drágább, mint a rövid távon változó hitel. Ma ez az a különbség, ami sokakat elriaszt:

a biztonságos hitelt mindössze a hitelfelvevők egyharmada választja.

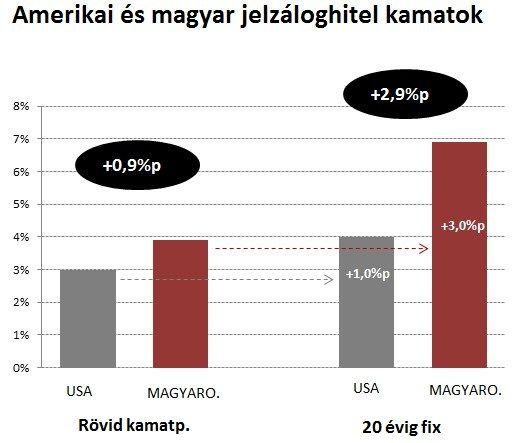

Az alábbi ábra erre részben magyarázatot is ad: míg a gyorsan változó hitelek kamatszintje ma már a nemzetközi összehasonlítást is kiállja (legalábbis nem elriasztó), addig a 20 évig fix kamatozású hitelek esetén közel kétszerese a hazai lakosság által fizetendő kamatszint az amerikaiénak.

Természetesen ennek is megvan az oka: csak az erősen fejlett gazdaságokban mérsékelt a kamatkülönbség a hosszú távú és a rövid távú konstrukciók között. Egész egyszerűen el kell fogadni, hogy Magyarország ezen a téren kevésbé fejlett.

Ha nem kívánja valaki megfizetni a jelentős kamatfelárat a biztonságért, akkor a minimális védekezést az adhatja, hogy a törlesztőrészleten megspórolt összeget lakástakarékba fekteti. Ez az állami támogatás révén garantáltan 10 százalék feletti hozamot biztosít, és a 4. év végén felhasználható a hitel előtörlesztésére.

A biztosan bukó stratégia: ha semmit nem teszünk a kamatemelkedés ellen, és rövid távon változékony hitelt választunk.