Tíz éve nem volt ilyen a magyar ingatlanpiacon

Kedvező adat érkezett a napokban a hitelpiacról: májusban – a hivatalos jegybanki adatok szerint – 42,5 milliárd forintnyi lakáshitelt folyósítottak a bankok, ami 80 százalékkal haladja meg a tavaly májusi adatot. Ez

az utóbbi tíz év egyik legmagasabb havi adata.

„Nemcsak a május, hanem az első öt hónap összesített eredményei is kedvezőek, összesen 169 milliárd forint értékben helyeztek ki új lakáshitelt január és május vége között a bankok, ez pedig a múlt év azonos időszakához képest 61 százalékos növekedésnek felel meg. Arról nem beszélve, hogy

ötéves távlatban a legmagasabb öthavi adat"

– mondta Gergely Péter, a banki ajánlatok összehasonlításával foglalkozó BankRáció.hu hitelszakértője.

„A jegybanki adatokkal összhangban élénkülést tapasztaltunk mi is. Az utóbbi hónapokban megnőtt az érdeklődés, és egyre többen vesznek fel hitelt. Éves összevetésben májusban 87 százalékkal nőtt a rajtunk keresztül folyósított lakáshitelek száma" – mondta Gergely Péter.

A friss adatok arra utalnak, hogy több év után megint úgy tekintünk a lakáshitelre, mint egy olyan segítségre, amivel hozzájuthatnak a lakásukhoz, és többé nem kell félni a devizakockázattól sem. „A kamatok évek óta csökkenésben vannak, az adósságtól, eladósodástól félő lakosság óvatos volt, és nem igényelt hitelt, most azonban

fordulni látszik a piac.”

– mondta a szakértő.

A hitelpiaci élénkülésben főszerepe van annak, hogy jelentősen csökkent az utóbbi időben a jegybanki alapkamat. Májusban 0,9 százalékra csökkent a ráta, miután a magyar jegybank 2012 óta kisebb megszakításokkal hajtja végre a kamatcsökkentési sorozatát, ezáltal olcsóbbá téve a hiteleket. Az alacsony magyar alapkamat miatt a bankok olcsóbban, vagyis a korábbinál alacsonyabb kamattal tudnak hitelt nyújtani, többek között a lakáshitel-felvételt tervező lakossági ügyfeleknek.

Kézzelfoghatóbban látszik az egy-egy egy konkrét hitelt nézve, mi áll az élénkülés mögött. Bár 1-2 százalékpont egy-egy hitel és lakáshitel esetében elsőre nem tűnhet soknak, de egy húszéves jelzáloghitelnél már jelentős tételt eredményez. Egy 8 és egy 9 százalékos teljes hiteldíjmutatóval rendelkező, 20 éves futamidejű lakáshitel között a teljes futamidő alatt

több mint 1 millió forintos különbség van a visszafizetendő összegek között,

havi szinten pedig közel 5 ezer forintos tételt jelent ez a különbség.

A BankRáció.hu lakáshitel-kalkulátora szerint az ötéves, rögzített törlesztőrészletű legolcsóbb – fenti paraméterekkel rendelkező, 20 éves 8 millió forintos – lakáshitel teljes-hitelmutatója (thm) pedig a jelenlegi kínálat alapján 5,02 százalékos volt, a legdrágábbé pedig 7,5 százalékos.

„Jelentős a különbség, ami az eltérő kamatból adódik” – mondta Gergely Péter. A BankRáció.hu idősoros adatai szerint öt évvel ezelőtt a legalacsonyabb thm-mel rendelkező lakáshiteleket – egy-két speciális konstrukciótól eltekintve – 9-10 százalékos thm-mel adták a bankok használt lakás vásárlására. 2012 őszén, amikor az alapkamat megindult lefelé, akkor 11-12 százalékos thm volt a jellemző a használt lakásokra felvehető lakáshiteleknél. Ezzel szemben

ma a legjobb hiteleknél ez az érték 4 százalék alatti.

Márpedig – amint az az előbbi számításból kiderül – minden százalékpont erős nyomot hagy a havi törlesztőrészletben, és a hitel futamideje alatt visszafizetendő teljes összegben is.

A lakáshitelek árának – kamatának és teljes hiteldíjmutatójának – csökkenésében azonban nem csak az alapkamat mérséklődése, hanem az úgynevezett

kamatfelár csökkenése is rendkívül fontos szerepet játszik.

A kamatfelár azt mutatja meg, hogy a bank mennyit számít fel az ügyfélnek azon a költségen felül, amennyibe neki kerül az a pénz, amit hitelként odaad. Az adott banknak a kamatfelárból kell kigazdálkodnia egy-egy hitel költségeit és a kockázatát.

A kamat és a kamatfelár csökkenése mellett alighanem a hazai bankok versenye is hozzájárult ahhoz, hogy a pénzintézetek olcsóbban adják hiteleiket az ügyfeleiknek. Jelenleg

a hazai átlagos kamatfelár 4,4 százalék körül mozog, miközben 2013-ban még akár 5 százalék körüli, 2009 táján pedig bőven 5 százalék fölötti értékeknél járt ez a mutató

– a Magyar Nemzeti Bank Pénzügyi stabilitási jelentése szerint, amely 2016 májusában jelent meg. A jegybanki jelentésből azonban kiderül az is, hogy a kamatok és a felárak hazai szintje továbbra is magasnak számít nemzetközi összehasonlításban.

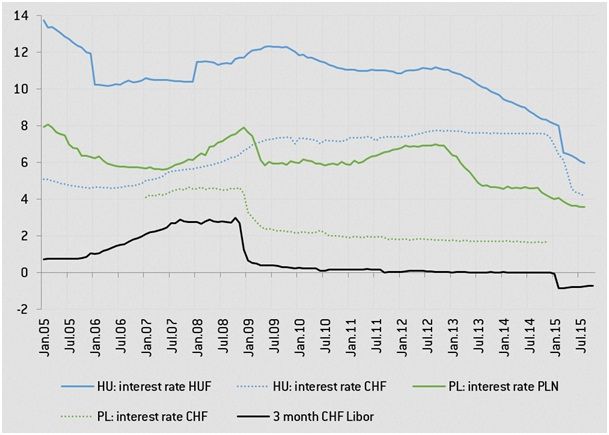

Az, hogy viszonylag magas a magyar kamatfelár, a régiós példákból is látszik. A nemzetközi elemzőcentrum, az európai gazdasággal foglalkozó think tank, a Bruegel szerzői össze is állítottak egy ábrát a lengyel és a magyar lakáshitelkamatok alakulásáról.

Mindkét országban a nemzeti devizában és a svájci frankban felvett hitelek kamatait vizsgálták. Lengyelországban és Magyarországon is csökkentek eszerint a kamatok. Igaz, nálunk a drasztikus javulást a 2014 végi forintosítás hozta meg, míg Lengyelországban a világgazdasági válság 2009-es csillapodása után már csökkenésnek indultak a svájcifrank-kamatok. A lengyelországi kamatok mellett a csehországi kamatfelárak is alacsonyabbak.

Jól látszik tehát az a tendencia, hogy elindul az emelkedőn a hitelpiac, de látványosabb növekedést, ahogy a kamatok további csökkentését gátolja, hogy a problémás és nem fizető adósok ugyanis növelik a bankok kockázatait és költségeit. A lakáshitelezés felfutásához

szükség van arra, hogy az elmúlt években nagyon szerényen teljesítő újlakás-piac is felpörögjön.

Erre utalnak az jegybanki szakértők is, szerintük ugyanis az új lakások vásárlása céljából folyósított hitelek alacsony szintje részben a lakáspiacon elérhető új lakások visszafogott kínálatának köszönhető.

Gergely Péter szerint azonban részben a kormányzati lakásprogram hatására az új lakások piacán is megindult a bővülés, egyre több projektet indítanak el a beruházók, és

várhatóan jövőre tömegesen kerülnek piacra az új lakások,

ez pedig a lakáshitelezésnek is támogatást biztosít. Ez a folyamat azonban a bankok közötti versenyt is fokozhatja, emiatt pedig akár hétről hétre változhatnak a feltételek, ezért érdemes a hitelfelvétel előtt közvetlenül felmérni a kínálatot. A fokozottabb versenyben pedig különösen fontossá válik, hogy a hitelfelvevők összehasonlítsák a hiteltermékeket az elérhető lakáshitel-kalkulátorokkal, mert a legkedvezőbb hitellel valóban jelentős összeget lehet megtakarítani.

Összességében a BankRáció.hu előrejelzése szerint a hitelpiaci növekedés fenntartható lesz, és nem lesz kezelhetetlen a lakáshitelpiaci bővülés. Gergely Péter azt is elmondta, hogy a hitelszabályok – közülük is a túlzott eladósodás megakadályozására kitalált jövedelemarányos törlesztőrészlet-korlátozás, amely nem engedi, hogy az adós a nettó jövedelmének 50-60 százalékánál nagyobb arányban adósodjon el – segítheti a tartós hitelpiaci növekedést.

A kiszámíthatóságot pedig erősítheti, ha minél hosszabb, 5–10 éves kamatperiódusú hitelt vesznek fel az adósok,

mivel ezek védenek az esetleges kamatváltozástól. Mint azt láttuk, a kamatkülönbségek komoly, milliós tételt jelenthetnek.