Bankok mondani először, hogy Banzai!

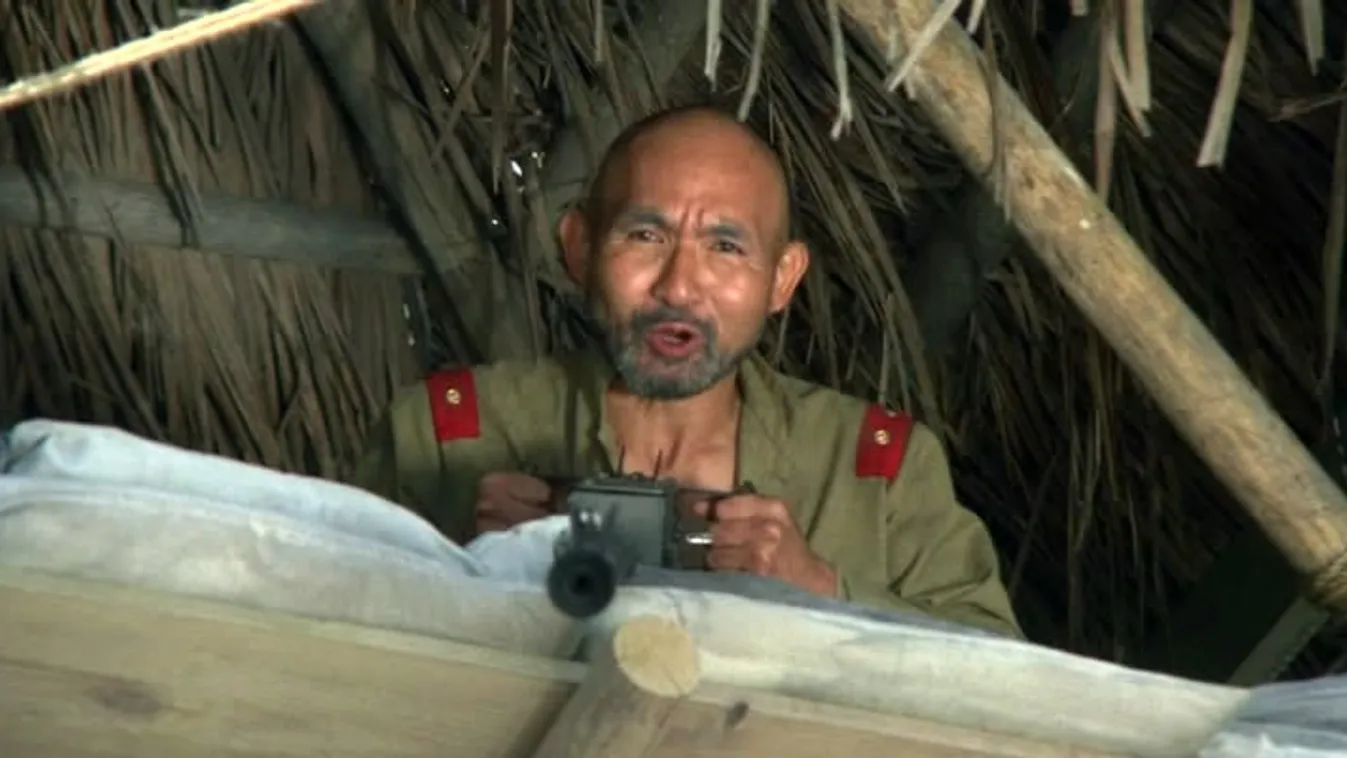

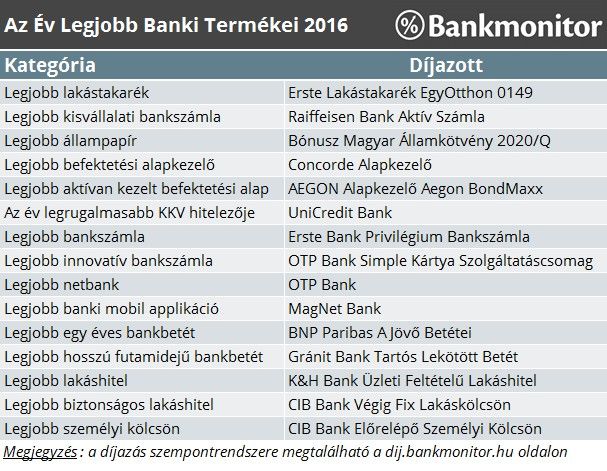

A Kincs, ami nincs című filmben szereplő Kámászukához hasonlította a bankokat Bodnár Béla. A banki rendszereket fejlesztő W.UP alapító-vezetője hétfőn este a Bankmonitor díjátadóján tartott előadást.

A cégvezető tehát egy Terrence Hill–Bud Spencer vígjáték mellékszereplőjéhez hasonlította a pénzintézeteket. Kámászuká egy japán katona volt, aki a háború után 30 évvel még mindig egy csendes-óceáni kis szigeten ült egy rakás hadizsákmányként szerzett pénzen, nem véve tudomást arról, hogy a világ már régen elhaladt mellette.

„A bankok közel sem olyan hatékonyak a digitális térben, mint az olyan techvállalatok, mint például az Amazon. Mi lehet ennek az oka?

Mit csinálnak rosszul a bankok?”

– tette fel a kérdést Bodnár.

Arra biztos nem foghatják, hogy új nekik ez a piac. Az első elektronikus banki szolgáltatást, a Home Linket 1983-ban indította el Nagy-Britanniában a Bank of Scotland és a brit posta. Ez még egy videotextes szolgáltatás volt. Szóval az adaptálásra lett volna idő.

Ehhez képest a szektor most ott tart, hogy az értékesítés kevesebb mint egytizede zajlik csak digitálisan.

Vannak elemzések, amelyek a közeljövőben gyors fellendülést prognosztizálnak. A McKinsey szerint 2018-ban már a banki termékek értékesítésének a fele online fog végbemenni Nyugat-Európában. Bodnár szerint viszont erre még sokkal többet kell várni.

A folyamat sokkal lassabb lesz, de tény, hogy lesz – véli a szakértő. „Az igazi kérdés tehát az, hogy kik lesznek majd azok, akik ebből a növekvő tortából a legnagyobb szeletet hasítják ki?”

És itt a bankoknak nemcsak egymással kell versenyezniük,

hanem az úgynevezett fintech (pénzügyi-technológiai) cégekkel, valamint az e-kereskedelem jelenlegi nagyágyúival, akiknek logikus lépés lenne betörni erre a piacra.

Ez utóbbiak komoly fenyegetést jelentenek, mert van pár dolog, amit jobban tudnak, mint a bankok – derült ki az előadásból.

Ezeknek a vállalatoknak ugyanis az a fő üzletpolitikájuk, hogy megpróbálják megérteni az ügyfelek viselkedését,

tehát a fogyasztó oldaláról közelítik meg a dolgokat.

Lényegében élethelyzeteket azonosítanak, és azokra adnak válaszokat. A bankok mindeközben a termékek oldaláról indulnak el, amikor célokat tűznek ki maguk elé (például „Januárban el kell adnom legalább 100 hitelkártyát”).

Olyan korban élünk, amelyben megvannak a megfelelő technikai eszközök ahhoz, hogy tényleges rálátást nyerhessenek a cégek a fogyasztók életére. A Google Mapsből megtudható, hogy merre járnak, a közösségi oldalakról pedig, hogy mi érdekli őket, stb. Ezekkel az eszközökkel a techcégek élnek, és a fogyasztókat ez nem nagyon zavarja.

A Google például tudhatja az emberről, hogy mikor, hova jár edzeni, és figyelmeztetheti őt, ha az edzés előtt egy órával dugó van a megszokott útvonalon.

Bodnár úgy tapasztalja, hogy a bankok túl óvatosak, és sokkal bátortalanabbul nyúlnak ezekhez az eszközökhöz. „Amikor tanácsokat adok, sok bankár kérdez vissza, hogy,

mi lesz, ha az ügyfél megtudja, hogy ennyi mindent tudunk róla?”

Pedig a banknak olyasvalamire van rálátása, amire a techcégeknek nincs: az ügyfelek számlatörténetére. És hogy ezt nem használják, az teszi őket Kámászukává.

A fentieket pedig maguk a bankok sem tagadták. Az előadást egy kerekasztal-beszélgetés követte. Ahol Juhász Róbert, az OTP elektronikus fejlesztésekért felelős embere és Sziráki László, a CIB Bank lakossági szegmensvezetője csatlakozott Bodnárhoz a színpadon.

Nem lett puskaporos a hangulat a kerekasztal-beszélgetésen.

A bankárok nem nagyon cáfolták Bodnár gondolatait,

inkább csak enyhítő körülményekkel árnyalták a képet.

Nem segíti például a változást a törvényi szabályozás Magyarországon. Van ugyanis számos dolog, amit a törvények személyes megjelenéshez kötnek, emiatt ezeket a folyamatokat nem is lehet 100 százalékig digitalizálni.

Egy Amazont nem kötnek ilyen jogi béklyók.

Emellett maga az egész digitalizáció egy eget rengetően nagy szervezeti változás, amelyhez több évtizedes dogmákat kell levetkőzni, és „hihetetlen munkába, energiába és pénzbe kerül”. A bankok működési rendszere még a digitális világ előtt született, és egyébként még ma sem működik annyira rosszul, ez pedig szintén lassítja a változást.