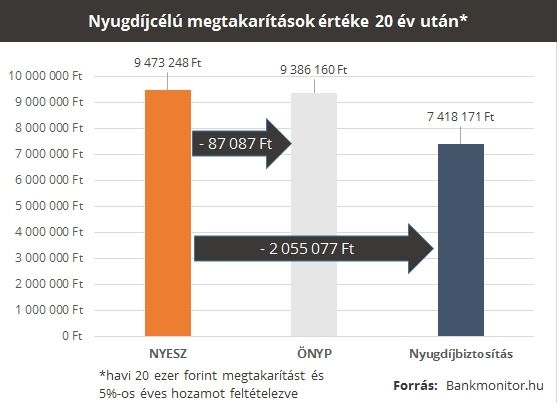

Nyugdíj: 2 millió forintot ér egy jó választás!

Sokan kíváncsiak, hogy a félszáz nyugdíjbiztosítás közül melyiket érdemes választani. Több cikk, honlap és biztosítási ügynök keresi erre a választ. Ám erre a kérdésre nem létezik jó válasz. Ugyanis

nem az az igazi kérdés, hogy melyik nyugdíjbiztosításban, hanem melyik nyugdíjcélú megtakarításban érdemes takarékoskodni a nyugdíjas évekre.

És ebben az összehasonlításban bizony a nyugdíjbiztosítás alulmarad a többi lehetőséggel szemben. Méghozzá 20 év alatt több, mint 2 millió forintos különbség a lehetőségek között. És nem a nyugdíjbiztosítás javára...

Ma Magyarországon három dedikáltan nyugdíjcélú megtakarítás létezik:

- nyugdíjbiztosítás,

- nyugdíj előtakarékossági számla (NYESZ) és,

- önkéntes nyugdíjpénztár (ÖNYP).

Ezek mindegyikéhez kapcsolódik adójóváírás, méghozzá az adott termékbe való befizetések 20%-át jóváírják. Ennek a jóváírásnak a maximuma termékenként eltérő, de közös korlátként évente maximum 280 ezer forintot kaphatunk vissza. A visszatérítés mértéke a nyugdíjbiztosításnál 130 ezer forint, NYESZ számlánál 100 ezer forint (a nyugdíjkorhatárt 2020 után elérőknél), míg az önkéntes nyugdíjpénztárnál 150 ezer forint.

Átlagemberként legtöbbször az elsővel találkozhatunk, hiszen mindenkinek van egy biztosítási ügynök ismerőse. Korábban ugyanez az ismerős (vagy elődje) már biztosan mindenkit megtalált egy befektetési egységekhez kötött biztosítási (úgynevezett unit-linked) ajánlattal. Erről a termékről a Bankmonitor.hu többször leszedte a keresztvizet. Mára már annyi negatív töltet kapcsolódik ezekhez az elnevezésekhez, hogy némely értékesítő már egyszerűen letagadja, hogy a nyugdíjbiztosítás is egy unit-linked biztosítás.

Pedig többségében valójában erről van szó.

(Elképzelhető még úgynevezett vegyes biztosítás, de ezekre nem is lehet befektetési termékként tekinteni, hiszen szinte bizonyosan kevesebbet fog érni a befizetett pénz a biztosítás végével.)

A unit-linked biztosítást úgy kell elképzelni, mint egy befektetési számlát, amit biztosításba csomagoltak. Azaz a nyugdíjbiztosítás hozama az általunk kiválasztott befektetetésektől függ. Befektetésekként eszközalapok (tulajdonképpen a befektetési alapok) közül válogathatunk. Hozamunk nagymértékben függ, hogy az adott biztosítónál milyen alapokat érünk el, és hogy azok közül sikerül-e kiválasztanunk a legmegfelelőbbet.

De mivel biztosításba csomagolták, így a költsége rendszerint jelentősen magasabb,

mint az önkéntes nyugdíjpénztárnak, vagy a NYESZ számlának. És a cikk elején megjelenített 2 millió forint különbség bizony ebből a költségből adódik. Ráadásul hozzáférhetősége is általában korlátozott, és idő előtti megszüntetése magas pénzveszteséggel járhat.

A nyugdíj előtakarékossági számla nagyon hasonlít unit-linked típusú nyugdíjbiztosításra: ebben az esetben is egy befektetési számláról beszélhetünk, ami viszont nem került becsomagolásba egy biztosításba (ezért jóval olcsóbb tud lenni). Viszont hasonlóan ahhoz, itt is attól függ a hozam, hogy milyen befektetéseket választunk.

Ám a NYESZ esetében a befektetési paletta szélesebb, egyedi részvényeket, kötvényeket, állampapírokat is választhatunk.

Viszont pont amiatt, hogy hozzáértés és törődés szükségeltetik hozzá, kevésbé alkalmas az átlagembernek.

Viszont az egyik legolcsóbb, és legrugalmasabb, amennyiben megszüntetésről van szó: bármikor megszüntethető (adójóváírást viszont 20%-kal növelve kell visszafizetni), vagy TBSZ számlává alakítható (csak az utolsó két év adójóváírását kell visszafizetni növelt összegben).

Az önkéntes nyugdíjpénztár ezzel szemben talán a legalkalmasabb az átlagembernek a nyugdíjra való felkészülésre. A befizetett összeget automatikusa befektetik a kiválasztott portfólióba. Általában 3 kockázati kategória közül választhatunk, ha ezzel nem élünk, akkor a kiegyensúlyozott portfólióba kerülünk. Illetve lehet még ezen felül több speciális portfóliót is elérni bizonyos szolgáltatóknál.

Költségterhelése összességében alacsony, viszont érdemes megnézni, hogy milyen feltételekkel juthatunk hozzá idő előtt a pénzünkhöz: 10 évig nem lehet kivenni az összeget belőle, és utána még 10 évig a tőke – egyre kisebb mértékben - adózik (a hozam adómentes).

Korábbi írásunkban kifejtettük, hogy a nyugdíjbiztosítás mellett inkább a másik két terméket tartjuk megfelelőnek. Akinek van szaktudása, és szabadideje, akkor NYESZ, amennyiben nincs, akkor önkéntes pénztár. És utóbbi mennyit hozhat? A kalkulátor segítségével kiderül!