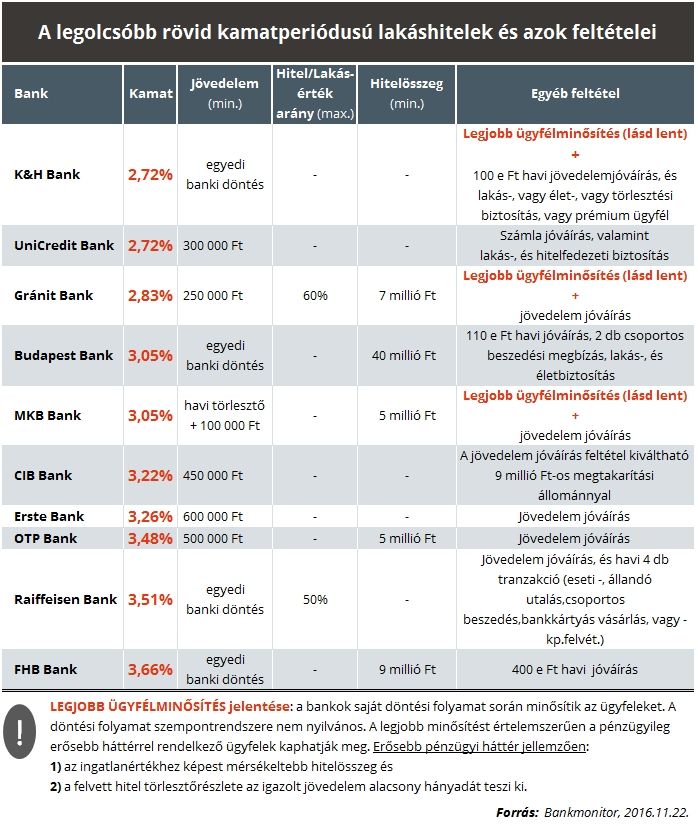

Már 2,72 százalékos kamat mellett is kaphat lakáshitelt! Mi kell még?

Az adós által elérhető legalacsonyabb kamatot erősen befolyásolja az igazolható havi nettó jövedelem, valamint az ingatlan értéke. E kettőnek nemcsak az abszolút értéke fontos, hanem az is, hogy a jövedelmet mennyi hiteltörlesztés terheli (a meglévő hitelekkel, hitelkártyával, folyószámlahitellel együtt), valamint hogy mekkora összegű hitellel terheljük a fedezetül felajánlott ingatlant.

Ezek a tényezők ugyanis sokat nyomnak a latba az ügyfélminősítéskor, és bizonyos bankok az ügyfélminősítés eredménye alapján határozzák meg a kondíciót. Ez azt jelenti,

megvizsgálják mind a jövedelmi helyzetet (bankszámlát, munkáltatót, saját és családi vállalkozást), mind az ingatlant, amelyek alapján rangsorolják az ügyfeleket.

Minél jobb az ügyfélminősítés eredménye, annál kedvezőbb az ajánlat.

Fentieken túl a legjobb lakáshitel kamatokért cserébe elvárják a hitelfelvevőtől, hogy a választott banknál intézze pénzügyeit, beleértve ebbe a számlavezetést, valamint különböző (hitelfedezeti-, élet-, lakás-) biztosítások megkötését és fenntartását.

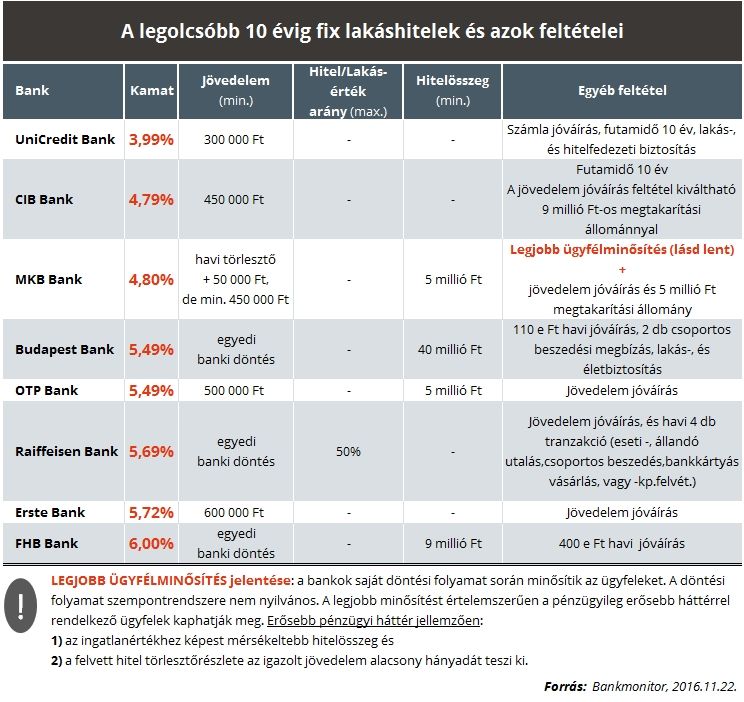

A legolcsóbb lakáshitelek magasabb kamatkockázatot hordoznak, mivel évente, de akár éven belül többször is változhat a törlesztőrészletük. Az elmúlt évek sorozatos kamatcsökkentése után mára eljutottunk egy extrém alacsony kamatszintre, így érdemes megfontolni a jelen hitelfelvevőinek, hogy a (talán soha vissza nem térő) helyzetet kihasználva egy hosszú ideig fix konstrukcióba szálljanak be.

A tíz évig fix lakáshitelek kínálata az idei évben jelentősen bővült. A legjobbak feltételei a fentiekhez hasonlóak, azonban 2 ajánlat esetén kizárólag 10 év lehet maga a futamidő is. Ez nem minden hitelfelvevőnek járható út, hiszen túl magas törlesztőrészletet eredményezhet, aki viszont élni tud a lehetőséggel, a teljes futamidőre bebetonozhatja lakáshitelének törlesztőrészletét egy igen kedvező kondíció mellett.

Mivel a legolcsóbb hitelek jellemzően az átlagosnál magasabb jövedelem, és erősebb pénzügyi háttérrel rendelkező hitelfelvevők számára érhetők el, az átlagosnak tekinthető adós valamivel magasabb kamatokra számíthat.

Egy példán keresztül szemléltetve az átlagos esetet: 8 millió forint a kölcsönösszeg, 20 éves futamidő, 320 ezer Ft havi nettó jövedelem, valamint 14 millió Ft értékű ingatlanfedezet esetén a legolcsóbb rövid ideig fix lakáshitel ajánlatok átlagosan 3,74%, míg a 10 évig fixek 6,30% kamat mellett vehetők fel.

Fontos, hogy a lakáshitel keresgélésekor több tényező fogja együttesen eldönteni, kinek melyik bank lesz a befutó. Az ügyfél jövedelmének, vagy például az ingatlannak a típusa egyértelműen eldöntheti a versenyző bankok körét. Emellett

maga a hitelfelvevő is kell, hogy mérlegeljen, hogy a legkedvezőbb kamatokért cserébe elvárt feltételek megfelelnek-e számára,

a kapcsolt termékek fenntartási költségét is figyelembe véve összességében melyik a legoptimálisabb választás!

A legkedvezőbb feltételű és legolcsóbb lakáshitelek után érdeklődik? Használja a következő kalkulátort és minden kérdésére választ kap!