2,2 milliós nyugdíj-kiegészítés jöhet össze, ha ügyel egy apróságra

Mostanában sokak számára az ajándékok megvásárlásán túl más is okozhat fejtörést, például az, hogy a fölös pénzét milyen megtakarításban helyezze el. Egy korábbi cikkünkben már körbejártuk a különböző lehetőségeket,

ebből kiderült, hogy akár 300 ezer forintnyi állami támogatást is össze tudunk hozni, ha szemfülesek vagyunk.

Az akciókat és a leárazásokat nagyon szeretjük, és ez a nézet a megtakarításoknál is hasonlóan megvan, vagyis ha egy mód van rá, akkor azokra a megoldásokra csapunk le, amelyek olcsók. A nyugdíjcélú megtakarításokról is egyre több szó esik az év végéhez közeledve, ennek egyik legkézenfekvőbb eszközét nézzük most meg, az önkéntes nyugdíjpénztárakat.

Gyakorlatilag minden olyan kedvező tulajdonsággal rendelkeznek, ami egy átlagbefektető szempontjából fontos lehet, így alacsony havi összeggel elkezdhető, nem kíván szakértelmet, alacsony költségű és komoly állami kedvezmény jár hozzá. Nem mindegy, hogy melyik mellett teszi le az ember a voksát, mint az a későbbiekből kiderül, 2,2 milliót is bukhatunk, ha nem vagyunk figyelmesek.

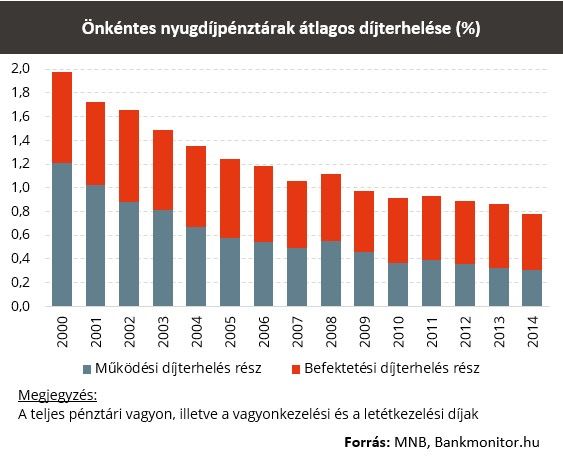

Már az induláskor nyilvánvaló volt, hogy ahogy haladunk előre az időben, az átlagos költségterhelés fokozatosan visszaesik majd a szektorban és ez be is következett. Míg 2000-ben a jegybank adatai szerint közel 2 százalékot emésztettek fel a költségek az egyenlegünkből, addig 2014 végén már csak 0,78%-ról beszélhettünk. Másként megfogalmazva az éppen aktuális számlánk egyenlegéből egy év során ennyit vittek el a költségek.

Kíváncsi, hogy mennyit kell félretennie az időskori anyagi biztonság előteremtésére? Alábbi kalkulátorral könnyen választ kaphat kérdésére!

A jegybank által is bemutatott díjterhelés már mindent tartalmaz, a 0,78%-os értékből kevesebb, mint felét viszi el a működés, míg a maradék nagyobb részt a befektetések kezelése.

Már sejthetjük, hogy az ördög itt is a részletekben rejlik, és valóban, jókora eltérések vannak a pénztárak között, ha a díjterhelést megnézzük. A jegybank kimutatásai szerint óriási a differencia, a legolcsóbb és a legdrágább pénztár között majdnem tízszeres a különbség.

A 2014-re elérhető adatok alapján a Lilly Nyugdíjpénztár 0,14%-os díjterheléssel működött, ami messze a legolcsóbb volt a 40-es listán. A legdrágábban a Praxis Nyugdíjpénztár működött 1,13%-kal, viszont ehhez a pénztárhoz azt a kommentárt fűzték a jegybank szakértői, hogy végelszámolás van folyamatban.

Nagy általánosságban megállapítható, hogy az átlaghoz képest azok a pénztárak dolgoznak alacsonyabb díjterheléssel, melyek nem tartoznak pénzügyi csoporthoz, esetleg munkáltatók tartják fent a pénztárat. Ez azonban ne vakítson el bennünket a választásnál, igenis számít a méret ebben az esetben.

Ha tőkeerős háttér van a pénztár mögött, akkor az nagyobb biztonságot jelenthet, így megérheti mélyebben a zsebünkbe nyúlni.

Évek óta fokozatosan szűkül az önkéntes pénztárak száma, és ez a jövőben is folytatódni fog. Ennek értelmében jó stratégia lehet, ha a nagyobb taglétszámmal és vagyonnal bíró pénztárakat vesszük górcső alá. Persze ez sem jelenthet garanciát, 2014-ben például a legnagyobbak közé tartozó ING szüntette meg az önkéntes ágát, az ügyfelek a tendereztetés után az Aranykorhoz kerültek át.

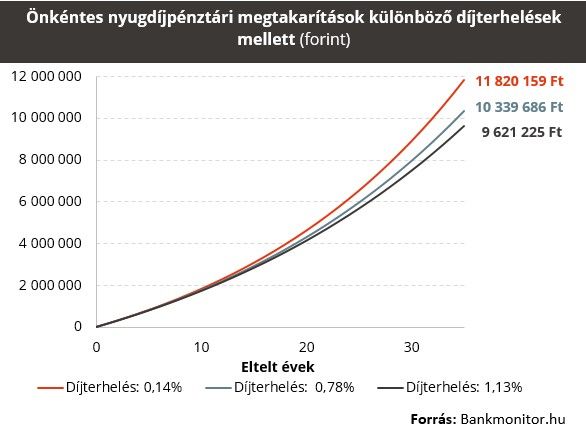

A legutóbbi hivatalos adatok alapján azt szűrhetjük le, hogy a legolcsóbb és legdrágább pénztár teljes díjterhelése között 1 százalékpont a különbség. Ez első ránézésre nem tűnik soknak,

viszont ha azt vesszük, hogy az átlagos megtakarítási idő évtizedekben mérhető, akkor a különbségek idővel jó nagyra duzzadhatnak.

A példa kedvéért megnéztük, hogy ha 30 éves korunkban elkezdünk takarékoskodni, havi 10 ezer forintot fizetünk be, akkor mi történik a pénzünkkel, ha a legolcsóbb (0,14%), az átlagos (0,78%) és a legdrágább (1,13%) pénztárban vagyunk tagok. Ahogy a kalkulátorunkban is, itt is éves alapon 4,5 százalékos átlagos hozammal számoltunk. Mindent egybevéve a következő számlaegyenlegekre számíthatunk.

Attól függően, hogy milyen hosszú távon vagyunk pénztártagok, úgy változik az eltérés is a pénztárak között. Az időszak első felében nincsenek érdemi különbségek, viszont később egyre nagyobbá válik a számlák összege közötti eltérés. A 65 éves nyugdíjkorhatárral számolva (35 év tagság után), a legolcsóbb megoldást választók 2,2 millió forinttal (23%-kal) lehetnek gazdagabbak, mint a legdrágább pénztárban lévők.

Mindezt továbbgondolva ajánlatos a nagyobb, tőkeerősebb pénztárak közül amellett letenni a voksot, amelyik olcsóbban ki tudja hozni a működését, mert évtizedek múlva milliókkal több pénzünk gyűlhet össze. Ezen felül azért más szempontok is szóba jönnek, gondolunk itt például az elérhető teljesítményekre, ugyanis a végső elszámolásnál az elért hozamok döntik el igazán, hogy mennyire jártunk jól az üzlettel.

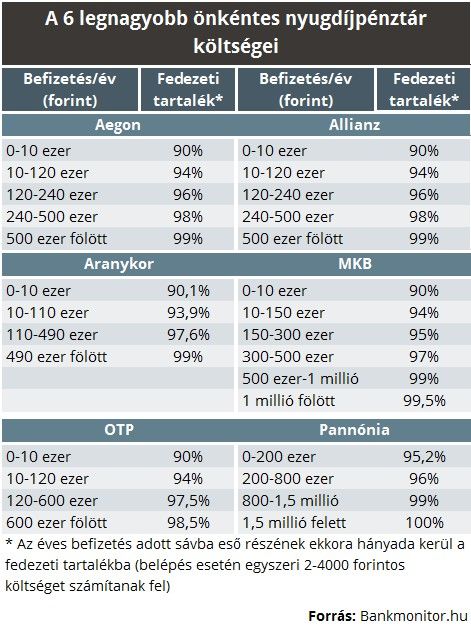

Viszonylag egyszerű a helyzet, mert az adott éves befizetéshez képest vonnak le tőlünk meghatározott arányban költséget a pénztárak. A befizetésünket három részre osztják, attól függően, hogy éppen már mennyi befizetésnél tartunk. A három rész a következő:

- fedezeti tartalék

- működési tartalék

- likviditási tartalék

A fedezeti tartalékba kerül a befizetésünk döntő hányada, ez alatt a címszó alatt tartják nyilván a befizetéseinket, már a költségektől megtisztítva. A másik két részt azért különítik el, hogy a pénztár zavartalan működését biztosítani tudják. A költségek fokozatosan csökkennek, annak megfelelően, minél nagyobb összeget fizetünk be a pénztárunkba.

A fedezeti tartalékban mutatják ki a pénztárak a befizetések mellett a hozamokat is, tehát a megtakarítások befektetéséhez kötődő költségek (vagyonkezelés, letétkezelés) is az itt gyarapodó összeget csökkentik. Ne feledjük, hogy a fentieken kívül belépésnél vagy átlépésnél egyszeri költséget számíthat fel a pénztár, ennek mértéke a legnagyobbaknál 2-4 000 forint között mozog.