Új veszély leselkedik a lakásvásárlókra!

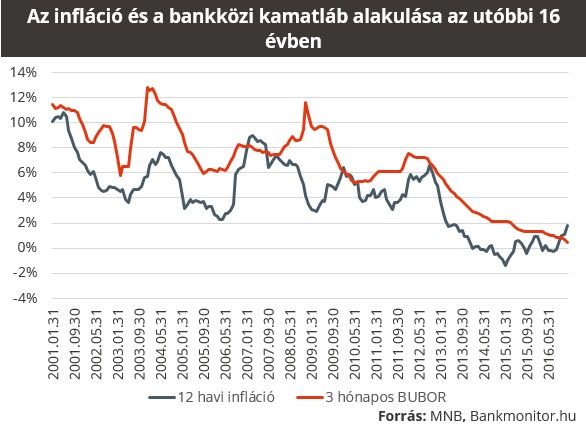

A jegybank intézkedéseinek jóvoltából jelenleg az a furcsa helyzet állt elő, amire az utóbbi bő másfél évtizedben is

csak elvétve volt példa, mégpedig az inflációtól elmaradó kamatszintre.

A lakáshitellel rendelkezők vagy éppen felvételen gondolkozók számára ez nagyon jó hír, hiszen így olcsón juthatnak hitelhez.

Nem szabad viszont abba a csapdába esni, hogy azt gondoljuk, ez az optimális helyzet sokáig fennmarad. A jegybanktól függően, de éveken belül az infláció közelébe emelkedhet a bankközi kamatszint. Ez mindenkit érinteni fog, ugyanis a lakáshitelek kamatozása a bankközi kamatokhoz van kötve, vagyis ahogy alakul az egyik, úgy követi azt a másik, némi eltéréssel.

A legkézenfekvőbb módja, hogy elkerüljük a törlesztőrészlet emelkedését, ha olyan lakáshitelt választunk, aminek a kamatozása nem három-hat havonta, hanem 5-10 évente változik. Ennek a védelemnek ára is van,

amit most úgy fizetünk meg, hogy a kezdő törlesztőrészlet magasabb, mint a legolcsóbb (rövid kamatperiódusú) hiteleké.

Ez ne tévesszen meg senkit, több számítást is végeztünk, és arra a következtetésre jutottunk, hogy az induló hitelkamatoktól függően 1–3 százalékos kamatemelés elengedő ahhoz, hogy a hosszú távon rögzített hitel legyen kedvezőbb. A legjobban akkor járunk el, ha már a hitelfelvételnél erre ügyelünk, és lehetőség szerint a biztonságosabb utat választjuk.

Hasznos lehet az a megoldás is, ha lakás-takarékpénztári szerződést kötünk, mivel akkor az állami támogatással és hozamokkal növelve tudjuk a befizetéseinket a hitelünk előtörlesztésére fordítani. Bankfüggő, de ennek általában 1-1,5 százalékos díja van, viszont

az előtörlesztett összeggel csökken a tőketartozásunk, ami egyben a havi törlesztőrészletet is csökkenti.

Sőt, a történelmi mélyponton lévő kamatok mellett kiváló alternatíva, ha a lakáshitelünk kiváltásán gondolkozunk el. A kamatemelkedésre számítva nem csak úgy tudunk nyerni, ha olyan hitelt sikerül szerezni, ami havonta olcsóbban jön ki. Az is hasonlóan kedvező számunkra, ha ugyanakkora törlesztővel rendelkező, de hosszabb távon rögzített kamatú hitelre váltunk. Mert míg egy sorstársunk azt fogja látni, hogy nő a havi részlete, addig mi semmi változást sem fogunk észlelni még jó pár évig.

Az elmúlt években kivételezett helyzetben volt az ország, hiszen minden abba az irányba mutatott, hogy nagyon alacsony szintre esik az árak növekedése. A válságot követően láthattunk 4-6 százalék közötti inflációt, viszont a külső környezet (deflációs veszély, olajár meredek esése) és a hazai intézkedések (több ütemben végrehajtott rezsicsökkentés) hatására

2013–2016 között soha nem látott szintre csökkent le az infláció.

Előfordult két olyan év is (2014, 2015), amikor éves átlagban kevesebbet kellett fizetnünk ugyanazért a fogyasztói kosárért, mint az azt megelőző évben. Kérdés nem férhet hozzá, hogy ez vezetett oda, hogy ilyen alacsonyan áll a jegybanki alapkamat, és így akár 3 százalékos kamat mellett vehetünk fel lakáshitelt. Ki ne emlékezne még a 2008-as válság legrosszabb időszakára, amikor 11,5 százalékon is állt az alapkamat, míg most mindössze 0,9 százalékról beszélhetünk.

Igen ám, de az alacsony inflációnak búcsút inthetünk, a jegybank decemberi elemzésében bemutatta, hogy

2017-ben 2,4 százalékos, míg 2018-ban 3 százalékos pénzromlási ütemmel számolnak átlagosan.

Mindez főként a bázishatások elmúlása, az üzemanyagárak, majd később az élelmiszerek drágulása miatt következik be. Sokakat aggodalommal tölthet el ez a jövőkép, mert ha elfogadjuk, hogy az infláció és kamatok viszonylag szorosan együtt mozognak,

akkor a kamatok emelkedése például a hitelünket is meg tudja drágítani.

Hüvelykujjszabályként megállapíthatjuk, hogy

ha a felvett lakáshitelünk kamata megnő 1 százalékkal (például 5-ről 6-ra) akkor az a havi törlesztőrészletünket 8-9 százalékkal növeli meg.

Ma a legolcsóbb, 8 millió forintos, 20 évre felvett lakáshitel havi részlete 44 ezer forint körül alakulhat, ami az előbbi forgatókönyv esetén közel 48 ezer forintra ugorhat meg.

Visszatekintve az elmúlt 16 évre, az infláció értékét az esetek döntő többségében meghaladta a BUBOR, vagyis a budapesti bankközi forint hitelkamatláb. Az időszak során 100-ból csak 7 esetben fordult elő, hogy átmenetileg ez a sorrend felborult, de ekkor is viszonylag gyorsan visszaállt az egyensúly. Ami azért is logikus, mert a bankközi piacon is arra törekednek a bankok, hogy legalább infláció felett tudjanak keresni.

A BUBOR-t azért övezi kiemelt figyelem, mert ettől is függ a lakáshitelünk kamata, így a havi kiadásainkat is jelentősebben tudja befolyásolni, akár kedvező, akár kedvezőtlen irányban. Az utóbbi években a sors kegyes volt hozzánk, azonban az inflációban bekövetkező fordulat azt jelenti, hogy idővel a kamatoknál is emelkedésre számíthatunk.

A nagy bizonytalanság most abból fakad, hogy a jegybank a közelmúltban már nem az alapkamatot használta fel a pénzpiaci kamatok leszorítására, hanem a jegybanknál elhelyezhető összegek szűkítésével érte el ezt a hatást. A bankoknak nem volt választanivalójuk, a szabad forrásaikat diszkontkincstárjegyekben vagy a bankközi piacon helyezhették ki, ezzel egyre lejjebb szorítva a kamatokat.

Ahhoz nem férhet kétség, hogy

alapesetben a BUBOR-nak meg kellene haladnia az infláció mértékét,

ahogy ez a fenti ábrából is jól látszik. Viszont ez a tétel csak akkor tud érvényesülni, ha a jegybank a kereskedelmi bankok által elhelyezhető betétek mértékét a jelenlegi szintről növeli, így csökkentve a nyomást, ami a bankközi piacra hárul. Ekkor valóban visszaemelkedhetne a BUBOR az alapkamat közelébe, miközben most 0,65 százalék közöttük a különbség.

A várakozások szerint 2018-ban lesz erre valós esély, bár addig még nagyon sok minden történhet. Egy biztos,

ha az infláció visszatér a 3 százalékos elvárt szintre, akkor tartósan nem maradhat nulla százalék közelében a BUBOR sem.

Mérget vennénk rá, hogy a következő években emelkedni fog az értéke, vagyis arra kell felkészülnünk, hogy mit tehetünk, ha hitelünk van.