Ha nem figyel, nagyon drága lehet az utalás

Mikor az elérhető hozamok ilyen alacsonyan vannak, mint ma, nagyon meg kell fontolnunk, hogy miben tartsuk a pénzünket,

ráadásul az sem mindegy, hogy melyik szolgáltatót választjuk.

Mivel az utóbbi években a bankbetéteken gyakorlatilag semekkora kamatot nem érhettünk el, sokaknál a lakossági állampapírok és a befektetési alapok merültek fel alternatívaként.

Ugyanakkor, mivel ezekhez a befektetésekhez értékpapírszámlával kell rendelkeznünk,

minden forintnyi költségre oda kell figyelnünk, hiszen könnyen meglehet, hogy az elért hozam csak egy töredékét kapjuk meg.

Ma a befektetett összegre vetített félszázalékos költség is nagyon sokat számít, mert a legmagasabb kamatú, rövid távú lakossági állampapír is csak két százalékot kínál.

Ilyen körülmények között

az elért hozamunkat vagy a magasabb kockázat vállalásával, vagy a költségek csökkentésével tudjuk valamelyest magasabbra tornászni.

A kockázatosabb befektetések felé elmozdulni csak akkor érdemes, ha el tudjuk viselni a befektetett pénz értékének ingadozását, viszont a befektetés fenntartásának költségeit könnyedén tudjuk csökkenteni.

Ma már több olyan szolgáltató is rendelkezésünkre áll, amely ingyenesen vezeti a számlánkat, és az értékpapír-tranzakciók is kedvezményesek lehetnek.

Ha befektetési alapokban gondolkodunk, és nem riadunk vissza az internetes ügyintézésről, akkor az ún. online befektetési szolgáltatókkal jól járhatunk. Itt megszabadulhatunk a számlavezetéshez kötődő költségektől, de az értékpapír vételének és eladásának díja is teljesen eltűnhet. Egyetlen hátrányuk, hogy a kínálat jellemzően az adott szolgáltató alapjaira korlátozódik, viszont ha ezekből is találunk számunkra szimpatikusat, jelentős költséget spórolunk meg.

Az online szolgáltatók között

ingyenes számlavezetéssel az Alapforgalmazó tűnik fel, ahol a Concorde Alapkezelő alapjait érjük el, valamint az Aegon is ingyenes számlavezetést kínál, ott az Aegon Alapkezelő alapjai vásárolhatók meg.

Ugyanakkor ha a lakossági állampapírok közül szeretnénk válogatni, akkor mindenképp a Magyar Államkincstár szolgáltatása jön szóba, mint a legolcsóbb megoldás. Nagy előny, hogy itt

a számlavezetés és a tranzakciók teljesen ingyenesek, beleértve az internetes ügyintézést biztosító WebKincstárat is.

Hátrányként az hozható fel, hogy az állampapír-értékesítési pontokon készpénzfizetés nem történik, így ha szükségünk van a pénzre, csak utalni lehetséges, viszont ilyenkor csak a 0,3 százalékos tranzakciós illetéket, max. 6 ezer forintot kell megfizetnünk (a nagyobb államkincstári ügyfélszolgálatoknál lehetséges készpénzt felvenni, de tranzakciós illetéket ekkor is felszámítanak).

Kockázatmentesen jelenleg az állampapír a legjobb befektetés. Az állampapír-kalkulátorral ellenőrizheti, hogy aktuálisan mivel jár a legjobban.

Természetesen ahhoz, hogy az ingyenes számlavezetés előnyeit élvezzük, valahogy el is kell juttatnunk a befektetésre szánt összeget a szolgáltatóhoz, ami viszont szintén költséget jelent.

Erre a legkézenfekvőbb megoldás az utalás, mivel a banki pénztári kifizetés a legtöbb esetben drága mulatság

(nem is beszélve az azzal járó maceráról). Éppen ezért megnéztük, hogy az egyes banki számlacsomagoknál átlagosan mennyibe kerül a pénz mozgatása bankon kívüli számlára. Ehhez eltérő összeget vettünk figyelembe, illetve azzal is számoltunk, ha az adott számlacsomagnál kedvezménnyel is élhetünk az utalás során.

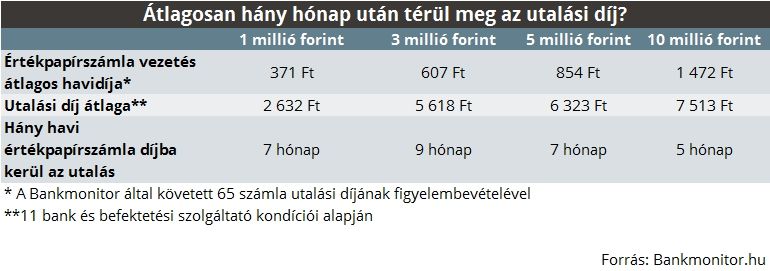

A másik oldalról fontos kérdés, hogy mennyibe kerül az értékpapírszámla fenntartásának díja. Az állományi és letétkezelési díjak miatt ez is nagyban függ attól, hogy milyen összegű befektetés parkol a számlán.

A fentiek alapján nem okoz meglepetést, hogy minél nagyobb összeget tartunk az értékpapírszámlán, annál magasabb lesz a számlavezetési költség, illetve minél nagyobb összeget mozgatunk meg, annál több utalási díjat kell fizetnünk.

Ebből az jön ki, hogy például, ha egymillió forintos megtakarításunkat utaljuk át az ingyenes értékpapírszámlára, akkor az 7 havi számlaköltségünket emészti fel. Ez ugyan elsőre soknak tűnhet, de tegyük fel, hogy a Magyar Államkincstárhoz ment a pénz, és abból egyéves futamidejű Kamatozó Kincstárjegyet vásárolunk, ami kétszázalékos kamatot fizet.

Ebben az esetben 1 év múlva, a 15 százalékos kamatadó megfizetése után 17 ezer forint hozamunk marad. Ha nem váltottunk volna szolgáltatót, és az értékpapírszámla-vezetési díjat megfizetjük, akkor 12,5 ezer forint kamatunk marad. Ellenben az államkincstárnál az utalási díj levonásával is 14 ezer forintunk lesz, tehát már ekkor is megéri mozgatni a pénzt.

Természetesen minél nagyobb megtakarításról van szó, annál látványosabb lesz a hatás, vagyis több lesz az évente spórolható összeg.

Ráadásul, ha például egy magasabb hozamú befektetést választunk (például a hosszabb futamidő felé mozdulva 2,5%-os hozó Kétéves Állampapírt vagy 3,55-4,05%-os kamatozású Prémium Államkötvényt választunk, úgy az előnyünket tovább növelhetjük.