Erre kell figyelni a hitelfelvételeknél

2008 előtt sokan devizahitelt vettek fel, hiszen csak azt nézték, hogy mennyi a kezdeti törlesztőrészlet. A végén az árfolyamkockázat miatt ezek a törlesztőrészletek nagyon elszálltak. Manapság már nincsenek devizahitelek, viszont a hitelfelvevőknek a kamatkockázattal számolniuk kell – hangsúlyozta az Origónak Szombati Anikó, a Magyar Nemzeti Bank (MNB) ügyvezető igazgatója.

Ha valaki változó kamatozású vagy rövidebb időszakonként újra árazódó hitelt vesz fel, annak a mostani alacsony kamatkörnyezethez képest nagy valószínűséggel növekvő törlesztőrészletekkel kell számolnia a kamat változása esetén.

Annak érdekében, hogy ezeket a növekvő törlesztőrészleteket is tudja fizetni, a jegybank adósságfékszabályai a kamatkockázatra is figyelemmel vannak, mondta Szombati Anikó.

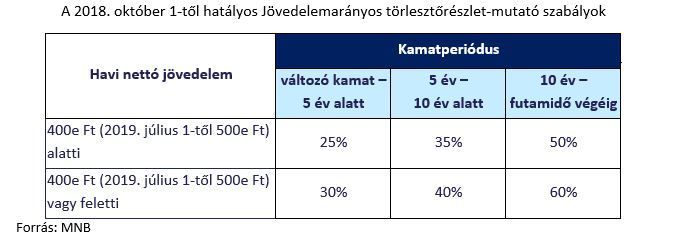

Alapvetően két mutatót kell nézni: a jövedelemarányos törlesztőrészlet-mutató azt mutatja meg, hogy a havi nettó jövedelem arányában mekkora lehet a maximálisan felvállalható törlesztőrészlet. A hitelfedezeti mutató pedig azt limitálja, hogy a teljes hitelösszeg mekkora lehet a fedezetül szolgáló ingatlan vagy autó értékéhez viszonyítva. Ezek a szabályok 2018. október 1-től módosultak.

Tízéves vagy annál hosszabb kamatrögzítés esetén a limitek változatlanok, azaz 400.000 forintnyi nettó jövedelem alatt 50 százalék, e felett pedig 60 százalék lehet a jövedelemarányos törlesztőrészlet-mutató.

Ezek a törlesztőrészletek ugyanis stabilak, így a családok jobban tudnak kalkulálni a kiadásaikkal. Ennél rövidebb kamatrögzítés esetén pedig a kockázattal arányosan alacsonyabb limitek kerültek meghatározásra 25 és 40 százalék között.

Ezek a változások pénzügyi stabilitási és szociális célokat szolgálnak, illetve biztosítják, hogy azok, akik mégis a változó kamatozás mellett döntenek, kellő jövedelmi tartalékkal rendelkezzenek.

Ha növekednek a kamatok és abból törlesztőrészlet-emelkedés lesz, még mindig legyen jövedelmi tartalékuk ezeknek a megfizetésére – mondta Szombati Anikó.