Javult a magyar lakosság fizetőképessége

A kintlévőségkezeléssel foglalkozó Intrum és a GKI Gazdaságkutató negyedik alkalommal jelenteti meg a magyar háztartások pénzügyi helyzetét mérő Intrum fizetőképességi indexet (IFI). Az index egyetlen számba sűrítve mutatja a lakosság anyagi biztonságának alakulását, amelybe belekalkulálják többek között a jövedelmek alakulását, a hitelállományt, a megtakarítások értékét és a megélhetési költségeket.

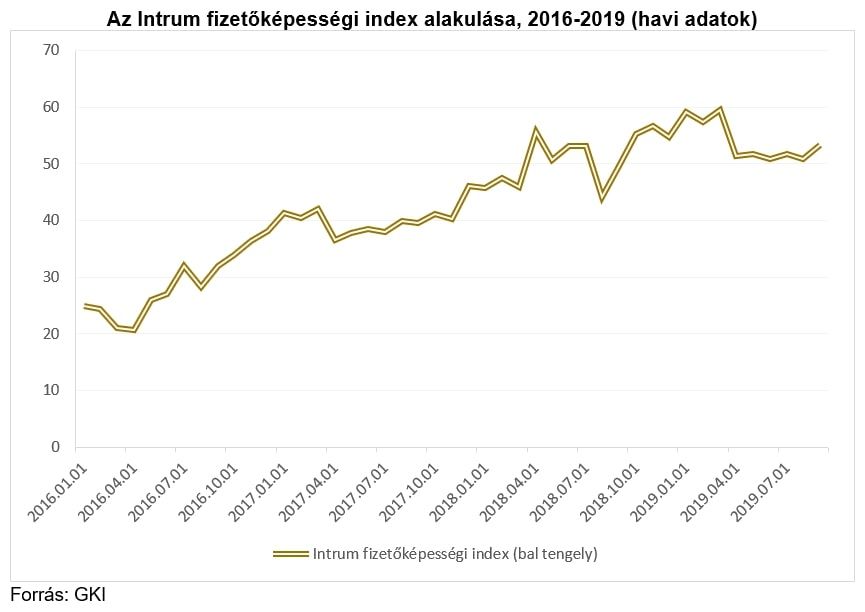

A mérőszám az idei harmadik negyedévben enyhén emelkedett,

jelenlegi értéke 53,3, ami magasabb, mint az előző negyedéves 50,8 pontos érték. Vagyis negyedéves viszonylatban javult a családok fizetőképessége, igaz, már elmarad az idei első negyedéves értéktől, a rekordot jelentő 59,5 ponttól.

Felfalusi Péter, az Intrum magyarországi vezérigazgatója szerint

az elmúlt időszakban leginkább az emelkedő bérek és más jövedelmek javították a lakosság fizetőképességét.

A szakember szerint a jövedelmek emelkedése akkor hordoz kockázatot magában, amennyiben az emberek az új forrásokat nem az eddigi adósságaik kiváltására használják, hanem új hitelek felvételéhez.

A hitelállomány növekedése ugyanakkor nem jelenti azt, hogy egyre több ember adósodik el. Az elmúlt évben a hitelesek száma nem változott jelentősen, csak a kölcsönök együttes összege, és még mindkét mutató messze elmarad a 2008-as válság előtti szinttől.

A lakossági hitelállomány növekedése nagyrészt visszavezethető a lakásárak emelkedésére:

a növekvő árak miatt az emberek nagyobb összegű lakáshiteleket kell, hogy felvegyenek, ha ingatlant szeretnének vásárolni.

„Bár a hitelállomány emelkedett, csökkent azoknak az úgynevezett nemteljesítő kölcsönöknek az aránya, amelyeket a hitelfelvevő nem tud törleszteni. Ez részben a hitelezés szigorúbb szabályozásának köszönhető, így az újonnan felvett hitelek jóval hosszabb távon fixált kamatozásúak, mint a korábbiak, ami mérsékli a háztartások kamatkockázatát" – tette hozzá Felfalusi Péter.

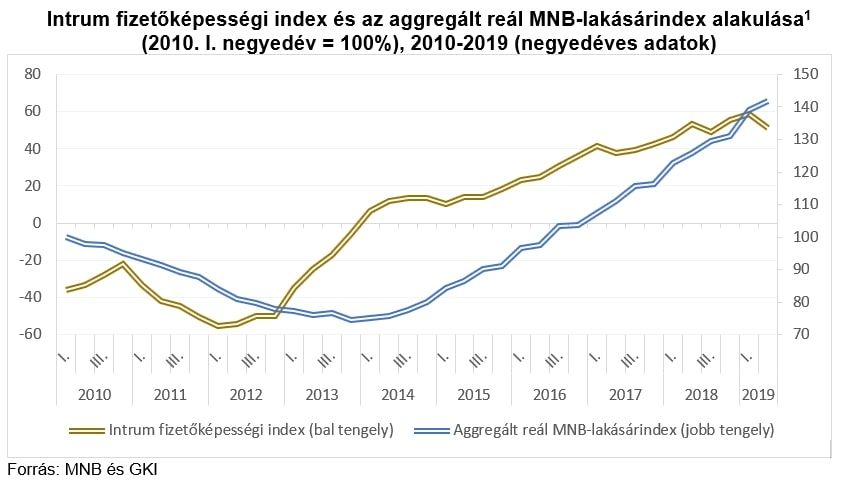

A lakásárak alakulását idén közelebbről is megvizsgálták az Intrum indexet összeállító szakértők, hiszen ez a tényező szintén jelentősen befolyásolta a lakosság fizetőképességét. Az egyik legmegbízhatóbb lakásár-mutató, az MNB reál lakásárindex értéke 2014 óta folyamatosan emelkedik, évente mintegy 12,5 százalékkal nőttek az átlagos lakásárak ebben az időszakban. Bár a növekvő lakásárak problémát jelentenek azoknak, akik éppen költöznének vagy ingatlanba fektetnének, ők a közelmúltban nagy összegű hitelek felvételére kényszerülhettek.

Általánosságban azonban a fizetőképességet inkább pozitív irányba befolyásolja az áremelkedés.

A magasabb ingatlanárak miatt nő a lakástulajdonlók vagyona, a lakásukat drágábban tudják értékesíteni, és az értékesebb lakás a hitelképességet is javítja.

A lakásárak emelkedése azonban már megállt Budapesten és sok vidéki városban, ami jelzi a következő néhány év várható gazdasági trendjeit. Ha megvizsgáljuk korábbi évek lakosság fizetőképességi indexe és a GDP összefüggéseit, ez alapján a következő néhány évben a magyar gazdaság kis mértékű lassulására számíthatunk. Ez idővel a jövedelmek stagnálását vagy csökkenését is eredményezheti, így a lakosság fizetőképességét is negatívan befolyásolja majd. Mindez azt is eredményezheti, hogy a jövőben lakáshitelt is rosszabb feltételekkel vehetünk fel.