Tudod mivel lehetett a legtöbbet keresni?

A következő napokban sorra vesszük azokat a sztorikat 2013-ból, melyek számunkra, szerzőnként a legjelentősebbnek számítottak, és némi szubjektivitással is fűszerezve próbáljuk megmutatni olvasóinknak, melyek voltak a legmeghatározóbb fejlemények az idei évben.

Már az Investor.hu indulásakor, alig több mint egy évvel ezelőtt is rendszeresek voltak azok a „befektetői bizottságnak” keresztelt megbeszélések, ahol brókerekkel együtt vitattuk meg az éppen aktuális tőzsdei folyamatokat. Még ma is tisztán látom magam előtt azt az ülést, melyen gyakorlatilag mindenki bekapcsolta a tőzsdei esésre figyelmeztető szirénákat. Miután viszont kibukott a nagy pesszimizmus, paradox módon elég gyorsan ki is ült a mosoly az arcunkra, hiszen tudtuk: ha mindenki összeomlást vár, annak nagy rali lesz a vége.

És végül így is lett, hiszen a tengerentúli gazdaságpolitikai bizonytalanságok miatti kisebb megszakításoktól eltekintve a tőzsdei bikát nem igazán lehetett lelőni. Hiába voltak ugyanis a szemünk előtt olyan mikroszintű problémák, mint az adósságplafon réme, vagy a költségvetési szakadék kérdése, a „big picture”, vagyis az egyébként kedvező távolabbi kép, eközben mitsem változott. A gazdaság lassú ütemben ugyan, de növekvő pályán haladt, miközben a fejlett jegybankok hatalmas mennyiségű pénzt pumpáltak hónapról hónapra a pénzügyi rendszerbe. Márpedig a lényeg ez volt, hiszen a likviditásbőség a részvénypiacokat is elárasztotta, a dagály pedig - ahogy a tőzsdei szólás is mondja - minden hajót megemelt.

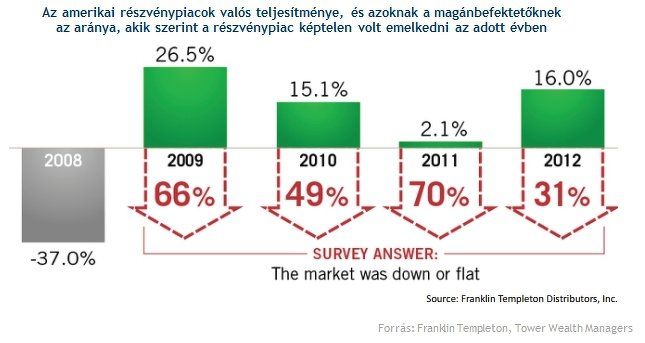

Nincs ezen mit szépíteni, idén a „félelem falán” másztak egyre magasabbra az árfolyamok (beszédes módon egy amerikai felmérés eredménye szerint az elmúlt évek tőzsdei szárnyalása közben a lakosság folyamatosan abban a tévhitben élt, hogy a részvénypiacok egy helyben állnak). Mindig volt ugyanis valami, amitől tartottunk, ha nem a politikai adok-kapok, akkor legtöbbször egy dél-amerikai páratlanujjú patás, a tapír neve került a címlapokra. A jegybanki pénznyomtatás ütemének visszafogását, vagyis a tapering-et (ezt magyarosítottuk tapírként) sokan már az ősz eleji hónapokra prognosztizálták, vagyis azóta mindig elő előkerült a félelem attól, hogy kihúzzák a talajt a tőzsdei emelkedés lába alól. Végül az év utolsó ülésén a jegybank bejelentette a rég várt tapírozást, érdekes módon viszont nemhogy elmaradt az esés, hanem új csúcsra száguldottak a tőzsdék.

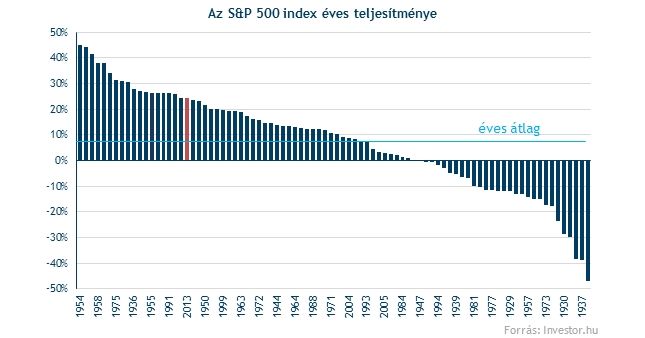

Ráadásul nem is akárhogyan. 1927 óta az S&P 500 index idén a tizenkilencedik legerősebb évét tudhatja maga mögött, jóval átlag feletti, 24 százalékos emelkedéssel (legalábbis a december közepéig rendelkezésre álló adatok szerint). A nyerő széria már ötödik éve tart, ilyenre legutóbb a 80-as években volt példa, amikor a tőzsdék még további három évig emelkedtek.

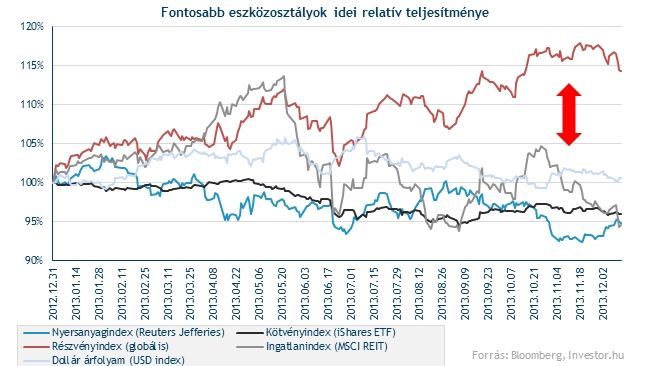

A részvények elkezdték levetkőzni az őket több éve körülvevő utálatot, és ismét egyre több ember számára kezdtek alternatívát jelenteni a megtakarítások világában. Amerikában a részvényalapok és részvény típusú befektetések vonzereje érezhetően nőtt a lakosság körében, nem is véletlen, hogy a részvénypiacok minden fontosabb eszközkategóriánál több profitot hoztak idén. A jó széria még akár ki is tarthat, már ha abból indulunk ki, hogy a válság éveiben a részvényekből kivont tőkének eddig csak töredéke talált vissza a tőzsdei parkettre.

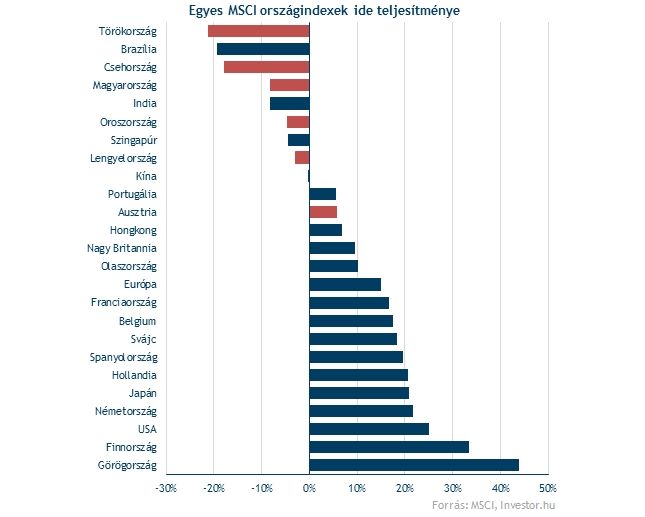

Nem minden fénylett viszont a részvénypiacok közül. A fejlett régiók nagyon erős emelkedésen vannak túl, de a feltörekvő országok közben látványos lemaradást halmoztak fel. Nagyon érdekes azt látni például, hogy a Magyarországgal sok esetben egy lapon emlegetett régiók az idei leggyengébb szereplők közé tartoztak.

A túlzott eufória jelzőt ezért nem is tudjuk rásütni a részvénypiacokra, vagyis a rendszerint ebből táplálkozó buborék jelenségről beszélni még a nagy árfolyam emelkedés ellenére is vagdalkozásnak tűnik. Ettől függetlenül persze ne csukjuk be a szemünket, mégis csak egy jelentős ralin vagyunk túl, ahol érdemes feltenni a kérdést: a jegybanki likviditásbőség csökkenésével a gazdaság növekedése valóban képes lesz-e átvenni a karmester szerepét a részvénypiacon?

Ez azért is érdemel kiemelt figyelmet, mert az elmúlt hónapokban a tőzsdei emelkedés intenzitását már nem tudták lekövetni a vállalati profitmutatók. Negyedévről negyedévre a profitnövekedés igencsak lelassult, így érthető módon a tőzsdék most drágább képet festenek, mint egy évvel ezelőtt. Márpedig a befektetők ennyi pénzt nem biztos, hogy hajlandóak lesznek a profit egységéért fizetni úgy, hogy közben a jegybank képletesen értve egyre kevesebb plusz pénzzel tömi tele a zsebüket.

Mivel nagy emelkedésen vagyunk túl a céges profittermelés érdemi növekedése nélkül, mindenképp óvatosan közelítenénk a kínai asztrológia szerint nagy változásokat hozó ló évéhez. A dagály, vagyis a jegybanki likviditás visszahúzódásával ugyanis hamar kiderülhet - Warren Buffett szavaival élve -, hogy ki úszott eddig meztelenül. Éppen ezért most úgy gondoljuk, hogy az előttünk álló időszakban csak még inkább felértékelődnek azok a jó vállalati sztorik, illetve egyedi részvénybefektetési ötletek, amikkel az Investor.hu hasábjain ezt követően is próbálunk minél több hasznos tanáccsal szolgálni.