Itt az újabb tőzsdekrach?

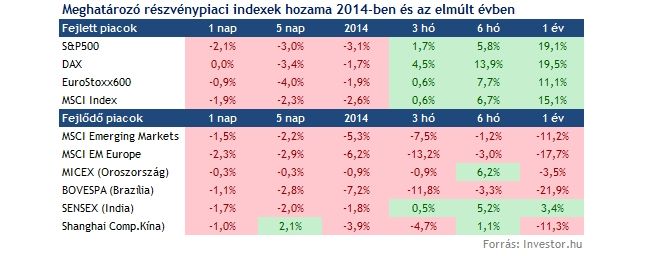

Alaposan ráijesztettek a világra az amerikai részvénypiacok pénteken, a vezető indexek nemcsak idei legrosszabb teljesítményüket nyújtották, hanem egyenesen évek óta nem látott ütemű esést szenvedtek el. Az S&P500 index 2013 júniusában, a Dow Jones viszont 2011 novemberében zakózott utoljára ennél nagyobbat. Ráadásul év eleje óta visszájára fordult a nagy tőzsdei szárnyalás, idén egyetlen számottevő tőzsde sem tudott feljebb kapaszkodni.

Úgy tűnik, minden együtt van egy jó kis részvénypiaci riadalomhoz, a pénteki súlyos mínuszokban az Investor.hu elemzői szobájában is többen azonnal a rég várt korrekció lehetőségét láttuk meg. De vajon csak ártatlan, átmeneti visszaesésről van szó, vagy valami súlyosabb készülődik épp a szemünk előtt?

A kérdésre biztos választ természetesen nehéz adni, de sejtéseket azért megfogalmazhatunk. Ehhez viszont érdemes gyorsan összefoglalni, hogy miért is tartottuk már hetek óta időszerűnek a tőzsdék megbillenését.

A továbbiakban áttekintjük, mit is jelentenek ezek a tényezők. Ha nem szeretne ilyen részletesen elmélyedni ezekben, akkor is van még érdekes mondanivalónk. Görgessen a cikkünk végére, ahol leírjuk, mi vár a forintra és a magyar piacokra, miben és hogyan érdemes befektetési lehetőséget keresni.

Muszáj előrebocsátani, hogy a negatív tényezők hosszú listája ellenére egyelőre nincs okunk feltételezni, hogy a Lehman Brothers összeomlásához hasonló katasztrófa közelegne a tőzsdéken. Valószínűbbnek tartjuk, hogy vaskos, de azért a tartós negatív trendfordulótól még távol eső korrekció bontakozhat ki. Ha így lesz, akkor az előttünk álló hetekben lefelé szánkázó részvényindexek akár jó beszállási lehetőségeket is teremthetnek, ha tudjuk, hol keressük őket.

Túlpörgött az amerikai piac

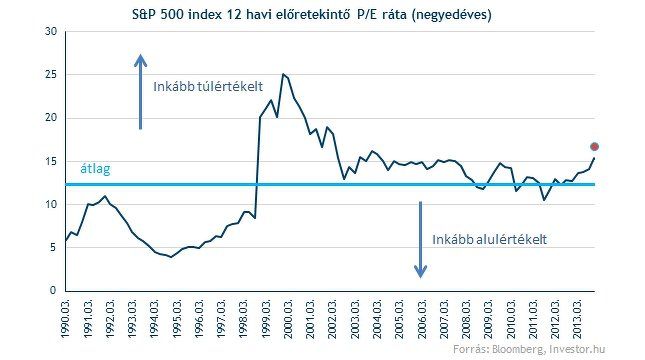

Ahogy már korábban is írtuk, az amerikai részvénypiac az egyre egészségesebb gazdasági kilátásokkal együtt is egyre inkább túlértékeltté vált. Az elmúlt évek, különösen 2013 kirobbanóan erős részvénypiaci hozamaiban egyre kisebb szerepet játszott a vállalati eredmények növekedése, és egyre vaskosabb volt az értékeltségek emelkedésének hatása.

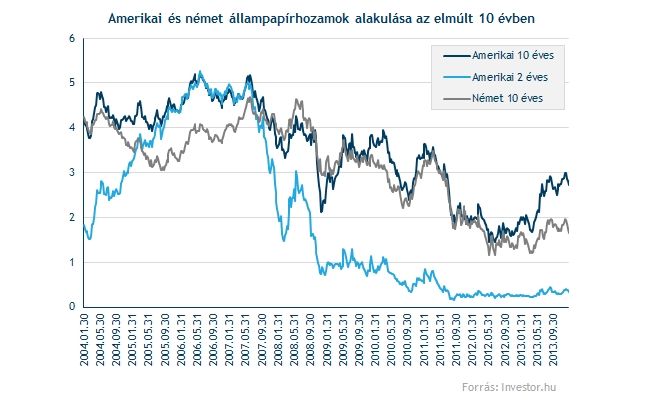

Nagyon leegyszerűsítve ez annyit jelent, hogy nem azért drágultak a részvények, mert a vállalatok egyre nagyobb profitot termeltek, hanem mert a befektetők egységnyi (jövőbeli) profitért egyre magasabb árat voltak hajlandók megfizetni, különösen mivel más befektetéseiken, főleg a kötvényeken már nem tudtak érdemleges hozamot elkönyvelni.

Ez a folyamat nyilvánvalóan nem tarthat a végtelenségig. Tapasztalataink szerint, ha az egyik irányba kilendül a piac, akkor a másik irányba is ki fog. Erre utal, hogy miközben az eddig megjelent vállalati gyorsjelentések alapvetően negatív reakciókat adott a piac, pedig nem is lettek olyan rosszak. Jellemzően a várakozásoknál magasabb egy részvényre jutó profitról számoltak be a vállalatok, de a következő napon mégis inkább estek az árfolyamok.

Jöhetnek kellemetlen meglepetések

Az amerikai részvénypiac még úgy is a túlértékeltség jeleit mutatja, hogy közben a makrogazdasági háttér egyre látványosabban javul. Éppen a kedvező makroadatok miatt nő a valószínűsége egy kellemetlen negatív meglepetésnek, már akár a héten a negyedik negyedéves GDP első olvasatával.

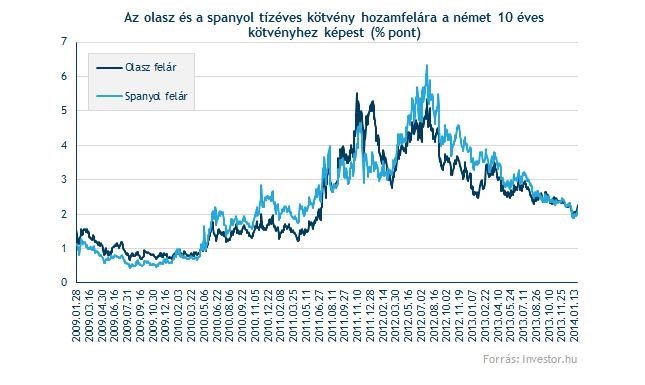

Az óvatosság az európai piacon is alább hagyott, amit jól jelez, hogy az olasz és spanyol kötvények kockázati felára (az a plusz hozam, amit a befektetők a magasabb kockázatért elvárnak) két és fél éves mélypontra süllyedt a német kötvényekkel szemben.

Ha viszont a kockázatmentes hozamok elindulnak felfelé, a perifériakötvényeknek is hasonlóan kell lépni, sőt, a kockázati prémium szélesedése sem kizárt. Ha túlságosan erőteljesre sikeredik ez a korrekció, az újabb komoly kétségeket vethet fel az egyébként pár év alatt óriási javuláson átment perifériával kapcsolatban.

Rég volt már jó kis ribillió

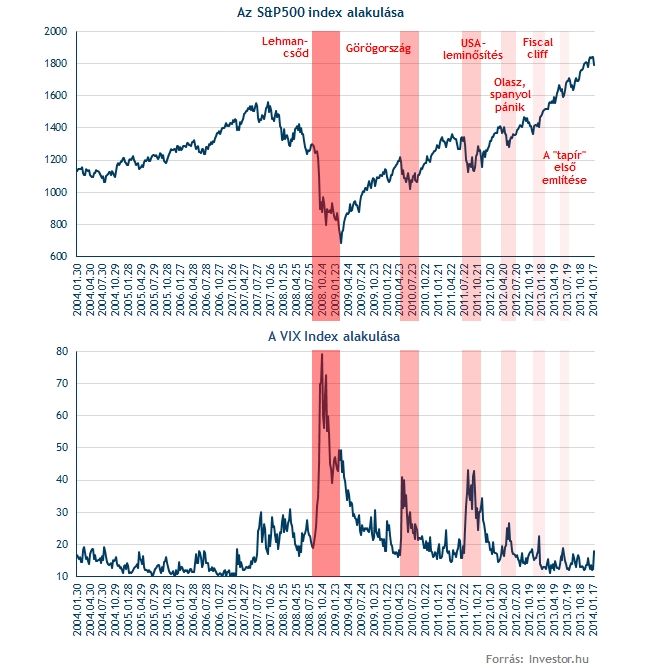

Igazán komoly piaci megrázkódtatása egyébként már két és fél éve nem érte a világ tőkepiacait, miközben persze a főbb problémák folyamatosan jelen vannak. Az Egyesült Államok leminősítése indította el 2011 augusztusában azt a lejtmenetet, amit az utolsó valamire való riadalomnak mondhatunk, legalábbis a „félelem indexének” is nevezett VIX index alapján (az index az árfolyamok változékonyságára vonatkozó várakozásokat tükrözi).

A pénteki nagy ugrás után még egy kis emelkedéssel a VIX index könnyedén többéves csúcson találhatja magát, ami látványosan megkülönböztetné a mostani megingást a 2012-ben és 2013-ban látott kisebb-nagyobb bizonytalanságoktól.

Tapír, tapír, tapír: a pénznyomtatás csökkentése

Hiába jön már ki a könyökünkön ez a kedvesnek indult, de mára már rendkívül fárasztóvá vált tapíros hasonlat a Fed pénznyomtatásának végéről, még mindig alapjaiban határozza meg a piaci hangulatot. Márpedig épp a héten ezen a téren újabb fontos mérföldkő következik: a Fed ismét kamatdöntő ülést tart, ahol a pénznyomtatás sorsáról is döntenek.

Ez az ülés lesz ráadásul Ben Bernanke utolsó ilyen eseménye, február elejétől utódja, Janet Yellen veszi át a stafétát az amerikai jegybank élén. Kérdés, hogy Bernanke hogyan adja át a pénznyomtatás problémáját, de ha konzekvens, akkor a tavaly év végén megkezdett csökkentést folytatva újabb 10 milliárd dollárral kurtítja meg a kötvényvásárlásokra fordítható összeget.

Ez egyébként a piaci várakozás is, de ha a vaskos eséseket látva megretten a jegybank, és felfüggeszti az épp elkezdett csökkentéseket, akkor az megint alaposan megkavarhatja a piacokat.

Reszeltek a feltörekvő piacoknak?

A Fed visszavonulása azt jelenti, hogy fokozatosan csökken és valamikor a nem túl távoli jövőben javarészben meg is szűnhet az a hatalmas pénzbőség, ami az elmúlt években mozgásban tartotta a piacokat. Ez viszont rendkívül érzékenyen érinti a fontos feltörekvő piacokat.

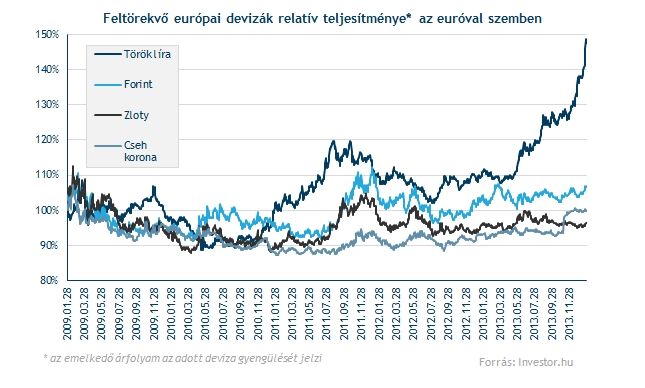

Ha az alacsony kockázatúnak tekintett amerikai és német kötvények hozama megemelkedik, akkor az egyébként súlyos kockázatokat hordozó fejlődő piaci – így például magyar – kötvények nyújtotta hozam már nem lesz elegendő a befektetők számára, hogy szívesen vállalják ezeket az addicionális kockázatokat. A tőke menekülése ezekből az eszközökből már megkezdődött, több lényeges feltörekvő piaci deviza is súlyos mélyrepülésbe fogott az elmúlt hetekben.

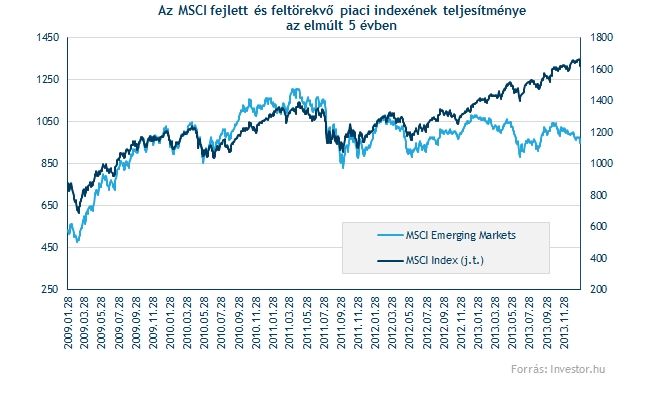

Számos feltörekvő országnak ráadásul nem a likviditás szűkülése az egyetlen problémája. A BRIC országokként emlegetett Brazília, Oroszország, India és Kína négyes fogatnak mind megvannak a saját egyedi gondjai, ami jelentős részben hozzájárult az elmúlt évek drasztikus alulteljesítéséhez a fejlett piacokhoz viszonyítva, és komoly tőkekiáramláshoz ezekről a piacokról.

A kisebb feltörekvő piacokon sincs minden rendben, sőt, ha körbenézünk a világban, mindenfelé súlyos, gyakran véres konfliktusokat, forrongó lakosságot és néhol polgárháború közeli állapotokat látunk. Az okok részletes feltárása túlmutat ezen a cikken, de ezek a gazdaságok jó eséllyel a legérzékenyebben reagálnak a körülmények megváltozására, és nem a jó irányba. Csak néhány látványos példa:

Mi vár a forintra és a magyar eszközökre?

Ebben a környezetben nem sok jót jósolhatunk a forintnak és a magyar piacnak sem, ha valóban tartósabb korrekció bontakozik ki a világ túlságosan optimistává vált tőkepiacain. Még úgy sem, hogy sok tekintetben hazánk makrogazdasági mutatói lényegesen egészségesebb képet festenek, mint több fontos feltörekvő piacé.

A magyar folyó fizetési mérleg már hosszú ideje szufficites, az infláció rég nem látott mélységekben, a csődkockázatunkat mérő CDS-felár nyugalmat tükröz, és a hosszú állampapírhozamok ha nem is tudnak már jó ideje csökkenni, de meglehetősen stabilak a viharos környezetben is.

Kár, hogy mindez javarészben csak illúzió. Az infláció csak mesterségesen, állami segítséggel tud alacsony maradni, a folyó fizetési mérlegünk az import miatt azonnal elromlik, amint a fogyasztás vagy a beruházások élénkülését látjuk, a kamatokat továbbra is elszántan vagdosó jegybank ellenére pedig a kötvényhozamok is előbb-utóbb elindulnak felfelé, ha az amerikai és német hozamok emelkednek.

Összességében tehát a forintot és a magyar állampapírokat nem tartjuk jó befektetésnek, a kamatok emelkedése és/vagy a forint látványos gyengülése vár ránk. Más a helyzet ugyanakkor a részvénypiaccal. Hazánk részvényei ugyanis az elmúlt évek politikai viharai és nem túl vállalatbarát gazdaságpolitikája nyomán továbbra is meglehetősen nyomott árazás mellett forognak.

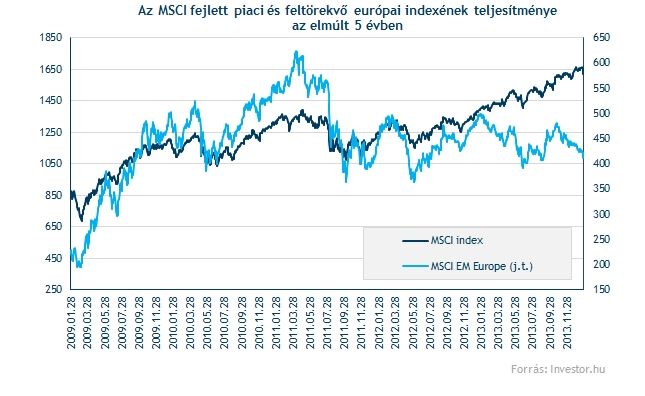

Nem vagyunk ezzel egyedül. Az elmúlt években a feltörekvő európai térség látványosan leszakadt tőzsdei értelemben még az amúgy nem túl fényesen teljesítő globális feltörekvő piaci indexektől is (nem beszélve a rekordokat halmozó fejlett részvénypiacokról). Magyarországon és a térségben tehát érdemes nyitott szemmel járni, bár az is valószínű, hogy az előttünk álló hetek itt is a korrekcióról szólhatnak, így kapkodni sem érdemes.

Hogyan érdemes befektetni?

Nagyon sommásan összefoglalva a képet nagyjából ez tárul elénk:

Az amerikai és nyugat-európai részvénypiacot továbbra sem tartjuk egyébként messze elkerülendőnek, főként mivel a fejlett piaci befektetők továbbra is alacsony (bár emelkedő) kötvényhozamok mellett kell alternatív hozamlehetőséget találniuk, ami még 2014-ben is a részvénypiacra terelheti a tőkét.

De válogatósnak kell lennünk. Ha valóban csak átmeneti lesz a vihar (amit nem lehet megjósolni persze), akkor érdemes lesz azokat a részvényeket keresni, amelyek

Természetesen az Investor.hu hasábjain minden ilyen ötletünkre időben felhívjuk a figyelmüket.

A technikai kép is további esést vetít előre

Azt se felejtsük el, hogy rövid távon az árfolyamok eséséből is profitálhatunk, az Investor Trader ügyfelei többféle terméket (ETF-eket, certifikátokat) is találhatnak, amelyek segítségével akár az S&P500 index eséséből is profitálhatnak. Márpedig további esésre utaló jelek vannak bőven.

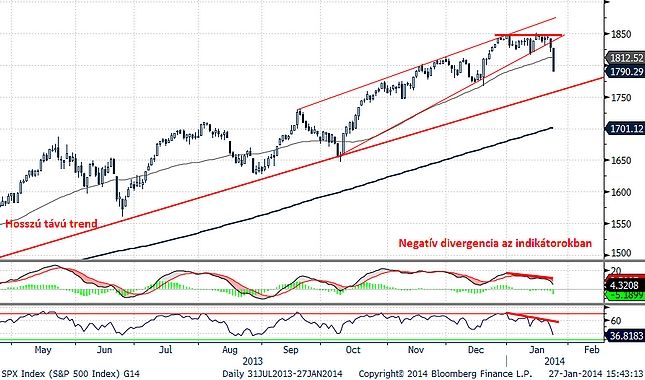

Az S&P500 index technikai képén a pénteki nagy zakóval komoly „károk” keletkeztek. Az index letörte az 50 napos mozgóátlagát és az 1800 pontos kerek szintet is a korábbi csúcs szintjével egyetemben. Az index ráadásul egy emelkedő ék alakzatból tört ki lefelé, ami megnyitotta az utat egy akár vaskosabb lejtmenet előtt is.

Ebben ugyanakkor több kisebb-nagyobb ellenállás is fel-feltartóztathatja az indexet, ezzel együtt nem kizárt, hogy egészen a 200 napos mozgóátlagig, 1700-1720 pontig süllyed az S&P500, ami nagyjából egybe eshet az ék alakzatból számítható „célszinttel” is. Egyetlen igazán lényeges tényező, a hosszabb távú (2012-ben indult) emelkedő trend foghatja meg az esést előbb, 1750-1760 pontnál.

Biztosat persze nem tudhatunk előre. Elképzelhető, hogy a „beijesztés” után mégis északnak veszi az irányt az index. Erre a legfontosabb utalás az lehetne, ha rövid időn belül vissza tudna ugrani az 50 napos mozgóátlaga fölé. Egyelőre ez a kevésbé valószínű forgatókönyv.