Fújják a tőzsdei lufit

Az elmúlt hónapok a nagy tőzsdei menetelésektől voltak hangosak, a Fed eszközvásárlási programjának nagyban köszönhetően óriási száguldásba kezdtek az amerikai részvényindexek, melyek folyamatosan új történelmi csúcsokat döntöttek. A piacnak van azonban egy olyan területe, ahol az átlagosnál is elképesztőbbnek tűnik az az eufória, ami a befektetők körében kialakult.

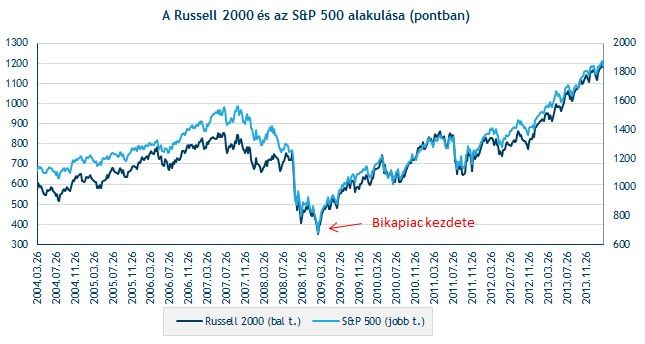

Ez a szegmens a kis-és középvállalkozások piaca, melyen talán csak a 90-es évek internet-lufijához lehet hasonlítani az ott kialakult őrületet. A kis-és középvállalkozásokat tömörítő részvényindex, a Russel 2000 az S&P 500-hoz hasonlóan folyamatosan új történelmi csúcsokat üt, és a bikapiac 2009 márciusának kezdete óta közel 3,5-szeresére nőtt az értéke. A szélesebb körű részvénypiacot lefedő S&P 500 „csupán” 2,7-szerezni tudta értékét ez idő alatt.

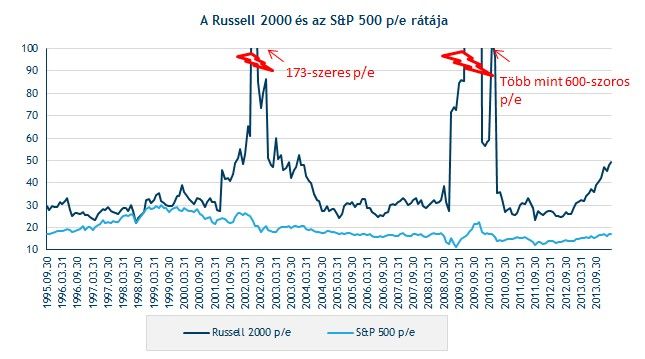

A Russell 2000 hihetetlen száguldása azt mutatja, hogy a befektetők megőrülnek az amerikai kis- és középvállalatok részvényeiért. Ennek eredményeként pedig azok értékeltsége elképesztő ütemben növekszik. A Russell 2000 P/E rátája 49-szeres értéken forog, miközben 2000 márciusában a dotkum lufi tetőzésének idején is csak 39-szeres értéket mutatott.

Ez azt jelenti, hogy ma már átlagosan 49 egységnyit kell fizetnünk a Russell 2000-ben szereplő egyes vállalatok egy egységnyi profitjáért. Csak összehasonlításképp, az S&P 500 (múltbeli eredmények alapján számított) P/E rátája 17,2-szeres értéken mozog, ami nagyjából megfelel a hosszú távú átlagnak.

A Russell 2000 P/E rátájának felfutásáért nagy részben a számlálóban szereplő p, azaz az árfolyam emelkedése a felelős. Az indexben szereplő vállalatok ugyanis közel sem tudták olyan mértékben növelni eredményeiket, mint amekkora növekedést a felhajtás sejtetne közöttük. Az elmúlt negyedévben csupán 6,3 százalékkal tudták növelni profitjukat a Russell 2000 vállalatai egy év alatt, miközben az S&P 500-ban szereplő társaságok átlagosan 8,6 százalékos profitnövekedésről számoltak be.

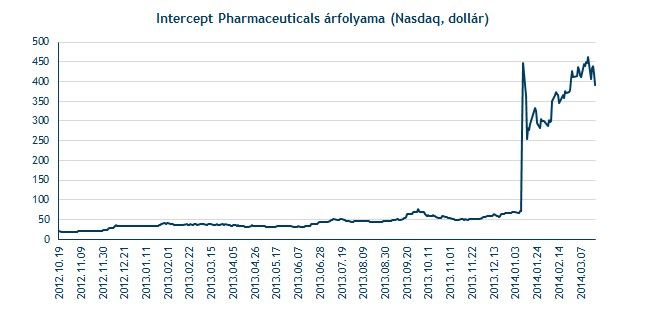

Az árazások elszaladása alapján könnyű lehet (ismét) tőzsdei lufit kiáltani, melyre mi is számtalan alkalommal felhívtuk már a figyelmet. A befektetők kockázatvállalása egyre merészebbnek tűnik, amiből a kifejezetten kockázatosnak tekintett részvények tudnak profitálni. A piaci szereplők hajlandóak olyan cégek részvényeit is megvenni, melyek még egyáltalán nem, vagy régóta nem termeltek nyereséget. Ilyen például a biotech szektorban tevékenykedő Intercept Pharmaceuticals, mely idén nagyon rövid idő alatt megötszörözte az értékét, miközben 2017-nél előbb nem lesz nyereséges az elemzők szerint.

A biotech cégek mellet többek között a technológiai szektor esetében figyelhető meg a mánia (gondoljunk csak például a Twitter IPO-jára). A magyar szálakkal is rendelkező LogMeIn, valamint az Antenahealth például több mint 1000-szeres P/E ráta mellett forog. Ilyen magas értékeltség természetesen nem feltétlenül értelmezhető, leginkább a nagyobb alacsony eredmény (e) miatt.

A nagy tőzsdei mánia és az elszaladó értékeltségek miatt úgy gondoljuk, hogy mindenképpen érdemes különösen nagy odafigyeléssel megválogatni befektetési célpontjainkat. A buborékok után ugyanis törvényszerűen mindig jön egy összeomlás, tehát célszerű résen lenni.