Milliárdokat hagytunk a Zarában

A várakozásoknak megfelelően alakult a Zara, Stradivarius, illetve Pull & Bear üzletek tulajdonosának számító Inditex forgalma a novembertől január végéig tartó negyedéves peridódusban, miután 4,8 milliárd eurót tett ki. A nyereséget tükrüző EPS ugyanakkor minimálisan elmaradt a várakozásoktól, csak 1,13 euró lett az elemzői konszenzusban szereplő 1,16 dollárhoz képest. A részvény 3,4 százalékos pluszban áll ma a madridi tőzsdén. Nézzük meg, hogy miért!

A számokon még lehetne javítani

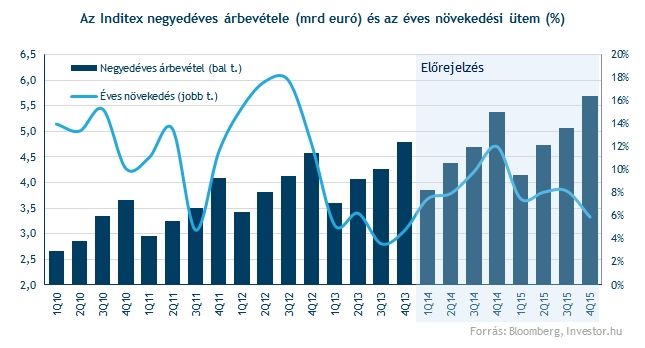

Az Inditex ezzel 4,7 százalékkal tudta növelni értékesítését, így a harmadik negyedévben látott csupán 3,6 százalékos, rekord alacsony forgalomnövekedés után némileg fellélegezhetnek a befektetők. Sőt, a 4,8 milliárd eurós árbevétel összességében azért új történelmi rekordnak számít, soha ennyi pénzért nem vásároltak még a Zara, Bershka, vagy éppen a Massimo Dutti üzleteiben. A teljes összképhez persze hozzátartozik az is, hogy az Inditex folyamatosan növeli üzleteinek számát, melyből január végén már 6 340 darabot számolt, 9 százalékkal többet, mint egy évvel korábban.

Tudtad-e? A teljes Inditex csoporton belül a Zara, Pull&Bear, Massimo Dutti, Bershka, Stradivarius, Oysho, Zara Home, Uterqüe márkák találhatóak meg. Ugyanakkor miközben tavaly 16,7 milliárd euró bevételt ért el a csoport, addig a Zara ebből egyedül 11,3 milliárdot tett ki. A Zara üzletekben pedig több mint kétszer annyi a forgalom, mint a Pull&Bear, Massimo Dutti, Bershka, Stradivarius üzletekben összesen. Igaz, az Inditex csoport összesen 3,4 millió négyzetméternyi üzlettel rendelkezik, amiből csak a Zara több mint 2,15 milliót tesz ki. Ez több, mintha két Margit-szigetet egymás mellé tennénk... |

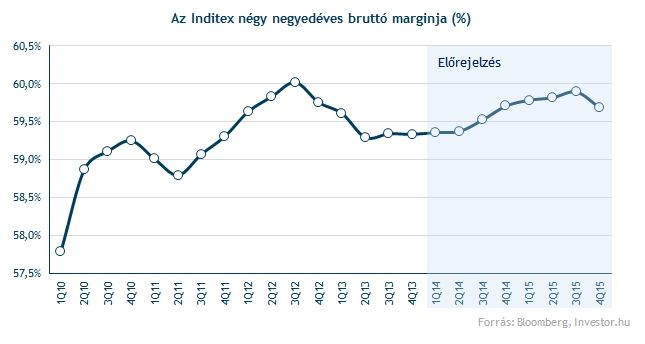

A rekord nagyságú árbevétel mellett a bruttó fedezeti hányad sem alakult rosszul. A gyártáshoz közvetlenül kapcsolódó költségek levonásával kapott bruttó fedezet 58 százalékos lett az előző negyedévben, ami ugyan elmarad a harmadik negyedéves 62 százaléktól, de ilyenkor még nem nyomják lefelé a marginokat a különböző akciók, és leárazások. A négy negyedéves bruttó margin pedig az előző negyedévekben látott zuhanás után látszólag stabilizálódni látszik.

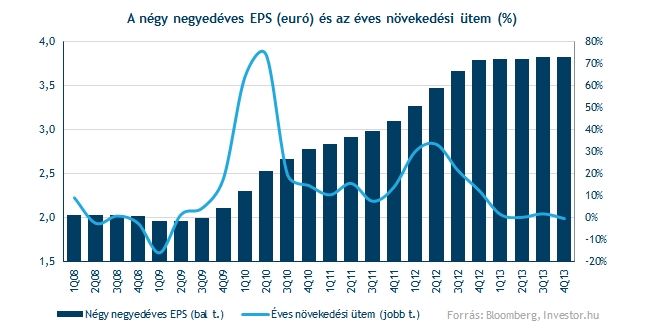

Ezzel együtt kedvezően értékelhető, hogy míg az előző három negyedéves periódusban kétszer is csökkenést mutatott az EBITDA éves növekedési üteme, addig ezúttal sikerült 1,2 százalékos növekedés felmutatni. Ugyanakkor a nettó nyereség meglehetősen gyenge lett, ráadásul a négy negyedéves EPS esetében úgy látszik, az Inditex nem tudja folytatni a 2009 és 2012 között tapasztalt folyamatos emelkedését. A menedzsment ugyanakkor 2,4 eurós osztalékot jelentett be, ami 10 százalékkal nagyobb a tavalyi 2,2 eurónál.

Kedvező jövőkép

Egyértelműen kedvezően számít azonban, hogy a február óta tartó 2014-es üzleti év eddig remekül alakul a menedzsment szerint, és 12 százalékkal bővült az árbevétel az előző évhez képest. Érdemes persze hozzátenni, hogy tavaly meglehetősen visszafogott volt az értékesítés a szokatlanul erős tél miatt, idén pedig az időjárás inkább támogatta a forgalmat, semmint hátráltatta azt.

Az Inditex emellett idén is folytatja majd a terjeszkedést, közel 450-500 új üzletet nyithat a társaság, ami 7-8 százalékos expanziónak felel meg a jelenlegi üzletek számához képest. Mexikóban és Dél-Koreában ősztől, Romániában pedig már áprilistól megkezdődik az online értékesítés. Tekintve, hogy ennek megvalósítása kevesebb munkaerőt igényel, a költségek szempontjából kedvezően értékelhetőek az ebbe az irányba tett erőfeszítések.

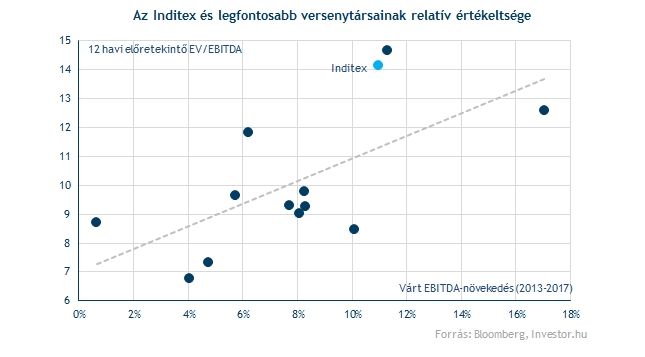

Drágaság

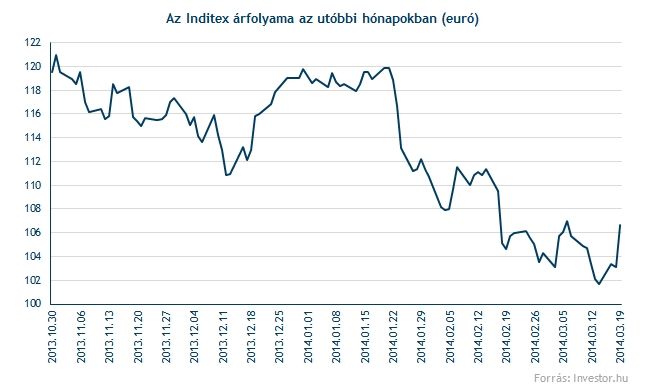

Ezzel együtt ha a relatív elemzés eszköztárát használjuk fel, akkor arra a következtetésre kell jutnunk, hogy a vállalat meglehetősen magas árazással forog. EV/EBITDA rátája 14 felett található (hasonlóan a H&M-hez), ehhez pedig hiába párosul az elemzők által várt viszonylag magas növekedési ütem, így sem tűnik relatív értékeltség alapján vonzó befektetési célpontnak. Ahogyan egyébként a decemberi gyorsjelentés után sem tűnt annak, mint arról részletes elemzésünkből értesülhettek. Aki itt vásárolt részvényt, csak a mínuszokat halmozta.

Összességében azonban mai gyorsjelentés valamivel kedvezőbb a legutóbbi számoknál. Bár túlzott növekedés nem mutatkozott, látszólag megállhat az elmúlt negyedévekben látott negatív tendencia, és az árbevétel növekedési üteme ismét emelkedhet, stabilizálódó bruttó fedezeti hányad mellett. Ráadásul az online értékesítések továbbra is kiemelt szerepet kapnak a stratégiában, ami költségek alacsonyan tartása miatt fontos szempont a befektetőknek. Az értékeltség miatt ugyanakkor egyelőre nem tűnik ideális befektetési célpontnak a társaság, ahhoz szükség lehet még egy-két erős, a várakozásokat visszaigazoló negyedévre.