Zsákoljuk az európai bankpapírokat?

Hosszú távon jó vételnek bizonyulhatnak az európai bankok részvényei - állítja a magyar állam legnagyobb hitelezőjének számító Templeton alapkezelő részvénypiaci stratégája. Nem egész egy hónappal ezelőtt egy másik nagy amerikai pénzintézet, a Morgan Stanley elemzői hangoztatták ezen véleményüket. Míg a Morgan Stanleynél inkább történelmi trendekre és technikai adatokra fektették a hangsúlyt, a Templeton a piaci fundamentumokkal igyekszik alátámasztani ajánlásukat. Az elemzés alapvetően egy négylépcsős folyamattal érvel:

Gyenge növekedés, perek, bírságok...

Az elemzés kiemeli, hogy az eurózóna gazdasági javulásának megakadásával kapcsolatos szkepticizmus erősen hasonlít az USA-ban 2010-11-ben megfigyeltekhez, amikor szintén számos pesszimista vélemény látott napvilágot arról, hogy az amerikai gazdaság ismét recesszióba fog visszacsúszni. A pesszimistáknak akkor nem lett igazuk, és az Egyesült Államok gazdasága mára messze maga mögött tudta hagyni a válságot, és egyre magasabb növekedésre képes.

Az eurózóna gazdaságának megakadásával kapcsolatos félelmek nem alaptalanok. A zóna történetének leghosszabb recessziójából igyekszik talpra állni, melynek során a növekedés még nagyon törékeny, amit súlyosbít a periféria-országok még mindig magas adósságállománya. Nem beszélve az Oroszországgal mostanában kialakult szanckióháborúról, mivel ez az adok-kapok szintén veszélybe sodorhatja a növekedés folytatódását.

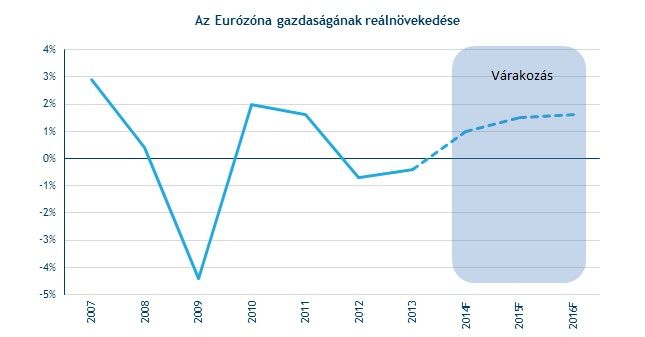

Az eurózóna gazdaságával kapcsolatos pesszimizmus hozzájárult az európai bankrészvények gyenge teljesítményéhez. Azonban ahogy a zóna visszatér a növekedés útjára, ezek a vélemények úgy fognak elhallkulni, és a bankrészvények is drágulni kezdhetnek. A problémák ellenére összességében az eurózóna egyre jobb állapotban van, és idén már 1 százalékos reálnövekedésre lehet képes. 2015-ben pedig másfél százalékos, 2016-ban 1,6 százalékos lehet a gazdasági növekedés a zónában az elemzői várakozások szerint.

A bankrészvényeket a sorozatos jogi herce-hurcák, perek is nyomás alatt tartják. Az európai pénzintézetek ellen számos büntetőjogi intézkedés van folyamatban, vagy éppen zárult le, melyek jelentős jogi költségekkel terhelték meg a bankok eredményeit. Gondoljunk csak a BNP Paribas óriási, 9 milliárd dolláros büntetésére az USA által szankcionált országokban végzett üzleti tevékenységéért, de az olyan ügyek, mint a különböző bankközi kamatlábak manipulálása, a devizapiac befolyásolása miatt is számos európai bank kapott súlyos bírságokat.

A bankok elleni vádak sora azonban itt még nem ért véget. A vádak között szerepelt még a piac elérésének blokkolása a magas árak fenntartása érdekében, könyvelési hibák, a befektetők megtévesztése, az ügyfelek adókerülésének segítése is. A bűnlajstrom soha véget nem érőnek tűnik, jelen hónapokban is folynak tárgyalások és bírságolások az európai bankok ellen világszerte.

A károsultak között voltak befektetők, kormányok és magánvállalatok egyaránt. Az alapkezelő kiadványa szerint nem csoda, hogy a megsértett felek kompenzációt várnak a bankoktól, már csak azért is, mert a fenti csalások óriási mértékben hozzájárultak a pénzintézetek profitjának növeléséhez. Az elemzés elismeri, hogy ezen csatározások még nem értek véget a bankok és a szabályozók között, azonban a nyomott árfolyamba már beépültek ezek a kockázatok a meglátásuk szerint.

A fenti problémák miatt az európai bankrészvények kifejezetten gyengén teljesítettek az utóbbi években. Amíg a szélesebb európai részvénypiac teljesítményét mérő Stoxx Europe 600 index közel 50 százalékot tudott emelkedni az utóbbi tíz évben, addig az európai bankrészvények közel 40 százalékot vesztettek értékükből.

Befejeződhetnek a mérleg-alkalmazkodások

Az egyik legfontosabb pozitív faktor, amit az elemzés kiemel, hogy a bankok hamarosan befejezhetik a mérlegfőösszegük csökkentését. Az európai pénzintézetek így igyekeztek alkalmazkodni a megváltozott gazdasági környezethez. A folyamat magába foglalta a nem-teljesítő hitelek leírását vagy eladását, a hitelezés visszafogását, valamint a betétgyűjtés lassulását a forrás oldalon.

A folyamat során az európai bankok a válságot követően, mintegy 2 600 milliárd mérsékelték mérlegfőösszegüket. Bár ez a bankok jövedelmezőségét rövidtávon igencsak megviselte, a lépés elkerülhetetlen volt a pénzügyi stabilitás megőrzése, vagy inkább helyreállítása szempontjából. A jelenség egy másik hátulütője, hogy az azzal együtt járó hitelezés lassulása a reálgazdaság teljesítményére is rányomja bélyegét.

A Templeton itt is igyekszik párhuzamot vonni a korábbi amerikai eseményekkel. Megfigyelésük szerint az Egyesült Államokban is végbe ment egy ilyen mérleg-alkalmazkodás a hitelválságot követően, és a hitelezés csak a folyamat lecsengése után tudott újra növekedésnek indulni az USA-ban. A szakértők szerint az európai pénzügyi rendszer közel van a folyamat végéhez, ami után Európában is megkezdődhet a hitelezés dinamikus növekedése, amit az EKB hitelezést ösztönző intézkedései is támogatnak.

Segít a monetáris politika

A támogató monteráis politika alatt a rekord alacsony kamatszinteket, az 1 000 milliárd eurós hitelkeretet és a támogató jegybanki kommunikációt értik az elemzők. Az alacsony kamatszintek vonzóbbá tehetik a hitelek felvételét/nyújtását, ezzel segítve a bankok tevékenységét. A gazdaság javulásával párhuzamosan a magánszektor pénzügyi helyzete is erősödhet, melynek (és az alacsonyabb kamatterheknek) köszönhetően olyan adósok is képesek lehetnek folytatni hiteleik törlesztését, akik a magas kamatterhek mellett erre képtelenek lettek volna, így a nem-teljesítő hitelek aránya is csökkenhet. Az újonnan felvett hitelek, illetve a magántőke kiáramlása a betétekből befektetési alternatívák után kutatva plusz keresletet nyújtanak a piacokon.

A jegybanki kommunikáció a pénznyomtatás opcióját sem vette le az asztalról, ezzel biztosítva a piacokat, hogy a jegybank mindent megtesz a pénzügyi stabilitás és a gazdasági fellendülés eléréséért. Ez az EKB elköteleződését mutatja az eurózóna növekedésének beindítása felé, ami az európai bankszektor kilátásait is javítja.

A Templeton külön pozitívumként emeli ki, hogy novembertől az EKB közös ellenőrzése alá vonja az euró-övezeti bankokat, ezzel átláthatóbbá és stabilabbá téve a szabályozói rendszert. Ez erősítheti a bankrendszerbe vetett bizalmat is.

Az európai bankok tőkehelyzete kielégítő a Templeton szerint. A pénzintézetek mérlegében a nagyjából ezer milliárd eurónyi nem-teljesítő hitelállománnyal szemben ezer milliárd dollárnyi saját tőke található. Ezen túl a nem-teljesítő hitelek után jelentős céltartalékot tudtak képezni a bankok. A tőkehelyzet javulása részben az EKB közelgő stressz-tesztjeinek és a bankok mérlegének átvizsgálásának köszönhető, mivel a bankok gőzerővel készülhetnek ezekre a vizsgálatokra, hogy sikeresen megfelelhessenek azoknak.

Ráadásul olcsóak is

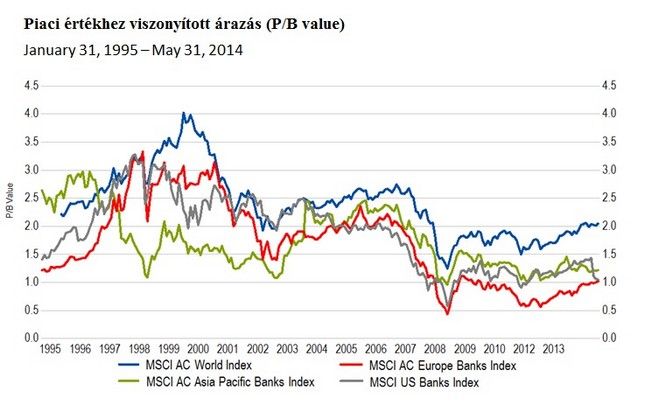

Mindezek függvényében a Templeton alapkezelő jó fundamentumokat lát egy vételi pozícióhoz. A papírok ráadásul alulárazottak, az árfolyamuk a könyv szerinti értékhez képest egyszeres értéken mozog, miközben a globális részvényeknél 2-szeres ez az érték.

Mi az a P/BV mutató?

Az Investor Trader kereskedési rendszereiben számtalan európai bankpapír megtalálható. Aki profitálni szeretne a részvények lehetséges jövőbeni jó teljesítményéből, annak elég számlát nyitnia itt.