Erre figyelj a jelentési szezonban!

4,6 százalékos profitbővülést várnak az elemzők az S&P500 vállalataitól a harmadik negyedévre vonatkozóan – derül ki a FactSet adataiból. Persze, ha az elmúlt negyedévek várakozásaiból indulunk ki (amiket rendre felülteljesítettek a vállalatok), akkor az elemzők most is konzervatívnak bizonyulhatnak.

A bevételek terén szintén növekedésre számítanak éves alapon az elemzők, igaz ennek mértéke elmaradhat a nyereség bővülése mellett. A 3,6 százalékos növekedésből ugyanakkor arra következtethetünk, hogy javulhat a cégek profitabilitása.

Feleződtek a várakozások

A negyedév elejéhez képest sokat romlott az összkép, június végén még 9 százalékos profit boomra számítottak az elemzők, míg jelenleg ennek a felét várják. A mérsékeltebb növekedési ütemben 10-ből 9 szektornak is szerepe van, egyedül az egészségügy esetében váltak optimistábbá a szakértők.

A profitvárakozások terén a pénzügyi, illetve az energiaszektor kilátásai romlottak a legnagyobb mértékben. Amíg a pénzügyi cégektől június végén még 20,6 százalékos profitnövekedést várt a piac, addig most már "csak” 10,5 százalékos bővülést valószínűsítenek. Az energetikai társaságok esetében a növekedési várakozások ezidő alatt 11,9 százalékról 4 százalékra apadtak, ráadásul az iparág képviselőinek harmada kétszámjegyű erózión ment keresztül.

Ne ítéljünk elsőre!

Elsőre csalóka képet fest a pénzügyi szektort érintő profitkilátás romlása, miután ez a hatás javarészt a Bank of America gigantikus méretű banki bírságának tudható be. Enélkül ugyanis 18,8 százalékos profitnövekedést várnak a pénzügyi szférától, ami alapján mindenképp érdemes lehet odafigyelni a banki gyorsjelentésekre.

Habár első ránézésre a távközlési szektor igen jól teljesített, ugyanakkor ez egy egyszeri tételnek tudható be. A Verizon (NYSE) profitját ugyanis nagyban megdobhatja, hogy kivásárolta a Vodafone-t a Verizon Wireless-ből. Ezt leszámítva a szektor profitja 5,2 százalékos csökkenés elé nézhet éves alapon.

Kiből lehet az éltanuló?

Egyedül az egyészségügyi szektor tud javuló profitvárakozást felmutatni a negyedév során, ráadásul az elemzők által várt 10,6 százalékos bővülés az egyik legjobbnak számít. A kedvezőbb kilátásokban a Mallinckrodt (NYSE), Gilead Sciences (Nasdaq), Universal Health Services (NYSE), illetve a Biogen (Nasdaq) játszott kulcsszerepet.

A pénzügy és az egészségügy mellett a nyersanyagiparra is érdemes lehet figyelni, miután mindhárom szektor 10 százalék feletti profitbővülést mutathat fel éves alapon. Igaz, utóbbi esetében mindez szinte egy az egyben a vegyipari cégeknek köszönhető.

És a lemaradók…

Egyedül a ciklikus fogyasztási javakkal foglalkozó társaságok nyeresége mutat csökkenést, tavalyhoz képest 5,7 százalékkal alacsonyabb profitra tehettek szert a harmadik negyedévben a FactSet adatai szerint.

Mit tartogat a jövő?

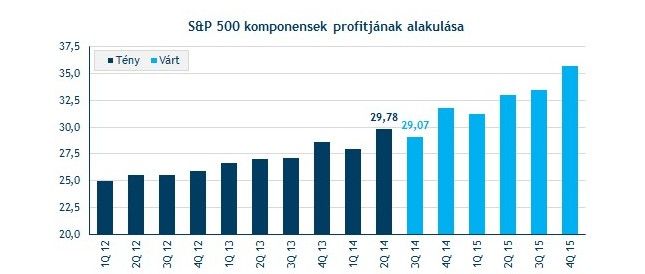

A második negyedévhez képest kevesebb profitra tehetnek szert az S&P500-ban helyet foglaló vállalatok. Az egy részvényre jutó kumulált eredmény 29,07 dollár lehet a várakozások szerint, ami nem csak az előző negyedévi adatot (29,78 dollár), de még a három hónappal korábbi várakozást (30,33 dollár) is alulmúlhatja.

Aggodalomra azonban egyelőre még semmi ok, a várakozások szerint ugyanis a negyedik negyedévben újabb csúcsot dönthet a kumulált egy részvényre jutó profit. Sőt, ezt követően is folytatódhat az EPS-növekedés (1Q15-öt leszámítva).

Már a héten érkeznek az első fecskék

Az amerikai gyorsjelentési szezont "hivatalosan” továbbra is az Alcoa (NYSE) indítja. Az alumíniumipari óriáscég szerdán a tengerentúli piaczárás, azaz 22:00 után nem sokkal teheti közzé harmadik negyedéves számait. Érdemes lesz odafigyelni a cég eredményére, hiszen az elemzők közel 24 százalékkal magasabb profitra számítanak, mint egy éve.

Ténylegesen azonban már egy nappal korábban, azaz már kedd este fény derült a KFC anyavállalatának, a Yum! Brandsnek (NYSE) a negyedéves számaira. Nem túl jó ómen a gyorsjelentési szezonra nézve, hogy a vállalat alulmúlta a várakozásokat, a 87 centes EPS és a 3,35 milliárd dolláros árbevétel elmaradt a 88 centes és 3,46 milliárd dolláros elemzői konszenzustól.

Csütörtökön a világ egyik meghatározó üdítőipari vállalata, a PepsiCo (NYSE) rántja le a leplet teljesítményéről, melytől 3,9 százalékos profitbővülést várnak az elemzők.

Mit mutat az értékeltség?

Több mint 10 százalékos túlárazottságot mutat az S&P500 index előretekintő P/E mutatója az elmúlt tíz év átlagához képest. Ugyanakkor rövidebb távon sem jobb a helyzet, öt, illetve három éves távlatban is 13-14 százalékkal forog az átlag felett az index. Persze, ha a vállalati profitkilátások tovább javulnak, úgy idővel azzal is eltűnhet a piac felülértékeltsége, hogy közben az árfolyamok nem mutatnak trendszerű csökkenést.

A szektorok növekedési kilátásait is figyelembe véve a közműszektor, az egészségügy, valamint az alapvető- és ciklikus fogyasztási javakat gyártó cégek a jelenlegi szinteken már drágának számítanak a többi iparág értékeltségéhez képest. Ezzel szemben a távközlési, energiaipari, illetve pénzügyi részvények olcsóbbnak tűnnek.

Figyeljünk a technikára is!

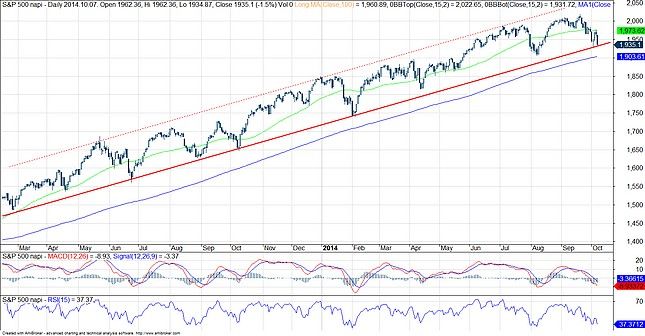

Nem mehetünk el szó nélkül a technikai kép mellett sem.Röviden összefoglalva, jelenleg igen kedvező technikai képpel állunk szemben, hiszen az S&P500-nak az elmúlt napokban sikerült elpattannia az emelkedő trendcsatorna aljáról. Jelenleg az 50 napos mozgóátlag állja az útját, aminek legyűrése esetén akár új csúcsra is emelkedhet az index, megcélozva a 2050 pont közelében lévő csatornatetőt.