Ezért akar a FED mindenképp kamatot emelni

Annak ellenére, hogy Janet Yellent, a jegybank elnökét sokszor a FED galamb beállítottságú (azaz enyhe monetáris politikát támogató) szárnyához sorolják, most ellentmondást nem tűrően tette le a voksát a szeptemberi kamatemelés mellett a múlt heti kongresszusi ülésen.

Az amerikai gazdaságnak úgy van szüksége a kamatemelésre, mint a betegnek a gyógyszerére

– nyilatkozta az elnök asszony.

A központi jegybank nyilatkozatai és lépései arra engednek következtetni, hogy nagyobb mozgásteret próbál magának kiharcolni, ami egy jövőbeni váratlan pénzügyi kihívás esetén jól jöhet. Bár a múlt heti kongresszusi meghallgatáson a jegybankelnök aggodalmát fejezte ki a görög- és a kínai események kapcsán, még sem vélte úgy, hogy az Európában és Ázsiában játszódó események befolyással lennének a kitűzött szeptemberi szigorításra. Az elnök asszony kiemelte, hogy a kamatemelés előfeltételei – az amerikai munkaerőpiac javulása és a 2 százalékos inflációs ráta elérése a közeljövőben – teljesültek.

A jelenlegi kvázi zéró kamat 2008 vége óta van érvényben, a legutolsó kamatemelés pedig 2006-ban volt.

A Marketwatch elemzője mégis úgy véli, hogy

az USA bizonytalan lábakon álló gazdasági növekedése és a munkaerőpiac vegyes képe épp a kamatemelés elhalasztását indokolná.

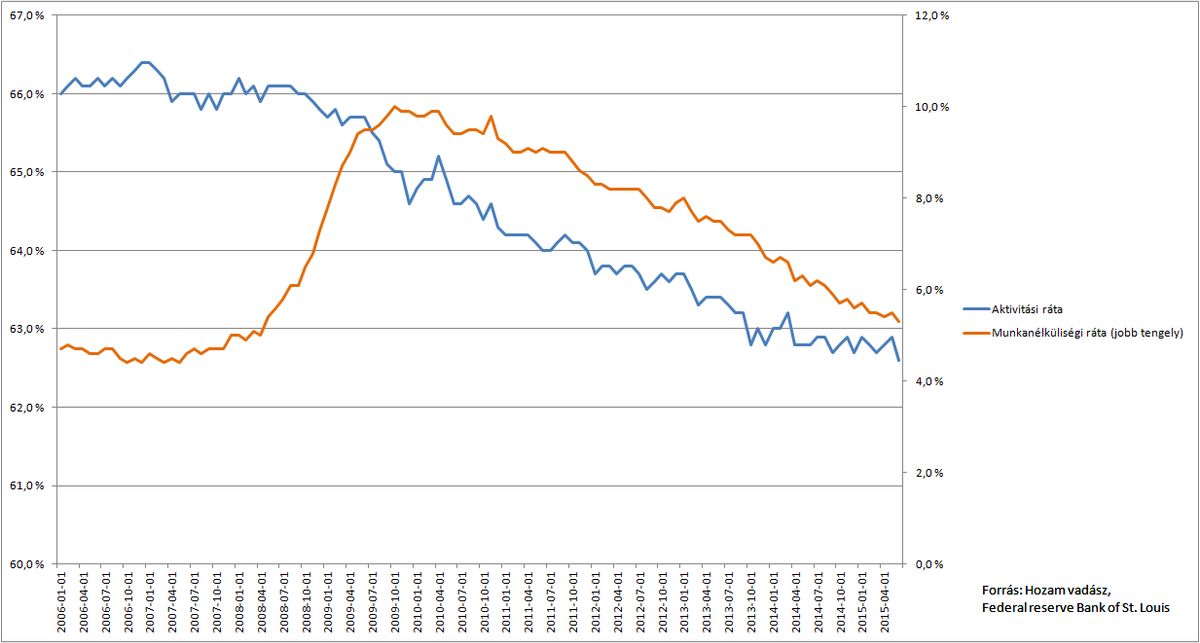

A munkaerő piac alakulása továbbra sem megnyugtató. Míg a munkanélküliségi ráta hét éves mélypontra (5,3 százalék) süllyedt, addig a munkaerőpiaci részvételi arány mindössze 62,6 százalék, ami negyven éve nem látott mélységbe esett, köszönhetően annak, hogy a válság utáni években sokan hagyták el a munkaerőpiacot, és próbáltak az addig félretett pénzből vagy befektetésből megélni.

A szakértő úgy véli, hogy a két százalékos inflációs ráta elérése sem áll biztos lábakon, bár látni az újra megjelenő infláció jeleit. A személyes fogyasztási kiadásokon (PCE) alapuló infláció - amit a FED is leginkább követ - 0,2 százalékos növekedést produkált májusban az egy évvel azelőtti szinthez képest. Ha az élelmiszer- és az energiaárakat nem számítjuk, akkor az előbbi mérőszám már 1,2 százalékos emelkedést mutat. Az amerikai jegybanknál továbbra is tarhatónak gondolják a két százalékos inflációs fokozatos elérését, ha az energia- és importárakban tapasztalt korábbi áresés kiárazódik a mutatókból.

Bár a nyersolaj hordónkénti ára 2014 júniusa és 2015 márciusa között 60 százalékos árzuhanása után stabilizálódott az árfolyam, most mégis úgy tűnik, hogy újra nyomás alá került a piac, köszönhetően annak is, hogy az iráni szankciók feloldása után az ázsiai ország növelni fogja a kitermelést. A fenti folyamatok miatt is újra 50 dollár alá esett a WTI-típusú olaj ára, amire április óta nem volt példa, és könnyen lehet, hogy az árfolyam lemorzsolódása tovább fog folytatódni, mint ahogy arról a szerdai Investor elemzésben is írtunk.

A többi árupiaci termék ára is mélyrepülésben van idén, a Bloomberg Commodity Index is közel 8 százalékkal került lejjebb csak az év eleje óta, több termék ára pedig 2009 végi szinteket idéz. Ez pedig azért lehet probléma, mert

az amerikai gazdaságban oly meghatározó alapanyagok (például réz, acél, gumi) alacsony árai hamarosan a végtermékek eladási árában is meg fognak jelenni, ami tompíthatja a FED döntéshozóinak abbéli bizalmát, hogy az infláció újra emelkedő pályára állt.

Már pedig ha ennyire általános tünet az árupiaci termékek áresése, akkor az annak tudható be, hogy a világpiaci kereslet is gyenge lábakon áll, aminek már komolyabb gazdasági hatásai is lehetnek. Így a FED-nek akár eggyel több oka lehet arra, hogy egyelőre még ne nyúljon a kamatokhoz – zárja elemzését a Marketwatch elemzője.