Ezért bukja el sok cég a jó lehetőségeket

Sok vállalkozó számára kecsegtető lehetőség az olyan támogatott, kedvezményes hitelkonstrukció, mint a növekedési hitel a maga fix 2,5 százalékos maximális kamatszintjével, vagy az 50 százalékos vissza nem térítendő támogatást biztosító EU-s pályázatok, ahol az önerő nagy része hitelből is biztosítható. Papíron is kimutatott profit nélkül azonban a bankok nem hiteleznek...

Jön tehát az égető kérdés:

hitel és vissza nem térítendő támogatás vagy minimalizált adófizetés?

Egy átlagos cégen keresztül bemutatjuk, hogy a különbség ugyanannál a cégnél több tízmillió vagy akár százmillió forint pluszforrás elérését is jelentheti.

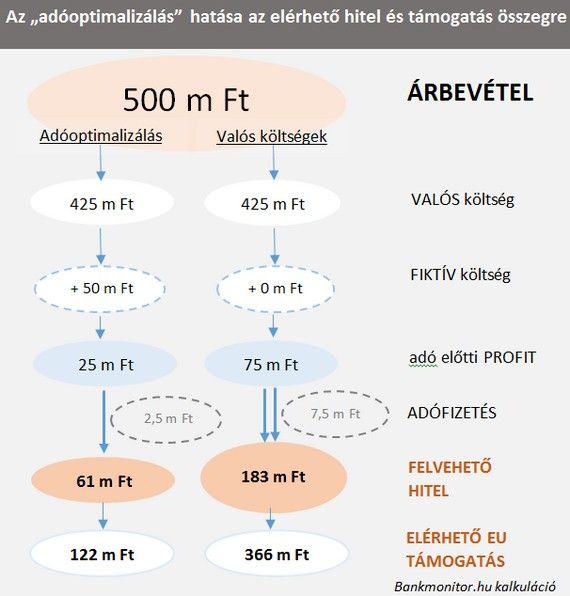

Adott egy vállalkozás, amely éves szinten 500 millió forint bevételt termel.

Tényleges profittermelő képessége 15 százalék, azaz 75 millió forint adó előtti profitot tud elérni tulajdonosa. A cégvezető dilemmázik: miért fizessek annyi adót, amikor a megtermelt nyereségből több is maradhat a zsebemben? „Költségelek" inkább, és kimutatok 5 százalékos profitot (25 millió forintot).

Amennyiben a tulajdonos az „adóoptimalizálást” választja: árbevétele 5 százalékának megfelelő nyereséget, azaz 25 millió forintot vall be nyereségként, az után 2,5 millió forint adót fizet. Ha kimutatja a valós profitot, akkor az éves adó összege 7,5 millió forint lesz. A példában szereplő cég tehát

az adón egy évben 5 millió forintot tud megtakarítani.

Ez azonban nagy áldozatot jelent a hitelképesség terén.

A hitelképesség megítélésénél a bankok konzervatív megközelítésben a megtermelt működési profit felével számolnak, mint tőke és kamattörlesztésre fordítható összeg. Ez a konkrét példa esetén annyit jelent, hogy a bevallott eredmény alapján a vállalkozás 61 millió forint 5 éves beruházási hitelt tudna felvenni, ha a Magyar Nemzeti Bank (MNB) kedvezményes növekedési hitelének 2,5 százalékos fix évi kamatával számolunk.

Ha ugyanez a cég a valós profit alapján adózna, 183 millió forint 5 éves beruházási hitelt vehetne fel. Magyarán az a cég, amely az adó csökkentése érdekében nyereségének csak a töredékét vallja be egyben

lemond 120 millió forint kedvezményesen felvehető hitelről is.

A valós kérdés tehát az, hogy

a 120 millió forint plusz kedvezményes hitel lehetősége megéri-e?

Kitermeli-e a tulajdonos számára a plusz 5 millió forint adóterhet? Azt gondoljuk, hogy egy jó cégvezető számára ez nem jelenthet különösen nagy kihívást.

A hitellehetőségek bővülésével azonban nem ér véget a tisztességes adózás pozitív hatása. Pár hónappal ezelőtt megkezdődött az új uniós ciklus pályázatainak kiírása, mely folyamatosan több tízmilliárd forintnyi vissza nem térítendő forrást tesz elérhetővé.

Az EU-s támogatásokhoz azonban önerő is kell, amely részben hitelből is biztosítható. Így azon cégek számára, amelyek - nyereségük nagyobb részét bevallva - több hitelt képesek felvenni, adott a lehetőség arra is, hogy

magasabb összegű uniós támogatáshoz jussanak.

Az uniós pályázatoknál a saját forrásból biztosított önerő mértéke a teljes projekt 25 százalékban elvárt, azaz az 50 százalékos vissza nem térítendő támogatás mellett a beruházás 25 százaléka akár kedvezményes banki hitelből is finanszírozható.

A fenti példa továbbvezetésével: amennyiben a vállalkozás a teljes elérhető hitelösszeget valamely támogatható projekt finanszírozására használta fel önerőként, akkor

244 millió forinttal magasabb EU-s forrásra tehet szert

(122 millió forint helyett 366 millió forint). Mindez természetesen csak akkor valósítható meg, ha a vállalkozónak a pályázatra alkalmas projekt és a magas hitelösszeg mellett annyi saját forrás is rendelkezésére áll, amely eléri a teljes beruházási költség 25 százalékát.

Az alábbi kalkulátor segítségével számszerűsíthető, hogy egy vállalkozás jelenleg milyen hitelösszeget érhet el:

Kétségtelen tény, hogy az adófizetés fájdalma azonnal érződik a banki utalás elindításakor, míg a tiszta adózási megközelítés révén igényelhető többlethitel, az elérhető vissza nem térítendő támogatás, majd az abból eredő magasabb profit hatása csak hosszabb távon. A vállalkozás azonban már csak ilyen...

Ezt vizsgálja a bank

A példában sok mindent leegyszerűsítettünk, a hitelképesség, a megítélhető hitel nagyságánál a bank vizsgálni fogja többek között:A bankok hitelezési hajlandósága Magyarországon jelentős mértékben nőtt 2014 eleje óta.

Érdemes végiggondolni minden cégtulajdonosnak a saját stratégiáját adó és hitelképesség vonalon...