Vállalkozói hitel 1 százalék alatti kamattal, van ilyen?

Az MNB kimutatásai szerint

az átlagos vállalkozói hitel kamata 4,6 százalék

(ez egy 1,37 százalékos budapesti bankközi kamatból, azaz a BUBOR-ból és 3,22 százalékos kamatfelárból tevődik össze). Ezzel összehasonlítva már a növekedési hitel 2,5 százalékos értéke is lényeges kedvezményt takar. Van ennél is kedvezőbb?

A cégtulajdonos autózás közben szinte padlóféket nyom, amikor meglátja a Széchenyi Beruházási Hitelt 0,85 százalékos kamattal hirdető plakátot. Tényleg ennyi? Csak ennyi? Milyen feltételekkel működik? A Bankmonitor elemzői feltárták a Széchenyi Hitel és a Növekedési Hitel közötti eltéréseket.

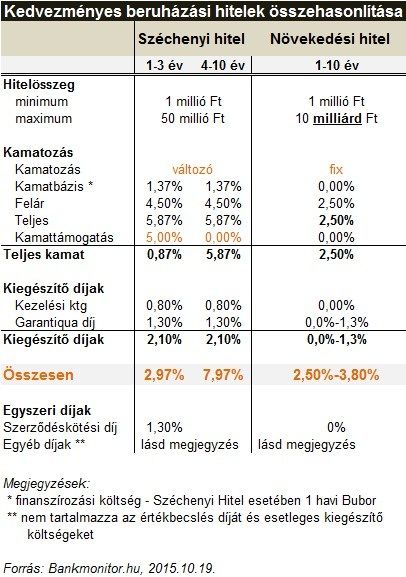

Igen: a Széchenyi Beruházási Hitel kamatozása valóban 0,85 százalék. A hitelhez kapcsolódó terhelés azonban nem ennyi. Az összes költséget figyelembe véve

a vállalkozó 2,97 százalékos kifizetési kötelezettséget vállal fel a hitel első három évében

(amely egyaránt tartalmazza a kamat jellegű vagy kamattal azonos módon terhelt költségeket). Az 1 millió forinttól 50 millió forintig terjedő összegben felvehető Széchenyi Beruházási Hitel futamideje 1 és 10 év között változhat. A hitel a futamidő első három évében 5 százalékos kamattámogatást kap, így

a negyedik évtől jelentősen nő a vállalkozó kamatterhelése:

a korábban említett 2,97 százalékos terhelés 7,97 százalékra emelkedik.

A két hitelkonstrukció összehasonlítását az alábbi táblázat részletesen bemutatja. A legfőbb eltérések a hitelösszeg nagysága (10 milliárd forint maximum a Növekedésinél, szemben a Széchenyi 50 millió forint felső határával) és a kamatozás módja (a Növekedési Hitelnél fix, a Széchenyi Hitelnél változó) adja.

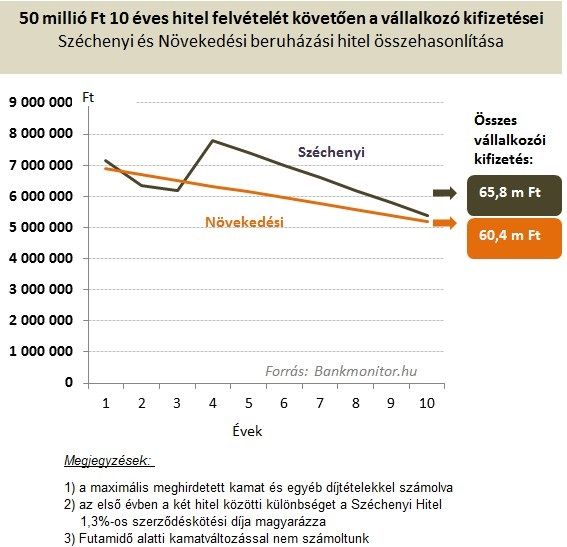

A legtöbb vállalkozót az érdekeli, hogy melyik hitelnél konkrétan mennyit és hogyan kell törlesztenie. A Bankmonitor egy 50 millió forintos 10 évre felvett hitel példáján keresztül mutatja be az eltérést. Mindkét hitelnél az alkalmazott díjtételekből a maximális értékeket tartalmazza az összehasonlítás.

Az összesített hitelterhek alapján

a Széchenyi Beruházási Hitelnek a 2. és 3. évben van előnye a Növekedési Hitelhez viszonyítva

(az első évben az 1,3 százalékos szerződéskötési díj miatt drágább, a 4. évtől pedig az 5 százalékos kamattámogatás megszűnése miatt magasabb a teher). Az 50 millió forint felvett hitel egészére vonatkoztatva a teljes visszafizetést illetően 5,4 millió forinttal kedvezőbb a Növekedési Hitel.

Fentiek mellett érdemes kiemelni, hogy a Széchenyi Hitel változó kamatozású. Ugyan a következő másfél évben a jelenlegi szakértői becslések szerint jelentős kamatemelés nem várható, de 10 éves futamidőn a jelenlegi extrém alacsony kamatszint fennmaradásával számolni nem érdemes.

Kamatemelkedés esetén a Növekedési Hitel előnye fokozódik majd

(a táblázatban bemutatott számítások konstans kamatot tartalmaznak).

Hitelfelvétel esetén a hitel típusától függetlenül az egyik legkritikusabb kérdés, hogy az adott vállalkozás milyen mértékben hitelképes. Amennyiben arra kíváncsi, hogy saját cége becsülhetően mennyi hitelt vehet fel, használja az alábbi kalkulátort:

Szó sincs arról, hogy a Széchenyi Hitel rossz hitelkonstrukció lenne.

Nagyon sok esetben valós alternatívát jelent a vállalkozóknak,

amikor a Növekedési Hitelt nem tudják elérni gyengébb hitelminősítés miatt. A hitel a futamidő első három évében nagyon kedvező kamatozást biztosít. Akik számára nem elérhető a Növekedési Hitel, és a bankok piaci hiteleivel finanszíroznák cégüket, akár 5 éves időtávon is – átlagkamat szempontjából - kedvezőbb megoldás lehet a Széchenyi Hitel.

A Növekedési Hitel kivezetése 2016-ban fokozatosan megkezdődik. A Növekedési Hitel megszűnésével 5 éves időtávig egészen biztosan kiemelkedően kedvező lehetőséget ad majd a Széchenyi Beruházási Hitel a vállalkozóknak.