Megháromszorozható az ingatlanvagyon a csokkal

Azon 3 gyerekes családok (vagy 3 gyereket vállalók), melyek nem vásárolnak új lakóingatlant, az „asztalon hagynak” 10 millió forint vissza nem fizetendő családi otthonteremtési kedvezményt (csok) és 10 millió forint kedvezményes hitelt. Ez utóbbinak a teljes pénzügyi előnye a normál banki lakáshitelekkel szemben 6,8 millió forint, ennyivel kisebb ugyanis a teljes visszafizetés. Összességében tehát

16,8 millió forint a tét,

illetve – ahogy a későbbiekben kiderül – még több.

A csok szabályozása értelmében nem szükséges eladni a család meglévő ingatlanát, ha újat vásárolunk. Adott tehát a lehetőség, hogy a jelenlegi lakását megőrzi a család (azt kiadja), és kihasználva az állami támogatásokat vásárol egy új ingatlant. A hitel törlesztését pedig fedezi a régi lakás bérleti díjából.

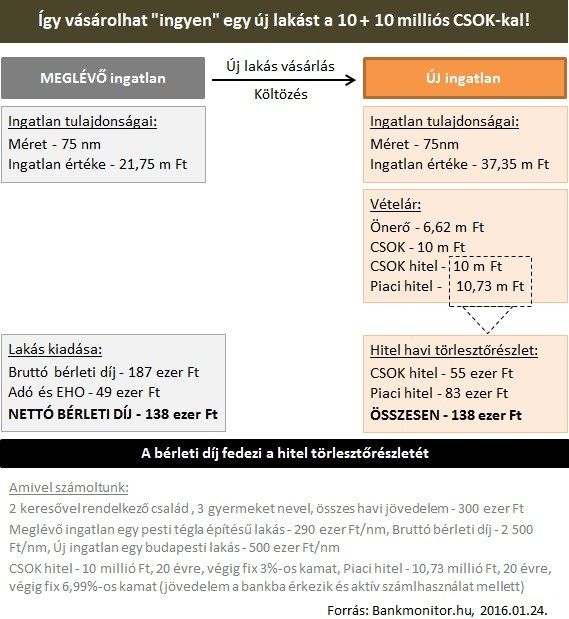

Vegyünk egy átlagos pénzügyi háttérrel rendelkező családot (későbbiekben az eltérő pénzügyi helyzetben élőkre is kitérünk). A család jelenleg egy 75 négyzetméteres pesti téglalakásban él. Ennek piaci értéke a Duna House statisztikáiból kiindulva 21,75 millió forint. Ez a lakás a budapesti átlagos bérleti díjakkal számolva 187 ezer forintért adható ki, mely adózás után 138 ezer forint havi bevételt jelent.

A 138 ezer forint havi nettó bérleti díjbevételből a család 55 ezer forintot fog a kedvezményes (3 százalékos kamat), 10 millió forintos hitelre fordítani havonta, amennyiben 20 évre veszi fel. Marad a családnak további 83 ezer forintja, amelyet hiteltörlesztésre fordíthat. Ezen összegből egy 10,7 millió forintos 20 éves futamidejű, végig fix törlesztésű lakáshitel vehető fel (6,99%-os kamat).

Ma egy átlagos magyar felnőttnek 3,31 millió forint pénzügyi megtakarítása van. A család két felnőtt tagjával számolva ez összesen 6,62 millió forint meglévő megtakarítást jelent. Ha mindezt összeadjuk: megtakarítást, csokot, kedvezményes hitelt és piaci hitelt, akkor azt kapjuk, hogy a család 37,35 millió forintért vásárolhat egy új építésű lakást. Figyelembe véve a jelenlegi piaci árakat, ez vélhetően ugyancsak egy 75 négyzetméteres lakás lesz, azaz a műszaki színvonal (és a belső elrendezése) lesz jobb, a mérete nem lesz nagyobb a meglévőnél.

Fentiekkel tehát eljuthatunk oda, hogy a család immár 2 ingatlannal rendelkezik, és a hitelterheket fedezi a régi lakás bérbeadásából származó havi bevétel.

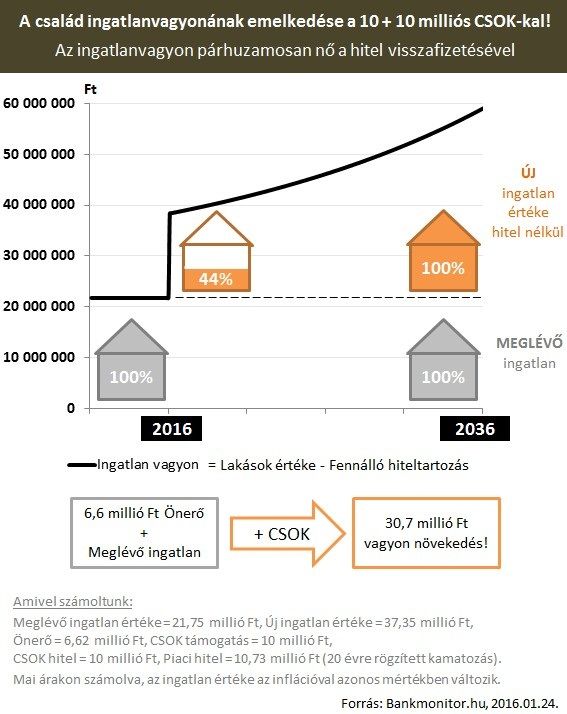

A példában szereplő család az új ingatlan 44 százalékának értékét tudhatja magáénak, ha a 20,7 millió forintos hiteltartozást levonjuk a 37 millió forintos vételárból. A lakást terhelő hitel (amelyet a bérleti díjból fizetnek vissza) 20 év alatt fokozatosan nullára csökken.

A 20. év végén a család ingatlanvagyona 59 millió forint lesz. Az induló érték a csok megjelenése előtt 21,7 millió forint volt...

A nagyjából 40 millió forintos növekmény igencsak látványos.

És ezen értéknövekedésből mindössze 6,6 millió forintot képvisel a család saját korábbi megtakarításának ingatlanba fektetése. A fennmaradó 33 millió forint a nettó nyereség!

1. Kamatkockázat

Nincs, illetve kiküszöbölhető: az állami kamattámogatású hitel a futamidő teljes egészében (de maximum 25 évig) fix 3 százalékos kamattal fut, a piaci hitelt pedig úgy érdemes kiválasztani, hogy az is a teljes futamidőre rögzített legyen. Azonban, ha nem végig rögzített kamatozású hitelt választ a hitelfelvevő, később komoly meglepetések érhetik!

2. Lakáskiadás

Szinte garantált, hogy lesz olyan időszak, amikor két bérlő között akár hónapokig is üresen áll az ingatlan, vagy csak szimplán nem fizet a bérlő. 20 évről beszélünk, így nem feltételezhetjük, hogy a jelenlegi kedvező ingatlanpiaci helyzet, ahol nagyon könnyen kiadhatók a lakások, végig változatlan lesz.

3. Munkahely elvesztése

20 év hosszú idő, így elképzelhető, hogy az egyik kereső fél a családban elveszíti munkahelyét, és hosszabb-rövidebb ideig kisebb jövedelemből kell gazdálkodnia a családnak. Tekintettel arra, hogy a hitelt a bérleti díjból fizeti a család, ez a kockázat csak akkor érdemi, ha a munkahely elvesztése egybeesik egy olyan időszakkal, amikor üresen áll a kiadandó lakás.

Fentiekkel együtt is kijelenthető, hogy a kockázat összességében átlag alatti a fenti megközelítésben, hiszen a régi lakást a család bármikor értékesítheti és az ebből származó bevételt a hitel törlesztésére fordíthatja. Fontos figyelni arra, hogy a család kisebb hitelt vegyen fel, mint amennyit a meglévő ingatlana ér.

Az aktuális lakáshitel-lehetőségek gyorsan áttekinthetők az alábbi kalkulátorral:

Ha egy családnak nincs 6,6 millió forint megtakarítása, akkor Budapesten nehezen fog kijönni a fenti matematika. Nagy valószínűséggel magasabb lesz a hiteltörlesztése, mint a bérbeadásból származó jövedelem. Ilyen esetben érdemes vagy a meglévő ingatlan eladásában gondolkozni (az értéknövekmény egy része így is realizálható), vagy alacsonyabb árakkal rendelkező településen új építésű ingatlant választani, esetleg építkezni.

A csok állami támogatás. A kedvezményes hitel kedvezményes kamatszintje is. Ebből egyenesen következik a kérdés, hogy „igazságos-e” egy olyan családnak kihasználni a csokban rejlő anyagi előnyöket, amely nem küzd lakhatási problémákkal, hiszen ezáltal az adófizető közösség pénzét használja saját céljaira. Ezen kérdésre ez az írás nem kíván választ adni. A kormány szerint a „csok nem szociális intézkedés”. Bár ez még mindig nem ad választ a kérdésre.