Meglepőt lépnek az emberek az emelkedő lakásárak miatt

Annak ellenére, hogy a teljes lakáshitel-állomány még tavaly is csökkent, érezhető élénkülésen ment keresztül a lakáshitelek piaca. Ez már csak abból is látszik, hogy

tavaly 85 ezer darab hitelt folyósítottak, ami évek óta a legmagasabbnak számít.

Ezenkívül összegszerűen is drámai a javulás, hiszen a 2013-as mélyponthoz képest csaknem a háromszorosára nőtt a folyósított lakáshitelek teljes összege.

Több tényezőnek köszönhető, hogy a lakosság körében hosszú évek után visszatért a hitelfelvételi kedv. Egyrészről például azok számára, akik pár éve elhalasztották a hitelfelvételt 7-8 százalékos kamat mellett,

most megéri lecsapni a rekordalacsony kamatokkal kínált ajánlatokra, hiszen ma 2,4 százalékkal is lehet már hitelhez jutni.

Vagyis egy 20 éves futamidejű 10 millió forintos hitelhez már 52 ezres havi törlesztővel is hozzájuthatunk, míg 3 éve még 81 ezret kellett fizetni havonta (a teljes visszafizetés is 12 millió forintra csökkent a 19 millióról).

Ezzel egyidejűleg a lakosság pénzügyi helyzete is pozitív irányba változott az elmúlt években, ami a reálbérek és a lakossági vagyon növekedésében nyomon is követhető. Ugyanakkor üröm az örömben, hogy a lakásárak is olyan mértékben elszálltak, hogy már nem is maradt más kiút, mint a nagyobb összegű hitel felvétele.

Persze az otthonteremtési támogatásnak (csok) és az egyéb állami intézkedéseknek is nagy szerepe volt a piac feltámadásában. Ezeknek köszönhetően az új építésű lakások piaca olyan mértékben megindult, hogy

ma a fővárosban már 500 ezer forintos négyzetméter ár alatt nem is lehet új lakást kapni,

ami sokak számára nehezíti meg a lakásvásárlást.

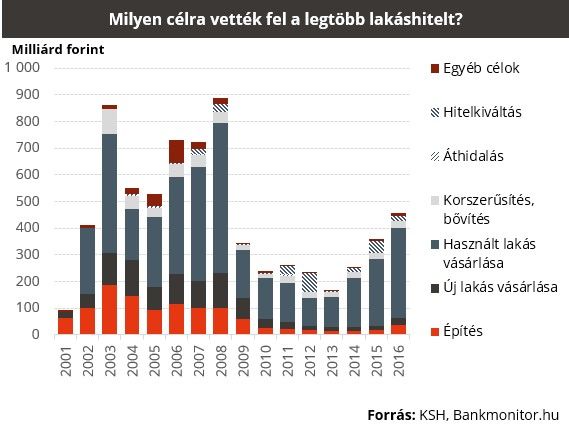

Ha a hitelcél alapján vizsgálódunk, azt látjuk, hogy az elmúlt években a használtlakás-vásárlás volt túlsúlyban, de a támogatásoknak köszönhetően megnőtt a lakásépítésre és új lakás vásárlásra felvett hitelek aránya is.

Az is látszik, hogy hiába jóval alacsonyabbak a kamatok, sokan még mindig a régi hitelükhöz ragaszkodnak, amire a hitelkiváltások alacsony számából lehet következtetni. Pedig most különösen megéri a hitelek kiváltásán gondolkodni, hiszen lehet, hogy a pár éve felvett lakáshitel után több ezer forinttal kevesebbet fizethetnénk havonta.

Megéri ellenőrizni a következő lakáshitel kalkulátorral, hogy melyik az ön számára a legkedvezőbb lakáshitel!

Emellett a lakosság egyre nagyobb összegben is veszi fel a lakáshiteleket, aminek a folyamatosan növekvő ingatlanárakhoz van köze. A hiteligény természetesen az új lakások vásárlása esetében volt a legmagasabb tavaly, erre átlagosan 6,8 millió forintot vettek fel, míg a használt lakásoknál 6,1 millió volt az átlagos hitelösszeg. Bár azt meg kell jegyezni, hogy a mostani ingatlanárak mellett még ez is rendkívül alacsonynak bizonyul, ma már mind az új, mind a használt ingatlanoknál 10 millió fölött lehet az átlagos összeg.

Ugyanakkor

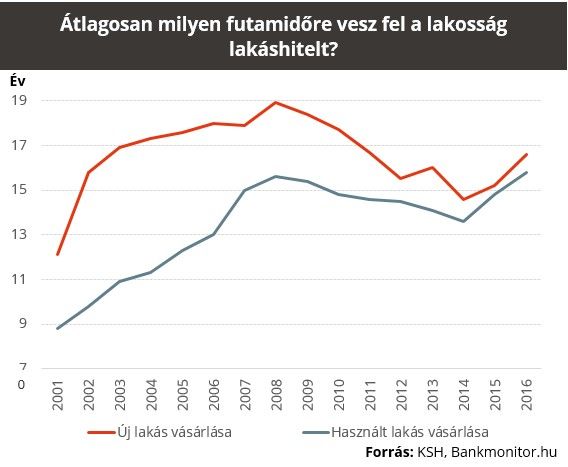

az elszálló ingatlanárak hatása még abban is észrevehető, hogy egyre magasabb futamidővel vesz fel hitelt a lakosság.

A használt lakásoknál még 2015-ben 15 év volt az átlagos futamidő, ami tavaly már közel 16 évre nőtt meg. Mivel a magasabb ingatlanárak miatt nagyobb hitelösszeget kell felvenni, úgy tudnak csak spórolni a havi kiadásokon az igénylők, ha a futamidőt meghosszabbítják. Például ha 3%-os kamattal veszünk fel egy 6 millió forintos hitelt, akkor 15 éves futamidővel 69 ezer forint lesz a törlesztőnk, de ha 20 évre vesszük fel, akkor 55 ezer forint.

Azonban nem lehet a végtelenségig növelni a futamidőt sem, mert ez azt eredményezi, hogy összességében jóval többet kell visszafizetnünk a hitel után.

Ráadásul a hosszú futamidő és a rövid kamatperiódus sem szerencsés párosítás,

mivel egy kamatemelkedés esetében a teljes visszafizetés is jelentősen megugrik.

A lakáshitel-felvétel során csak akkor tudunk jó döntést hozni, ha a lehetőségeinkhez mérten a lehető legtöbb információt összegyűjtjük. Ma már komolyabb utánajárás nélkül, a Bankmonitornál is elérhető lakáshitel-kalkulátorok segítségével ellenőrizni lehet a legjobb lehetőségeket.

Nyilvánvaló, hogy ma nem az hozza a legjobb döntést, aki csak a szerint választ, hogy melyik hitelnél a legalacsonyabb az induló törlesztő.

Soha nem volt még ilyen fontos a biztonság, hiszen a mostani alacsony szintekről már a közeljövőben is elkezdhet emelkedni a kamat.

Éppen ezért érdemes a hosszú kamatperiódusú hitelek felé mozdulni, ahol a hitelkamat és a törlesztő évekre rögzített. Ma már az ilyen hitelek is igen kedvezőek: a legjobb 5-10 éves kamatperiódusú hitel rendre 4,6%, illetve 5,86%-os THM-mel már elérhető.

A magas ingatlanárak mellett sok család számára nem marad más, mint hogy a csok nyújtotta feltételek kihasználásával, illetve nagyobb hitel igénylésével próbáljanak meg új lakáshoz jutni. Az egyébként is gyermekvállalást tervező házaspároknál például a 3 gyermek vállalása 10 millió forintos vissza nem térítendő támogatást is jelenthet, amihez még ugyanennyi összegben kedvezményes hitel is felvehető.

Érdemes kihasználni a lakástakarék nyújtotta lehetőséget is, hiszen ott az állam a befizetéseket 30 százalékos támogatással toldja meg (20 ezer forintos befizetésnél max. 72 ezer forinttal). Ez nagy segítség a lakásvásárlásnál, de az is elképzelhető, hogy a megtakarított összeggel a jelenlegi lakásunkat bővítsük, korszerűsítsük, amivel az értékét növeljük. Ezzel akkor is nyerünk, ha a jelenlegi árak mellett nem engedhetjük meg magunknak a lakásvásárlást.