Ezek ma az MNB kedvenc lakáshitelei

A hétfőtől megváltozott szabályozás értelmében a magánszemélyek több lakáshitelt vehetnek fel, ha legalább tíz évig rögzített kamatozású (más megfogalmazásban tíz éves kamatperiódusú) hitelt választanak. Az új szabályok szerint ugyanis ezen biztonságos hiteleknél a törlesztőrészlet a hitelfelvevő jövedelmének 50 százalékig terjedhet, míg a változó kamatozású hiteleknél csupán 25 százalékig.

Azzal praktikusan közel dupla mértékű lakáshitel vehető fel a biztonságosabb lakáshitelekből. (Azért nem pont kétszeres a különbség, mert a biztonságos hitelek némileg magasabb kamatszinttel rendelkeznek, így ugyanazon hitelösszegre valamivel magasabb a törlesztőrészletük, mint a változó kamatozású hiteleknek.)

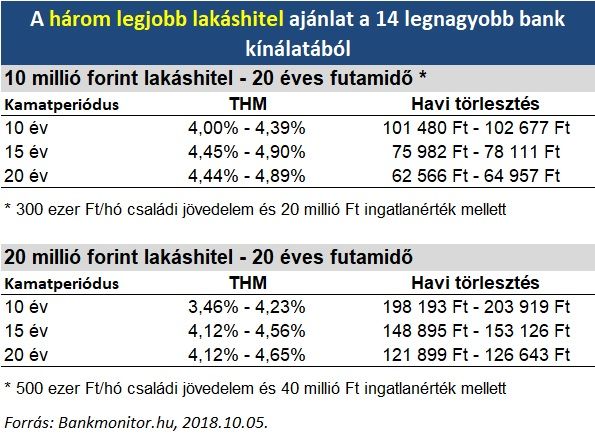

A Bankmonitor.hu a szabályozási változások után készített egy friss piaci körképet, melynek eredményét az alábbi táblázat tartalmazza.

A banki kínálatok áttekintéséből látható, hogy mind a hitelösszeg abszolút értéke, mind a hiteligénylő jövedelme pozitívan hathat a hitel árára. 10 éves fix kamatozású (kamatperiódusú) lakáshitel már elérhető 3,46 százalékos THM-től, igaz, hogy ehhez 500 ezer forintos havi jövedelemre és 20 millió forintos hitelösszegre van szükség. A legjobb ajánlatok közül a legmagasabb THM-mel (4,89 százalék) a tíz millió forintos, 20 éves kamatperiódusú hitel szerepel, melyet 300 ezer forint havi jövedelemmel vesz fel a hiteligénylő. Tekintettel arra, hogy minden hiteligénylő helyzete eltérő, az objektív tájékozódáshoz érdemes a bankok kínálatát átfogóan és összehasonlítóan bemutató lakáshitel kalkulátort használni.

A lakáshitel felvétel előtt állóknak fontos információ, hogy

az egyes bankok kínálatában jelentős különbségek mutatkoznak.

Egy tíz millió forintos, 20 évre felvett lakáshitel teljes visszafizetésében akár 500 ezer forinttól egymillió forintig terjedő különbség is lehet egy jól kiválasztott hitel és egy átlagosan, vagy rosszul árazott hitel között.

Nagy valószínűséggel más-más bank fogja a legjobb ajánlatot adni tíz éves és húsz éves kamatrögzítés esetén. Ugyanúgy igaz a mai banki gyakorlatra, hogy az eltérő (elsősorban vállalkozói jövedelmeket, mint pl. KATA-s jövedelem, osztalékból származó jövedelem...stb) a bankok eltérően kezelik, így az ajánlatok is nagymértékben szóródni fognak.

A lakáshitel futamidejének megnyújtása pl. 20 év helyett 30 éves futamidő választása relatív jó ötletnek tűnhet abból a szempontból, hogy látványosan csökkenti a havi törlesztő részletet, de jelentős negatív eleme a lényegesen megemelkedő teljes visszafizetés.

Gyakori hiba a lakáshitel felvételénél, hogy előbb szeret bele valaki egy lakásba, mint hogy a hitelfelvételről megfelelő információkkal rendelkezne. Ebből adódik, hogy relatív

kevés a hitelfelvételre rendelkezésre álló idő,

melyből egyenes adódik a nem átgondolt és vélhetően nem optimális hitelfelvétel. A gondos hitelkiválasztáshoz érdemes három hónapot szánni a hitelfelvételre.