Nőtt a magyar háztartások vagyona

2019. első negyedévének végére 54 939 milliárd forintra nőtt a háztartások pénzügyi vagyona Magyarországon, ami 1 094 milliárd forintos növekedést jelent az előző negyedévhez képest, éves alapon pedig 4 751 milliárd forint gyarapodást. A háztartások kötelezettségeinek szintje 9 040 milliárd forint volt 15 milliárd forintos csökkenéssel a negyedév alatt, míg az éves változás 422 milliárd forint emelkedés.

Így a kettő eredményeként a nettó pénzügyi vagyon 1 109 milliárdos negyedéves növekedéssel 45 900 milliárd forintra nőtt a TakarékBank elemzése szerint.

Ebben a vagyonnövekedésben tranzakciós alapon jelentős szerepet játszott, hogy

hosszú idő után először csökkent a készpénzállomány a lakosságnál,

22 milliárd forinttal, ezen felül viszont 80 milliárd forinttal nőtt a látra szóló betétek állománya és 25 milliárddal csökkent a lekötött betéteké. Kiugró összegben, 270 milliárd forintért vásárolt hosszú lejáratú, míg 10 milliárdért eladott rövid lejáratú - elsősorban állam - kötvényeket a lakosság a negyedév alatt. Ismét aktívan vásároltuk a tőzsdei részvényeket, 20 milliárd forinttal nőtt az állomány, míg a befektetési jegyek negyedéves nettó tranzakciója mínusz 39 milliárd forint volt, biztosításokba pedig 38 milliárd forintnyi állományt tettünk be.

Ezen felül az átértékelődések is jelentősen befolyásolták a háztartások vagyonát.

A tőzsdei részvényeknél a jelentős első negyedéves globális visszapattanáson 71 milliárd forintos volt a háztartások nyeresége, a befektetési jegyek szintén kirobbanó, 105 milliárdnyi nyereséget hoztak, a háztartások biztosításainak átértékelődése pedig 114 milliárdos pluszt mutatott.

Jelentősen nőtt a zártkörű cégekben lévő háztartási vagyon értéke is, 396 milliárd forintos volt a pozitív átértékelődés,

a valutákon és devizabetéteken pedig 5 milliárd forint volt az összesített nyereség. A hitelkötelezettségek teljes állománya tranzakciós alapon 67 milliárd forintos pluszt mutatott, ezen belül a rövid lejáratú hitelek állománya 7 milliárddal csökkent, míg a hosszú lejáratú, elsősorban ingatlan- és hosszabb lejáratú személyi hitelek állománya dinamikusan, 74 milliárddal nőtt.

A háztartások vagyonszerkezetének változásában az eddigi negyedévekhez képest bizakodásra okot adó változások látszanak, így az idei első negyedévben megállt a készpénz növekedése és több hozamtermelő eszközosztályban is nőtt az állomány, amelyek érdemi hozamot is termeltek. Az alacsony kamatszint következtében folytatódik az átsúlyozódás a kockázatosabb eszközosztályok felé a magasabb hozamok reményében,

amit jelentős részben a magyar állampapírok jelentenek és a második félévtől bevezetni tervezett új kiemelkedő hozamú 5 éves kötvény, illetve a lakossági papírok adómentessége miatt ennek a gyorsulására

számít a következő negyedévekben a TakarékBank.

20 negyedév trendjéből azonban továbbra is egyértelműen látszik a rendkívül magas nemzetgazdasági költséggel járó készpénz előretörése és remélhetően nem csak átmeneti ennek a most látott megtorpanása. A szint csökkenéséhez szabályozói beavatkozásra is szükség van,

mint például a bankkártya elfogadás kötelezővé tétele minden vállalkozás számára, valamint az ingyenes készpénzfelvétel megszüntetése,

ami a gazdaság fehéredését is érdemben szolgálná, de ezen túlmenően a pénzügyi közvetítőknek is aktívabban hozzá kéne járulniuk a lakossági edukációhoz, hogy valamely hozamtermelő instrumentum irányába terelje a növekvő vagyont. A lakosság jelentős hányadban állampapírt tartalmazó adósságpapírjainak értéke több mint kétszeresére nőtt 5 év alatt, ez a trend a következő években is folytatódni fog, mivel a magyar lakosság kockázattűrő képessége alapvetően ebbe az eszközosztályba tereli a megtakarításokat. Viszont az infláció látható visszatértével a nem inflációkövető papírok ki fognak szorulni a palettáról, ahogy az már látszik is az értékesítési adatokból, mivel a PMÁP (Prémium Magyar Állampapír) állomány nő leginkább és az ÁKK (Államadósság Kezelő Központ Zrt.) tervezi is a kivezetését az állományt alig tartalmazó sorozatoknak.

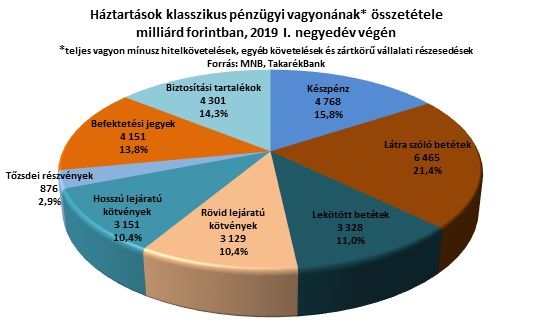

A hozamsivatagos környezetben a lakosság egy része aktívan keresi a lehetőségeket, trendszerűen nő a részvényvagyon és saját vállalkozást is egyre többen indítanak, a zártkörű vállalkozásokban lévő eszközállomány is növekszik. Ezzel együtt is

kevesebb, mint 3 százalék a tőzsdei részvényvagyon aránya a klasszikus pénzügyi vagyonon belül, és az állományon belül is mindössze 60 százalék körüli a hazai kibocsátású részvények aránya. Ez elmarad a fejlett gazdaságokban jellemző 5-10 százalékos vagy akár azt meghaladó mértékektől.

Ez visszavezethető a magyar lakosság extrém kockázatkerülésére, valamint a pénzügyi edukáció hiányára is. De a tőzsdei kínálat tőzsdeképes állami- és magánvállalatokkal való növelése is hozzájárulna a lakosság egyre növekvő pénzügyi vagyonának a reálgazdaság finanszírozásába történő bekapcsolásához, illetve a pénzügyi vagyon szerkezetének egy egészségesebb irányba való elmozdításához, hogy a készpénzben és látra szóló betétben pangó lakossági vagyon sokkal inkább hasznosulni tudjon a gazdaság szereplőinek finanszírozásában illetve a lakosság vagyonának további gyarapításában. Ebben a folyamatban lehet szerepe az MNB által bejelentett céloknak is, miszerint meg kell duplázni a háztartásoknál lévő állampapír portfóliót elsősorban a készpénzállomány áttranszformálásával, ami a reálgazdasági előnyök mellett az állam külső sérülékenységét is érdemben csökkentené.

Regionális összehasonlításban a magyar háztartások kifejezetten magas szinten állnak a kötelezettségekkel csökkentett pénzügyi vagyont tekintve. A legutolsó rendelkezésre álló, 2016-os Eurostat adatok alapján a magyar háztartások nettó pénzügyi vagyona az évi GDP 104,4 százalékán állt, ami 6,7 százalékal magasabb, mint egy évvel korábban. Ez az arány a horvát háztartások esetében 87,5 százalék, a cseheknél 81,3 százalék, a görögöknél 80,5 százalék, az íreknél 76,2 százalék, a finneknél 74 százalék, a szlovéneknél 70,7 százalék, az észteknél 70,2 százalék, a lengyeleknél 65,4 százalék, a románoknál 50,8 százalék, a szlovák háztartások nettó vagyona pedig csupán a GDP 41,2 százalékát érte el. A fejlettebb országok közé sorolt német 129,8 százalékos illetve az osztrák 128,8 százalékos szinthez képest

nem kiemelkedő a magyar háztartások lemaradása a relatív pénzügyi vagyoni helyzetet tekintve,

de a holland 212,7 százalékos vagy a svéd 205,1 százalékos szinthez még jelentős fejlődési utat kell bejárnia a hazai gazdaságnak.