Több egykori devizahiteles fog fontos levelet kapni

A törlesztőrészletek kiszámíthatatlansága veszélyes, és erre nem mindenki van felkészülve. Ezt az egyszerű igazságot az elmúlt évtizedben mind a háztartások, mind a bankok nagyon jól megtanulták. Bár a devizahitelek korszakában a törlesztőrészletek elsősorban az árfolyam változása miatt változtak, a lakosság adósságszolgálati terheit a kamatláb változása is befolyásolni tudja, akár jelentős mértékben

is.

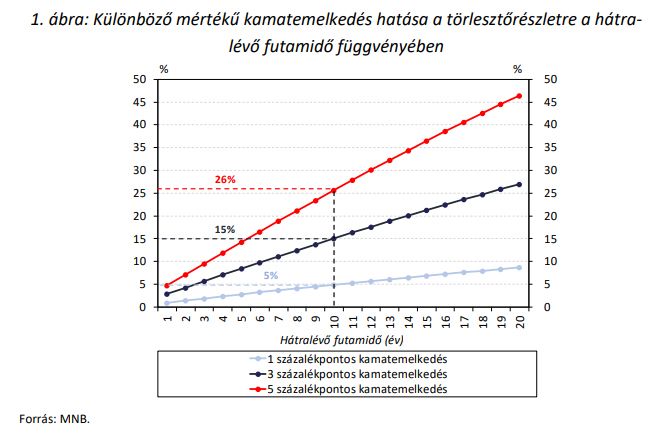

Minél hosszabb egy tartozás hátralévő futamideje, annál jobban ki van téve egy esetleges kamatváltozás hatásának.

Egy tízéves hátralévő futamidejű hitel esetében nagyjából 5 százalékos törlesztőrészlet-emelkedést jelent, ha a hitel kamatlába 5 százalékról 6 százalékra változik.

Ugyanez a kamatváltozás egy 20 éves futamidő esetében már közel 10 százalékos tehernövekedést jelent. Természetesen nagyobb kamatsokk esetén a törlesztőváltozások is jóval magasabbak lehetnek (1. ábra).

Mivel a hátralévő futamidő jellemzően az újonnan kibocsátott hitelek esetén a legmagasabb, a legjelentősebb kockázatot is ezek a hitelek jelentik. Ebből a szempontból jó hír, hogy

a mostanában folyósított jelzáloghitelek mintegy 95 százalékát már éven túl rögzített kezdeti kamatozással folyósítják,

vagyis az adósnak a kamatkockázattal az első néhány (jellemzően tíz) évben nem kell foglalkoznia.

Az új kibocsátás kedvező szerkezete azonban csak lassan alakítja át a fennálló állomány kamatozás szerinti eloszlását: a jelzáloghitel-állomány még mindig közel 60 százalékát az éven belül változó kamatozás jellemzi. Ez azt jelenti, hogy egy esetleges kamatemelkedés esetén a hitelek több mint felénél nagyon gyorsan megváltozna az adósságszolgálat nagysága.

A kockázatok csökkentése piaci alapon úgy képzelhető el, ha az adósok egy új, rögzített kamatozású hitelt vesznek fel a régi, változó kamatozású hitel végtörlesztése céljából.

Ehhez az adósnak nemcsak át kell látnia a két konstrukció közötti különbségeket, de a hitelfelvétel és az előtörlesztés meglehetősen magas költségeit is ki kell fizetnie.

A probléma nagyságrendjének vizsgálata során fontos felmérni azt, hogy vajon mekkora tér állhat rendelkezésre arra, hogy a kamatkockázat a hitelkiváltások révén piaci alapon, „magától” mérséklődjön. Ezért az MNB szakértői megvizsgálták azt a kérdést, hogy hány adós tud olyan változó kamatozású hitelt felvenni, amellyel nyereségesen tudja kiváltani jelenlegi változó kamatozású hitelét. Vagyis

azt vizsgálták, hogy az adós hozzájuthat-e egy olyan alacsonyabb felárú hitelhez, amelynek révén a hátralévő futamidőn elegendő nyereséget tud elérni ahhoz, hogy kitermelje a hitelkiváltás egyszeri költségeit. A fennálló állomány mintegy 22-31 százaléka esetében találtak ilyen hitelt, vagyis

az állomány jelentős része esetében a hitelkiváltás magas költsége eltántoríthatja az adóst az új hitel felvételétől.

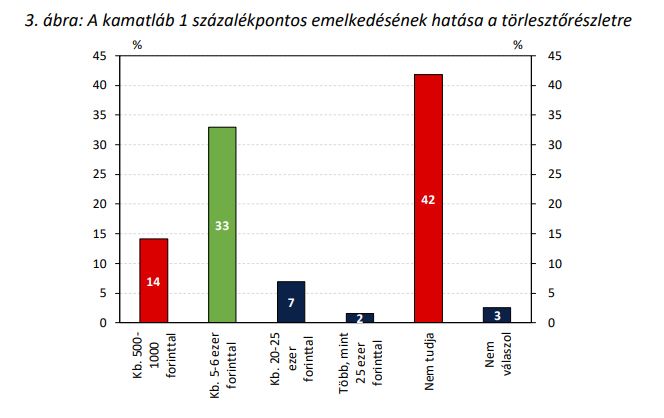

Mielőtt azonban hitelkiváltásra kerülne a sor, több kérdés is felmerül. Egyrészt nem biztos, hogy az adós egyáltalán érzékeli, hogy kamatkockázattal szembesül. Másrészt, ha fel is ismeri a változó kamatozás veszélyeit, egyáltalán nem garantált, hogy annak nagyságrendjét is pontosan felméri. Az MNB közelmúltban lefolytatott kérdőíves felmérése alapján

csak a lakosság harmada van tisztában azzal, hogy a jelenlegi kamatszint historikusan alacsonynak tekinthető,

a túlnyomó többség pedig vagy nem tudja összehasonlítani az aktuális kamatszintet az évekkel ezelőttivel, vagy úgy gondolja, hogy most magasabbak a hitelkamatok, mint korábban. A lakosság nagy része azzal sincs tisztában, hogy mekkora törlesztőrészlet-emelkedést okozhat a kamatláb emelkedése. (3. ábra).

Jó hír azonban, hogy

a háztartások által figyelembe vett szempontok között már nagyon előkelő helyen szerepel a rögzített kamatozás,

amiben részben a szabályozói törekvések hatása tükröződik. A kérdőív kitöltése során a válaszadók háromnegyede jelölte meg a fix kamatozást, mint a három legfontosabb szempont egyikét egy lakáshitel felvételekor, ami így a leggyakrabban megjelölt tulajdonság lett.

Ez különösen akkor válik érdekessé, ha összehasonlítjuk egy 2017. évi lakossági felmérés eredményével, ahol ugyanezen kérdés esetében még a havi törlesztőrészlet nagysága, a futamidő hossza, valamint a THM mértéke számított a legnagyobb mértékben – a kamatfixálást mindössze a válaszadók 20 százaléka jelölte meg. Így amellett, hogy a kamatfixálás fontossága nőtt a legnagyobb mértékben az elmúlt 2 évben, ez vált a többség egyik fő szempontjává, azaz úgy tűnik, hogy a rögzített kamatozás választása egyfajta követendő normává vált.

A pénzügyi tudatosság fontosságára hívja fel az is a figyelmet az is, hogy

az adósok egy alkalommal már jelentősen alacsonyabb költségekkel válthatták volna ki tartozásukat, és akkor nem éltek ezzel a lehetőséggel tömegesen.

2015-ben a forintosítást követően a törvény lehetőséget adott a háztartásoknak, hogy ingyenesen előtörlesszék a hitelüket (ám az új hitel felvételének költségeit ekkor is meg kellett volna fizetni), ezt azonban mindössze az állomány 1,5 százaléka esetében tették meg az ügyfelek.

A Magyar Nemzeti Bank 2019 áprilisában kiadott ajánlása alapján

a bankok célzottan megkeresik a kockázatosabb jelzáloghitellel rendelkező ügyfeleket, hogy a változó kamatozás veszélyeiről tájékoztassák őket, és a rögzített kamatozásra való áttérési lehetőséget (szerződésmódosítást) ajánljanak fel nekik.

Az MNB reményei szerint a 2015. évi aránynál jóval többen fogják saját kezükbe venni pénzügyeiket, és élni ezzel a lehetőséggel.