Mennyi idő alatt állt helyre a tőzsde az elmúlt ötven év kataklizmái után?

Szerte a világon, közegészségügyi szakértők, epidemilógusok próbálják minél pontosabban, sokrétűbben modellezni a koronavírus-járvány lezajlását, annak aspektusait, és ennek során gyakran keresnek támpontokat korábbi nagy pandémiák mintázataiban.

Nem meglepő, hogy a közgazdászok hasonló stratégiát követnek.

Friss modellezések és számítások mellett sorra veszik elő a nagy gazdasági megborulások történetét az elmúlt 50 vagy 100 évből, és azok sajátosságait vetik össze a most már biztosan bekövetkező, globális gazdasági visszaesés már ismert vonatkozásaival. Elemzik, melyik krízishez hasonlít inkább: a 2007-2008-as nagy pénzügyi válsághoz, vagy inkább az 1918-as spanyolnátha-járvány utáni összeomláshoz. Emellett igen gyakran nyúlnak a tőzsdei mutatókhoz is, hiszen ezek az indexek a gazdasági folyamatokról és teljesítményről közvetve, több módon árulkodó, fontos jelzőszámok.

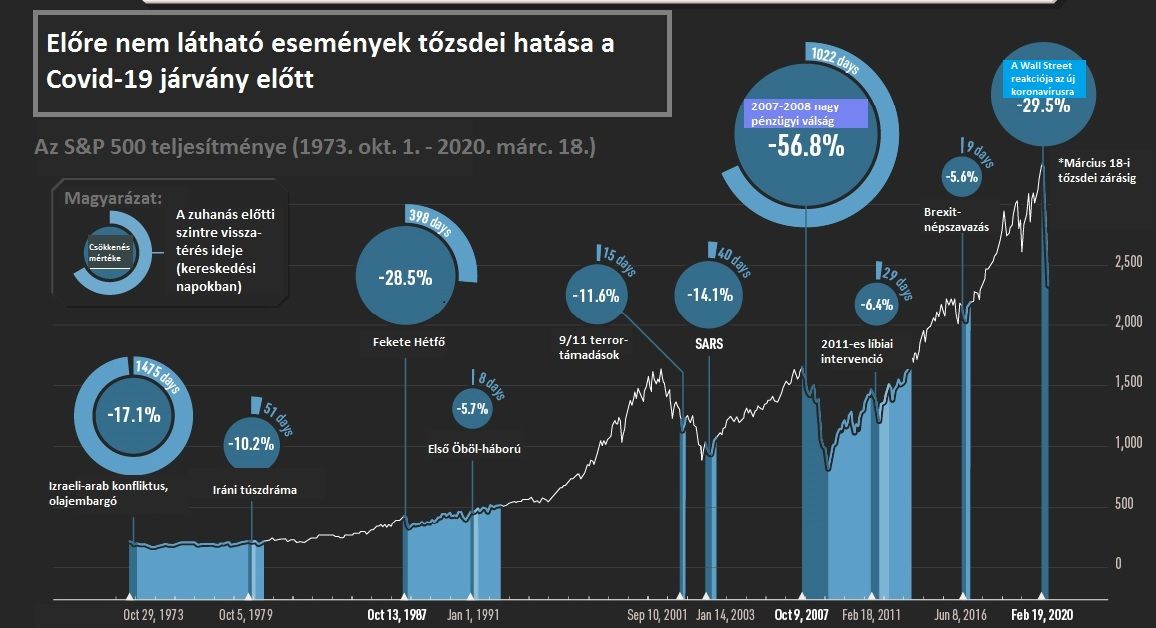

Az alábbi, magyar feliratokat kapott ábra ez utóbbi megközelítésekhez sorolható. Szerkesztői megnézték a világ egyik legismertebb és legfontosabb tőzsdei indexe, az S&P 500 nagy kilengéseit, és összerendezték egy időtengelyre azokat az adatokat is, mikor mennyit veszített értékéből, és mennyi idő kellett ahhoz, hogy visszatérjen oda.

Mi az az S&P 500 és miért olyan fontos?

Ez az index egy speciális tőzsdei mutató. Mintegy 500 vezető tőzsdei vállalatot ölel fel az USA-ban, melyek értékükkel lefedik a tőzsdei kapitalizáció nagyját, 70-80 százalékát. A kapitalizáció azt jelenti, hogy egy adott vállalatnak mennyi az adott pillanatban a befektetők meghatározta értéke. A tőzsdei kapitalizáció ezek összessége, így tehát azt mondhatjuk, hogy az 500 legjelentősebb, legnagyobb vállalat értékére vonatkozó összesített mutató. Nemcsak arról árulkodik, mekkora összegben kereskednek ezeknek a csúcscégeknek a papírjaival (technológiai vállalatoktól az olajipari cégekig bezárólag), hanem sok másról is. Az S&P 500 elvált más tőzsdei indexektől, és az egyik legfontosabb, legpontosabb gazdasági mutatónak számít.Persze "fekete hattyú"-események viszonylag ritkán történnek: így hívják azokat a különösebb előjel nélkül, de legalábbis sokkszerűen, viszonylag gyorsan végbemenő eseményeket, amelyek pánikot okoznak a kereskedésben, és arra késztetik a befektetőket, hogy eladják a kezükben lévő vállalati papírokat. S mivel szabadulnának ezektől a papíroktól, ezért a kereskedésben villámgyorsan megindul az adott cég "leárazása", azaz értékének csökkenése. Ha pedig ez tömegesen történik - mint nagy válságok esetén -, akkor az pillanatok, de legalábbis napok alatt durva eséshez vezethet az S&P 500 mutatóban is.

Az alábbi ábrán az 1973-as olajembargótól kezdve egyszerre látható néhány nagyobb krízis. Látható az, mennyi volt az S&P 500 indexszel kifejezett értékcsökkenés a kereskedésben, és az is, hány kereskedési napnak kellett eltelnie addig, míg a mutató újra magára talált (az adatokat a március 18-i tőzsdei zárásig vizsgálták).

Az elemzők úgy vélik: bár hatásuk kétségkívül drámai, fekete hattyú-események viszonylag ritkán fordulnak elő (nem véletlen az allegória). Kérdés persze az: lehet-e bármilyen megalapozott következtetésre jutni ezekből az összehasonlításokból?

Az igaz, hogy a koronavírus-járvány olyan váratlan esemény, amire nem számítottak a befektetők. De legalábbis még februárban sem tűnt úgy, hogy megijedtek volna attól, ami mostanra világjárvány lett, és ami egyúttal véget vetett az USA történelmének leghosszabb idejű bikapiacának, vagyis az árfolyamok alapvetően tartós, látványos emelkedésének.

Az aggasztó nem is önmagában az, hogy a bikapiac azóta medvepiacba fordult, vagyis az árfolyamok esni kezdtek, hanem az, hogy ez milyen hamar megtörtént.

A február 19-i csúcsponttól számítva, egy hónap alatt az S&P 500 mintegy 30 százalékkal zuhant vissza, ennél nagyobb esést csak a 2007-es összeomlás produkált. Csakhogy akkor az jóval hosszabb idő alatt következett be. A grafikán jelzett, 56 százalékot túllépő mínuszhoz több mint egy év, 356 kereskedési nap kellett, és a medvepiacba lépéshez is 188 kereskedési nap. A koronavírusnál most viszont - érthető módon - tart az eladási láz, a tőzsde pedig rekord rövid idő, 16 nap alatt "medvébe fordult."

Az ábráról leolvasható, hogy az 1987-es Fekete Hétfő után - ez volt az egyik legnagyobb megroppanása az amerikai gazdaságnak - mintegy 400 nap és a Fed pénzcsapjának kinyitása kellett ahhoz, hogy a kereskedés magára találjon. Az amerikai jegybank szerepét betöltő intézmény ezt egyébként most is megtette, sőt, kibővített kötvényvásárlási programot és rendkívüli kamatvágást is bejelentett már. Az USA-ban egyébként komoly recesszióhoz vezetett az 1973-as olajválság, és persze a 2007-ben megindult és 2008-ban kicsúcsosodó pénzügyi válság is.

A járvánügyi szakértők a mostani koronavírus kapcsán bizonyos kérdésekben párhuzamot vontak a SARS-vírussal, mely 2002-2003-ban pusztított, szintén a Távol-Keletről indulva, viszont végül a mostanihoz hasonló járvány nem alakult ki belőle. Akkor az eladási hullám 2003. január 14-én indult a tőzsdén, 39 napig tartott 14 százalékos csökkenést hozva. A későbbi magára találáshoz - a csökkenés ledolgozásához - 40 kereskedési napra volt szüksége a tőzsdének.

Azt persze mindezek áttekintése mellett is nehéz megjósolni, hogy a COVID-19 meddig tarja markában a piacokat is most.

Sokan úgy vélik, a társadalmi és pénzügyi felfordulás, amit okozott, mindezidáig példátlan, és már csak ezért sem érdemes sem a 2007-2008-as válsághoz, sem más tőzsdei kataklizmákhoz hasonlítani.

Miközben a kormányok és a nemzetközi szervezetek sorra jelentik be mentőcsomagjaikat a gazdasági károk enyhítésére - sőt, az EU még a tagállamoktól elvárt szigorú költségvetési fegyelmen is hajlandó lazítani -, a Wall Streeten néhány stratéga úgy gondolja, a piac akkor kezdhet magára találni, ha a COVID-19 eljut ereje csúcsára, és eléri napi fertőzési számának felső küszöbét. Ezt követően indulhat meg a tőzsde lassú felébredése - csakhogy azt, hogy a járvány hol és mikor, milyen értékkel tetőzik, egyelőre senki nem tudja.