Tovább nőtt a magyar háztartások pénzügyi vagyona

A vagyonnövekedésben tranzakciós alapon jelentős szerepet játszott, hogy

a készpénzállomány ismét 160 milliárd forinttal nőtt, ezen felül 145 milliárd forinttal nőtt a látra szóló betétek állománya és 7 milliárddal csökkent a „lekötött betéteké".

Továbbra is kiugró dinamikával, 644 milliárd forintért vásárolt hosszú lejáratú, míg 341 milliárddal csökkentette a rövid lejáratú kötvényállományát a lakosság. A tőzsdei részvények esetében most 44 milliárd forinttal nőtt az állomány, megpróbálja meglovagolni a lakosság a masszív esésekből eredő jó beszállókat, míg a befektetési jegyek negyedéves nettó tranzakciója mínusz 93 milliárd forint volt, biztosításokba pedig 42 milliárd forintnyi állományt tettünk be - emeli ki a Takarékbank elemzése.

Ezen felül az átértékelődések is jelentősen befolyásolták a háztartások vagyonát. A tőzsdei részvényeknél a koronavírusos masszív globális eladási hullámnak köszönhetően 248 milliárd forint volt – a jelentős részben nem realizált - árfolyamveszteség, a befektetési jegyek szintén 226 milliárdnyi mínuszt mutattak, a háztartások biztosítási állományainak értékcsökkenése pedig 206 milliárdos mínuszt mutatott, de e negatív számok alapjául szolgáló eszközöknél már áprilisban érdemi korrekció történt.

Jelentősen növekedett a nem tőzsdei cégekben lévő háztartási vagyon értéke is, 344 milliárd forintos volt a pozitív átértékelődés, a valutákon és devizabetéteken pedig 208 milliárd forint volt az összesített nyereség a forintárfolyamnak köszönhetően.

A hitelkötelezettségek teljes állománya tranzakciós alapon 260 milliárd forintos pluszt mutatott, ezen belül a rövid lejáratú hitelek állománya 20 milliárddal csökkent, míg a hosszú lejáratú, elsősorban ingatlan- és hosszabb lejáratú személyi hitelek állománya ismét kiugró mértékben, 279 milliárddal emelkedett, amit az aktív ingatlanhitelezés mellett a babaváró hitelek felfutása eredményezett.

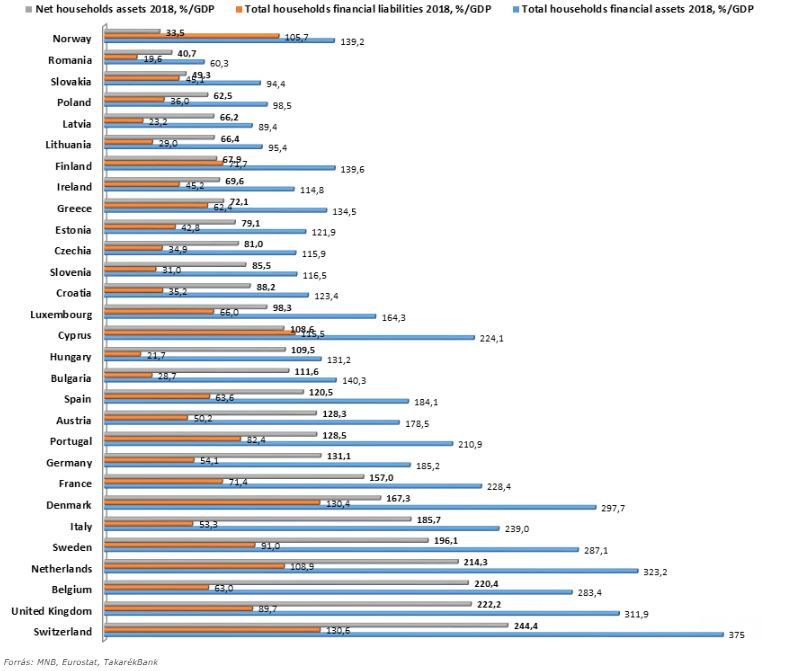

Európai szinten is rendkívül előkelő helyen állnak a hazai háztartások a pénzügyi vagyont tekintve:

Európai összehasonlításban a magyar háztartások kifejezetten pozitív képet mutatnak a kötelezettségekkel csökkentett pénzügyi vagyont tekintve.

A legfrissebb rendelkezésre álló, 2018-as Eurostat adatok alapján a magyar háztartások nettó pénzügyi vagyona az az évi GDP 109,5 százalékán állt, ami 0,2 százalékponttal magasabb, mint egy évvel korábban, a kiugróan dinamikus GDP növekedés miatt. 2018-ban ez az arány a horvát háztartások esetében 88, Szlovéniában 86, Csehországban 81, Észtországban 79, Görögországban 72, Írországban 70, Finnországban 68, Lengyelországban 63, Szlovákiában 49, Romániában 41, Norvégiában pedig csak 34 százalék a háztartások kiugró eladósodottsága miatt. Az osztrák szint 128, a német pedig 131 százalékpont, ami nem kiugróan magasabb, mint a magyar, viszont az olasz 186, a svéd 196 vagy a holland 214 százalékos arány jelentős mértékben vezeti az európai mezőnyt.

A háztartások vagyonszerkezetében a legnagyobb változást továbbra is a MÁP Plusz okozza, aminek forrása elsősorban a rövid és hosszú állampapírok visszaváltása volt,

de a forrás több mint fele láthatóan „új pénz" volt, miközben a készpénzállomány növekedését továbbra sem sikerült megtörni. Az 5000 milliárdot meghaladó készpénzállomány növekedésének megállításában továbbra sem sikerül előrelépni, egyelőre nem lehet a lakosság egy érdemi részét meggyőzni, hogy ne ezt a jelentős nemzetgazdasági költséggel rendelkező „megtakarítást" válassza, hanem valamely legalább az inflációt elérő hozamtermelő képességgel rendelkező instrumentumot.

A leglátványosabb változás az elmúlt negyedévben ismét a hosszú lejáratú állampapírok növekedése, valószínűleg a következő negyedévben ez a vagyonelem átveszi a látra szóló betétektől a legnagyobb szeletet kihasító elem szerepét,

ami az államadósság finanszírozása szempontjából is pozitív, mivel jelentősen csökken a refinanszírozási kockázat és a kamatokból származó jövedelmek is belföldi fogyasztásban és adóbevételekben hasznosulhatnak. Némi kiszorítási hatást lehet látni a többi eszközhöz kapcsolódóan, de ez alapvetően a hasonló hozam/kockázat paraméterekkel rendelkezőket érinti egyelőre, a vállalkozási részesedések továbbra is dinamikusan nőnek és részvényeket is újra vásárolt a lakosság a korrekció reményében. Ezzel együtt is

3 százalék alatti a tőzsdei részvényvagyon aránya a háztartások klasszikus pénzügyi vagyonán belül, ez elmarad a más fejlett gazdaságokban jellemző 5-10 százalékos vagy akár azt meghaladó mértékektől.

Ez visszavezethető a magyar lakosság extrém kockázatkerülésére, valamint a pénzügyi edukáció hiányára illetve például a tőzsdei állami- és magánvállalatok alacsony számára és befektetési célpontok hiányára, amit az is jelez, hogy a relatíve alacsony háztartási részvényvagyon közel fele külföldi vállalatokban való részesedést jelent.