MNB: Fix kamattal kiszámíthatóbb a hiteltörlesztés

A Magyar Nemzeti Bank (MNB) 2019 áprilisában megjelent ajánlása alapján idén január végéig 109 ezer jelzáloghitel szerződéssel rendelkező ügyfél kapott tájékoztatást a változó (vagy legfeljebb egy évre rögzített hitelkamattal nyújtott) kamatozású hitelének kamatkockázatáról. Az értesítés a fogyasztó változó kamatozású hitelét össze is hasonlította egy hosszabb távú, legalább 5, 10 évig vagy futamidő végéig rögzített, fix kamatozású termékkel. Útmutatást is adott a kamatmódosítási igényhez szükséges szerződésmódosítási teendőkről.

Amennyiben az adós nem élt a hosszabb távú kamatozásra való átszerződés lehetőségével, úgy bankja a tájékoztatást minden évben megküldi a 2015. február 1. előtt szerződött és még legalább 10 éves hátralévő futamidejű jelzáloghitellel rendelkező ügyfeleknek.

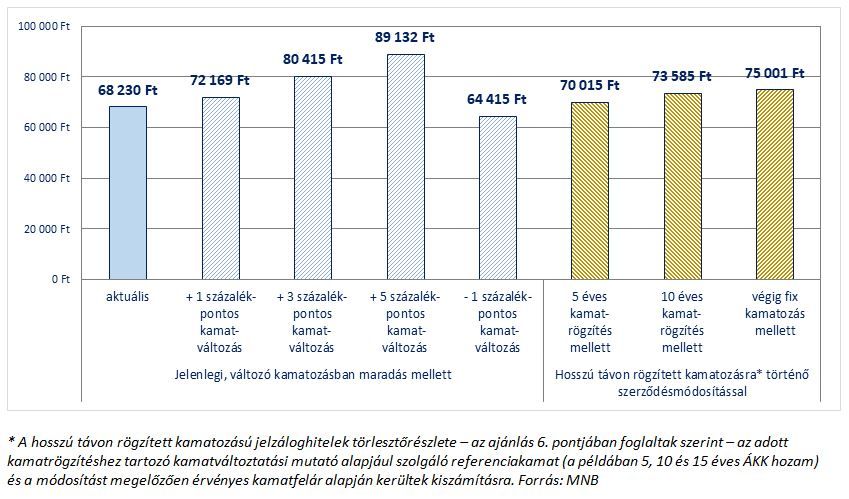

A hosszú távú kamatrögzítés kétségtelenül jellemzően magasabb kamatszint mellett érhető el, azaz a törlesztőrészlet a változó kamatozású hitelekhez képest valamelyest magasabb.

A kamatozás lecserélésével viszont a kamatingadozás kockázata elkerülhető, s a hitel törlesztése hosszabb távon tervezhetővé válik. Mindezek olyan előnyök, ami miatt mindenképp érdemes megfontolni a váltást.

Az alábbi - 2013-ban felvett, 10 millió forintos hitelösszegű és 20 éves futamidejű – mintaügyletnél a 3 hónapos budapesti bankközi kamatlábhoz (BUBOR) kötött kamatozás miatt akár negyedévente is megváltozhat az ügyfél törlesztőrészlete. A havi törlesztési teher itt a hitelfelvétel óta 64 ezer és 94 ezer forint között mozgott. Ebből is látható, hogy az MNB-ajánlás szerinti banki tájékoztatóban bemutatott kamatváltozási forgatókönyvekhez hasonlóan a törlesztőrészletek a jövőben akár jelentős mértékben is emelkedhetnek az ilyen hitelek esetében.

A rögzített kamatozású hitelek mérsékelten magasabb törlesztőrészletével tehát biztonságot vásárol az adós, a fixálás idejére vagy – ha a futamidő végéig rögzíti a kamatot – a lejáratig elkerülve ezzel a törlesztőrészlet emelkedésének kockázatát. A fogyasztóknak hosszú távú kamatrögzítési igényükkel nem szükséges kivárniuk a soron következő tájékoztató levelet. A szerződésmódosítást bármikor kezdeményezhetik bankjuknál.

Bár a hiteltörlesztési moratóriumot követően a törlesztőrészlet nem lehet magasabb, mint amit a moratórium hiányában kellett volna az adósnak megfizetnie, a változó kamatozású hiteleknél a moratórium alatt bekövetkező kamatemelkedéseket a bankok érvényesíthetik a törlesztőrészletekben. Ezek ugyanis a moratóriumtól függetlenül növelik a fizetési kötelezettséget.

A moratóriumot követően pedig már az eredeti szerződéses feltételeknek megfelelően változik a törlesztőrészlet. Így változó kamatozás esetén a moratórium után az eredeti szerződés szerint továbbra is fennáll a törlesztőrészlet emelkedésének kockázata. Kamatfixálás esetén viszont a moratóriumot követően sem emelkedik a törlesztőrészlet a kamatrögzítés időszakának végéig.

A változó kamatozású hitelszerződés kétféleképpen alakítható rögzített kamatozásúvá.

Egyrészt hitelkiváltással, ami más bank közreműködését igényli, másrészt – a jegybanki ajánlással összhangban - a szerződés módosításával. Fontos kiemelni, hogy amennyiben a fogyasztó él a fizetési moratórium adta lehetőséggel, akkor a hitelkiváltással – tekintve, hogy ez egyben új hitelszerződést is jelent – megszűnik a moratórium védőhálója.

Szerződésmódosítás esetén azonban az eredeti szerződés módosul, csupán a kamatozás típusa változik. Nincs tehát új hitelfolyósítás, ezért a szerződés továbbra is a fizetési moratórium védelmét élvezi. Bankon belüli szerződésmódosítás esetén ráadásul a kapcsolódó díjak és költségek is kedvezőbben alakulnak, hiszen ekkor a hitelkiváltáskor felmerülő előtörlesztési, értékbecslési és folyósítási díj is elkerülhető.

A cikk szerzői: Palicz Alexandr, a Magyar Nemzeti Bank közgazdasági elemzője és Szira István fogyasztóvédelmi osztályvezető.