Megindulhat a Deutsche Bank

A sztori dióhéjban

Sikeres tőkeemelést hajtott végre júniusban a Deutsche Bank, amivel már teljesíti a szigorúbb Bázel III-as szabályozásban előírt tőke-megfelelési előírásokat. Eközben a részvények értékeltsége P/BV alapon relatíve alacsonynak mondható az európai bankszektorban, ha figyelembe vesszük a bank várható eszközarányos megtérülését.

Az EKB laza monetáris politikája a gazdasági növekedést igyekszik beindítani az eurózónában, ami kedvezhet a gazdasági folyamatokra kifejezetten érzékeny bankszektornak. Az európai jegybank a nyáron bejelentett programok keretében olcsó forrással igyekszik ellátni az európai bankokat, így a Deutsche Bankot is, ami idővel a pénzintézetek hitelezési aktivitásának növekedéséhez vezethet.

Az árfolyam év eleji nagy esését követően technikai alapon már látszanak a fordulat jelei a részvény piacán. A papír 27,5 eurónál egy fontos szintet tört át, ráadásul egy fordított fej-váll alakzat is kirajzolódik a grafikonon, ami alapján tovább drágulhat a részvény.

Az EKB közelgő eszközvizsgálatai és stressz-tesztjei azonban okozhatnak még meglepetéseket ötletünk szempontjából, mivel a jegybank esetlegesen kedvezőtlen véleménye pótlólagos veszteségekkel is együtt járhat a Deutsche Bank számára. Nem beszélve arról, hogy a bank jelenleg számos bírósági ügyben érintett (devizapiac manipulálása, 2008-as válságban játszott szerepe), amik újabb jelentős bírságokkal is együtt járhatnak.

Jól feltőkésítették?

A Deutsche Bank júniusban sikeresen végrehajtotta a májusban bejelentett tőkeemelését, melynek során 8,5 milliárd eurónyi forrást vont be. Ennek köszönhetően jelentősen megerősödött a bank tőkehelyzete, és elhárultak a pénzintézet gyenge tőkésítettsége miatti korábbi aggodalmak.

A tőkeemelésnek köszönhetően a Deutsche Bank már teljes mértékben meg tud felelni a szigorúbb Bázel III-as szabályozásban szereplő tőkemegfelelési előírásoknak. A pénzintézet Bázel III-as szabályoknak megfelelő Tier 1-es tőkemegfelelési rátája 11,5 százalékra emelkedett, ami kifejezetten magas értéknek számít a szektorban.

A tőkeemelés során a befektetők 22,5 eurón jegyezhettek a részvényekből, akik a magasabb árfolyamokat ezeknek a papíroknak az eladására is kihasználhatják. Az új részvényekből jegyző befektetők azonban az elmúlt hónapokban nagyrészt megszabadulhattak ezektől a papíroktól, legalábbis erre enged következtetni az árfolyam nyári esése. Emiatt az ebben rejlő kockázatok is mérsékeltebbek lehetnek.

Az EKB őszi stressz-tesztje, illetve eszközminőség felülvizsgálata mindenesetre kockázatokat hordoz, igaz a kellően magas tőkeellátottság ezek egy részét tompítja. A tőkeemelésnek köszönhetően ugyanis a bank a stressz-tesztet könnyebben veheti, de ha az eszközök minőségével az EKB nem lesz elégedett, az akár pótlólagos veszteségek forrása is lehet a Deutsche Banknál.

A kedvező makrokörnyezet is jól jön

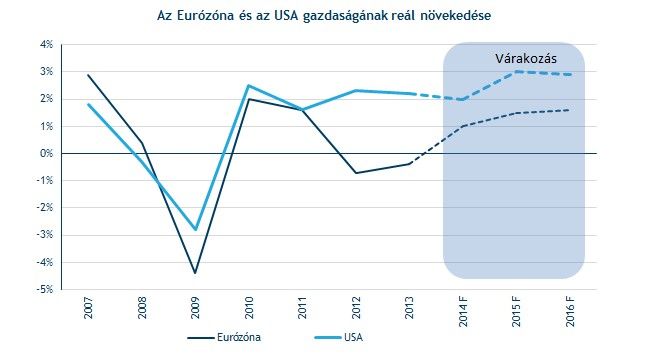

Egyre kedvezőbbek a világgazdasági kilátások, márpedig ez jó hír a gazdasági folyamatokra kifejezetten érzékeny bankrészvények számára. A Deutsche Bank két fő piacán, az Eurózónában (azon belül Németországban is) és az Egyesült Államokban egyre magasabb lehet a gazdasági növekedés, ami segítheti a hitelportfólió minőségének javulását, vagy a hitelállomány bővülését, egyszóval a bank eredményeinek növekedését.

Rövid távon viszont az orosz-ukrán konfliktus, illetve a nyugati szankciók a Deutsche Bank számára is komoly kockázatot jelentenek. Ez ugyanis hátrányosan érintheti az Eurózóna gazdasági növekedését, de közvetlen módon is negatívan hathat a bankra. A Deutsche Banknak ugyanis van helyi hitelkitettsége (igaz ez csoportszinten egyáltalán nem jelentős), miközben az orosz cégek nyugati forrásbevonását gátló intézkedések a befektetési banki üzletágon keresztül hathat negatívan.

Fontos pozitívum a bankszektor számára az EKB laza monetáris politika irányába már megtett (és várható) lépései. A kis és közepes vállalatok hitelhez jutását célzó jegybanki intézkedéseken keresztül (TLTRO-program) a bankok olcsón juthatnak forrásokhoz, ami idővel a hitelezési aktivitásuk erősödéséhez vezethet. Nem beszélve arról, hogy a bejelentett lépések várhatóan a gazdasági növekedést is segítik majd Európában, a Deutsche Bank fontos piacán.

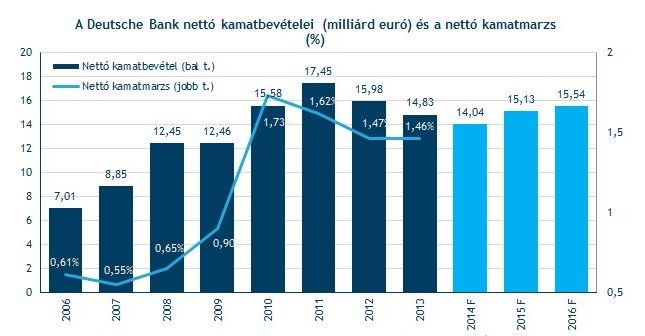

A laza monetáris politikának mindenesetre hátulütője is akad. Az eurózónában ugyanis emiatt rekordalacsony szintre csökkent az alapkamat, ami nyomást helyezhet a banki kamatmarzsokra. A Deutsche Bank nettó kamatmarzsának emelkedésére így kisebb esély mutatkozik, tehát a hitelállomány növekedésére mindenképp szükség lesz, hogy a nettó kamatbevételek emelkedjenek.

A hitelezés felfutása azonban időt vesz majd igénybe. Előbb ugyanis szükség lesz az EKB stressz-tesztjeinek lefutására, mivel azok előtt a pénzintézetek óvatosságból láthatóan inkább visszafogják hitelezési tevékenységüket. Az EKB csütörtöki első tenderén mindössze 82,6 milliárd eurónyi forrásra érkezett igény, ami elmaradt a várakozások szerinti 150 milliárd eurótól.

Nagyon figyelnek a költségekre

A 2012-ben meghirdetett, Strategy 2015+-nak elnevezett stratégia keretében a Deutsche Bank 4,5 milliárd eurós költségmegtakarítást tervez elérni 2015 végéig. Ezt elsősorban a veszteséges, nem-kulcsfontosságú üzletágak eladásával, az operatív költségek csökkentésével igyekeznek elérni. A program a tervezettnél jobban halad, és idén júniusig már 2,6 milliárd eurót takarítottak meg a célként kitűzött 2,4 milliárd euró helyett.

A vállalat folyamatosan építi le a nem-kulcsfontosságú, régóta veszteséges üzletágait, mely tavaly 3,2 milliárd eurós mínuszt termelt a vállalatnak. A leépítés keretében 1,73 milliárd dollárért eladták a Cosmopolitan Las Vegas kaszinójukat, és a hét év alatt 1,5 milliárd dolláros veszteséget termelő Maher Terminals szállítmányozási egységre is vevőt keresnek.

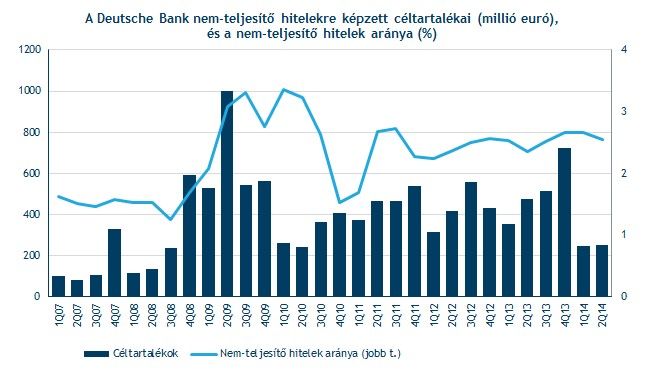

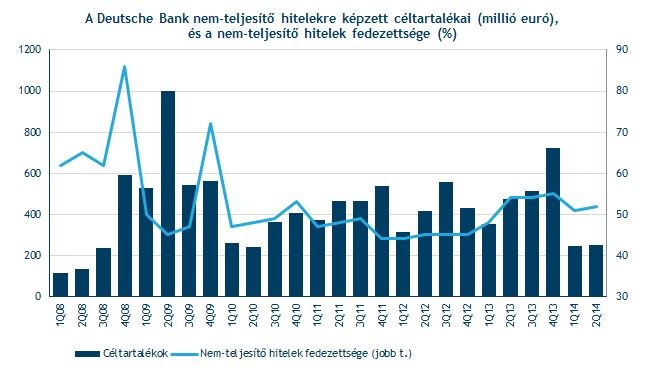

Eközben a bank jelentősen csökkentette a nem-teljesítő hitelekre képzett céltartalékát idén, de a nem-teljesítő hitelek céltartalékkal történő fedezettsége csak minimális mértékben esett vissza. Ez arra enged következtetni, hogy a portfólió minősége javul, így tartható lehet az alacsonyabb céltartalékolás, ami az eredményre is pozitív hatást gyakorolhat. Az EKB eszközminőség felülvizsgálata azonban fontos kockázati faktor ezen a téren, ahogy azt már említettük.

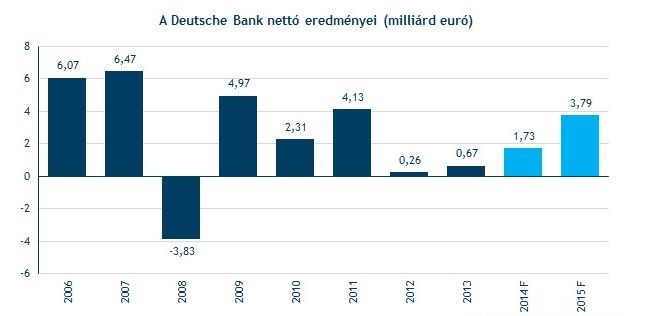

Nagyrészt a fenti folyamatoknak köszönhetően a nettó eredmény idén a tavalyi profit közel háromszorosára, 1,73 milliárd euróra ugorhat, míg jövőre már közel 4 milliárd eurós nyereséget érhet el a társaság a Bloomberg elemzői konszenzusa szerint. Az eredményeknek van honnan javulni, az elmúlt két évben ugyanis jelentősen visszaesett a DB profitja, elsősorban a kereskedelmi banki és kereskedési üzletág gyengélkedése és a jogi költségek emelkedése miatt.

A jogi herce-hurcák miatt még fájhat a fejünk

A bank ellen számos jogi eljárás van/volt folyamatban, melyek közül a legjelentősebbek a jelzálog-fedezetű értékpapírok válság előtti megtévesztő értékesítését, valamint a különböző benchmarkok (ISDA fixing, Libor-ráták) manipulálását, a devizapiac befolyásolását vizsgáló ügyek. A lezárt bírósági ügyek 5 milliárd eurós jogi költséget jelentettek a vállalat számára az elmúlt két évben, többek között a Libor-ráták manipulálásáért 259 millió eurót, a 2008-as válság kitörésében játszott szerepéért 1,9 milliárdos kártérítést fizetett.

Mivel jó néhány bírósági ügy még nem zárult le, további jelentős bírságokra számíthat a cég. A menedzsment már júniusban is figyelmeztetett az újabb büntetések lehetőségére, melyek kiszámíthatatlan időzítése és mértéke fokozott kockázatot jelentenek. Egyes nagy bankházak szerint akár további 3,9 milliárd eurós terhet jelenthetnek a jogi ügyek a DB számára.

A további lehetséges büntetések, bírságok fedezésére félrerakott összeget az első negyedéves 1,8 milliárd euróról 2,2 milliárd euróra emelte a bank a második negyedévben. Az elemzői várakozások szerint ez az összeg akár kevésnek is bizonyulhat, és ismét a céltartalék emelésére kényszerülhet a társaság. A jó hír talán, hogy a piaci szereplők relatíve nagynak mondható további költségekre számítanak, vagyis ehhez képest talán kisebb a nagy negatív meglepetés esélye.

Jöhet az osztalékemelés?

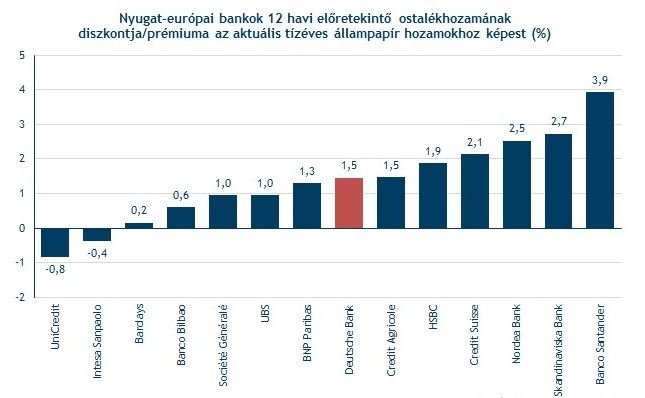

A tőkeemelés után megerősödött tőkehelyzetnek köszönhetően a bank a várhatóan javuló eredményekből is egyre többet juttathat vissza részvényeseinek. Ennek keretében osztalékemelés vagy sajátrészvény visszavásárlások is elképzelhetőek. A bank 0,72 eurócentes osztalékot fizetett az elmúlt két évben, amit 2015-re 0,75 eurócentre, 2016-ra 1 euróra, 2017-re pedig 1,25 euróra növelhet a Bloomberg konszenzusa alapján.

A Deutsche Bank osztalékfizetése ráadásul már így is magasnak számít az iparágban, a 2,6 százalékos előretekintő osztalékhozam 1,5 százalékponttal haladja meg a német tízéves hozamot, amivel jó pozíciót foglal el a nyugat-európai bankszektorban.

Még mindig olcsó

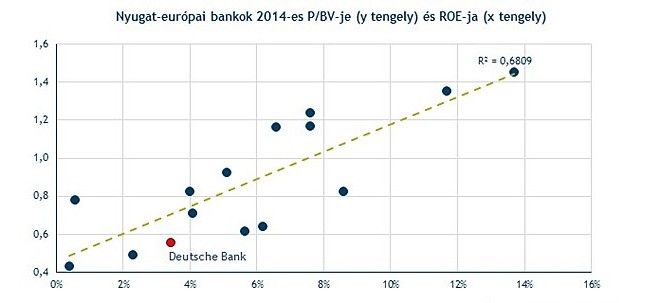

A kedvező fundamentális sztorit most relatíve kedvező áron tudjuk megvenni. A könyv szerinti értékhez képest ugyanis a Deutsche Bank részvényei vonzó értékeltségen forognak, ha figyelembe vesszük az idei évre várt 3,4 százalékos sajáttőke-arányos megtérülést is.

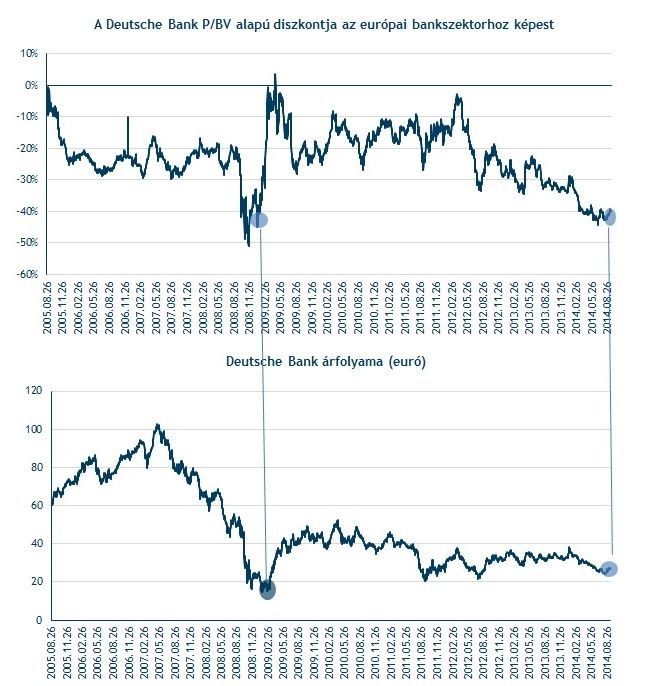

A Deutsche Bank P/BV alapú értékeltségének diszkontja ráadásul több éves mélypontokra esett vissza az európai bankszektorhoz képest. A hasonló mértékű diszkont 2009-ben kedvező vételi pontot jelölt ki a részvény piacán.

A részvény drágulása előtt még jelentős tér van az elemzői várakozások szerint. A szakértők átlagosan még közel 20 százalékos felértékelődési potenciált látnak a papírban, ami alapján 32 euróig is eljuthat a részvény. Ráadásul a szakértők jelenleg magasabb felértékelődési lehetőséget látnak a Deutsche Bank részvényeiben, mint az elmúlt két évben.

Jól fest a technikai kép

Az elmúlt napokban fontos szinteket hagyott maga mögött a Deutsche Bank árfolyama. A részvény előbb a rövid távú csökkenő trendvonalát, majd a 27,5 eurós ellenállását is áttörte, ami után megnyílt a tér a további emelkedés előtt.

Az emelkedésnek útját állhatja a 29,5 euró körül húzódó ellenállás és a közelben található 200 napos mogóátlag is. A 29,5 euró körüli ellenállást azonban nem tartjuk markánsnak, és vélhetően nem ez lesz az az akadály, ami megakasztja az erősödést.

A napi grafikonon egy fordított fej-váll szerű alakzat is felfedezhető, melynek nyakvonalát sikeresen áttörte a papír. A formáció alapján az általunk is vélt célárig, 31 euró fölé száguldhat a részvény.

Az erősödést segítheti az MACD nemrégiben adott vételi jelzése, mely még mindig érvényben van. Az RSI azonban már a túlvettség jeleit kezdi mutatni, és hamarosan eladási jelzést is adhat.

Aki profitálni szeretne a Deutsche Bank árfolyammozgásából, az az Investor Trader kereskedési rendszereiben pár kattintás után megteheti. Ehhez elég számlát nyitnia nálunk.