Kínai tőzsdepánik: prémium piac, prémium árazással

Az elmúlt év nagy sztárja az úgynevezett kínai belső piac (A-részvények) volt, amelyhez idén tavasszal csatlakozott a hongkongi testvére is (az úgynevezett H-részvények, a külső piac).

Fontos megkülönböztetni a kettőt, mert aminek a szárnyalásáról, majd az azt követő jelentős beeséséről lehet olvasni a jajveszékelő cikkeket, az a sanghaji és shenzeni index (A-részvények) volt - kezdi elemző írását Fundman. Az A és a H típusú részvények is kínai cégeket takarnak (sőt sok cég mindkét tőzsdén jelen van), a legnagyobb eltérés a tulajdonosi körök között van. Az A-részvényeket a kínaiak veszik a sanghaji és a senzeni tőzsdén, míg a H-részvényeket a külföldiek. És ugyan fokozatosan nyílik meg az átjárás a két piac között, ez még mindig így van. Emiatt - mivel a nagy események a belső piacon történtek -

leginkább a kínai belső befektetőkről szóltak az események (és itt is elsősorban a kisbefektetőkről), akik ugyan csak a piac 20 százalékát birtokolják, de a forgalom 80 százalékát adják.

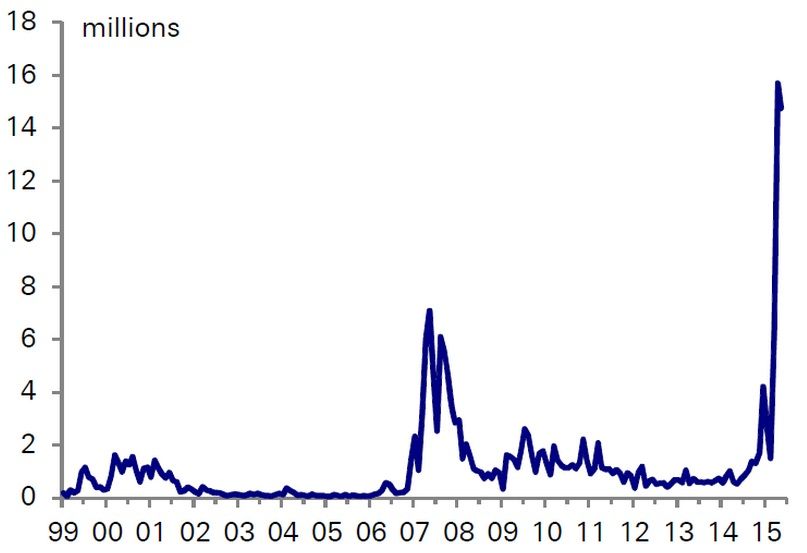

A legbeszédesebb ábra az alábbi: kisbefektetői számlanyitások. Rengeteg új szereplő érkezett a tőzsdére, a tavalyi második félévi emelkedés hírére és a hitelből fedezett poziciók aránya is ugrásszerűen megnőtt.

Kezdetben a kormányzat is támogatta a folyamatot, sőt az állami újságok – az elmondások alapján – jellemzően ösztönözték is a “befektetőket”, még az emelkedés késői szakában is. Június végén azonban átfordult az emelkedés (kiváltó eseményként a marginszámlák feltételeinek korlátozását említik), és a korábban már sokak által várt fordulat eljött, és ahogy ilyenkor lenni szokott, jó nagy pánik kísérte.

Ez eddig a kínai spekik története, úgy kellett nekik, kapzsik voltak, most jól megtanulták a leckét, és különben is, még így is összességében nyerőben vannak

- írja blogjában Fundman.

Ami viszont Fundman számára sokkal érdekesebbnek tűnik, az a külső, hongkongi piac reakciója. Különösen, hogy legtöbbször, amikor a kínai befektetésekről/piacról beszélünk, akkor a hongkongi részvényeket értjük ez alatt, ezekbe tudunk jellemzően befektetni, és az MSCI Index-családban (amelyek a globális befektetők legfontosabb iránytűje és Bibliája – sajnos) is ezek a papírok, a H-részvények vannak benne.

Látható, hogy a belső piachoz hasonlítható kiugró árfolyamemelkedés elmaradt, viszont a visszaesés olyan jól sikerült, hogy az index visszakerült az 5 évvel ezelőtti szintjére, értékeltségben pedig – mivel azért közben évi 7 százalékkal csak nőtt a gazdaság - sokkal kedvezőbb szintre.

Fundman azért zárójelesen megjegyzi: ez egyáltalán nem jelenti azt, hogy ezt az értéket most össze lehetne vetni a fejlett piaci indexek árazásával és rásütni, hogy mennyire olcsó, mert rengeteg dolog torzítja. A legjellemzőbb talán az állami cégek és a pénzügyi szektor nagy súlya az indexben, ahol vagy a jövőbeli kilátások nem a legjobbak, vagy az eredmények (például bankoknál) valószínűleg nem fenntarthatóak és ezt azért árazza a piac. A jó cégek (internetszektor, fogyasztási szektor) persze itt is simán 30-as P/E ráták fölött hasítanak. De azért arra jó az ábra, hogy saját magához képest lássuk az értékeltséget.

Az egyik index (becsületes nevén az úgynevezett Hang-Sheng China A-H Prémium Index) azt mutatja, hogy ugyanazoknak a cégeknek az ára a Belső és a Külső piacon hogyan alakul egymáshoz képest. Intuitíve ugyanannyinak kellene lenni, mert ugyanarról a dologról van szó (ekkor 100 az érték), de az eltérő tulajdonosok, és az ő eltérő magatartásuk miatt mégis durva kilengésekre képes az index, ami ráadásul hosszú ideig képes fennmaradni, azonban több éves távlatban a tapasztalatok szerint azért hat a gravitáció, és visszaáll az egyensúly.

Ha az ember alapjában/portfoliójában van egy stabil kínai kitettség, akkor érdemes ezt figyelni, és néha váltogatni a piacok között egy kis többlethozam reményében.

Korábban a belső piacon volt prémium, majd 2013-14-ben még diszkontba is került a mutató, most pedig ismét hatalmas, több, mint 40 százalékos a prémium

- írja Fundman.

Elvileg tavaly megnyitották a két piac között az átjárást, hogy lassan vegyüljön a tulajdonosi kör. Ezek a szereplők előbb-utóbb valószínűleg megpróbálkoznak majd az arbitrálással (az azonos eszközök árkülönbségének kihasználása). A legjobb nyilván az lenne, ha szembe tudnánk egymással állítani ugyanazoknak a cégeknek a részvényeit a külső és a belső piacon, de egyrészt a belső piacon sok papír fel volt vagy van függesztve az esések miatt, másrészt egy újonnan felállított állami alap is elkezdte venni a large capeket, plusz az 5 százalék fölötti tulajok kaptak a nyakukba egy eladási korlátozást.

Ezek az intézkedések persze hozzá is járulhattak a prémium kitágulásához, és lehetséges, hogy sokan a hongkongi piaci eladással próbálták fedezni a felfüggesztett/beragadt belső piaci pozijukat. Mindenesetre, ha kitisztul a helyzet, mindenki megnyugszik, és visszaáll a rend, a mostani 40 százalékos prémiumnak olvadnia kellene. Az viszont nagy kérdés, hogy mi lesz az út: az A piac további omlása, vagy a H piac magához térése.