Ideje átnyergelni az európai tőzsdékre

2016-ban az amerikai részvénypiac sokkal jobban teljesített, mint az európai tőzsde. Sőt, mi több, néhány rövid időszaktól eltekintve ez az elmúlt 10 évre is igaz. Idén azonban fordulat jöhet: az új elnök konjunktúrát fellendítő ígéretei miatt a befektetők jelentős pozíciókat vettek fel az amerikai részvénypiacon, ezért az indexek csúcson vannak, miközben a kockázatok vélhetően nincsenek teljesen beárazva. Ezzel szemben az eurózóna gyengébb gazdasági teljesítménye és az uniót sújtó adósságválságok és politikai viharok miatt jóval olcsóbb

európai részvénypiacok idén igazán ígéretesnek tűnnek,

mivel az egyre javuló növekedési kilátásokon és az alacsony értékeltségi szinten felül a gyengébb euró is az európai tőzsdék mellett szól.

„Összességében azt látjuk, hogy a globálisan kedvező gazdasági növekedés miatt idén jó éve lehet a részvényeknek, ez pedig azt jelenti, hogy

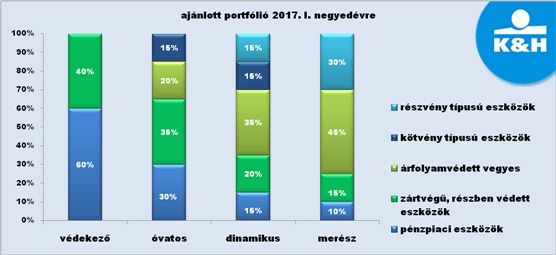

érdemes fokozatosan növelni a részvényeszközök arányát, és a hangsúlyt az eddig lemaradó eurózóna piacára helyezni"

– tanácsolja Kovács Mátyás, a K&H Alapkezelő szenior portfólió-menedzsere. „A javuló fundamentumoknak köszönhetően tavaly több mint 30 százalékos hozamot nyújtó hazai részvénypiacon az év első negyedében is folytatódhat az emelkedés, amennyiben az optimista, gyorsuló növekedést árazó globális befektetői hangulat fennmarad" - tette hozzá a szakember.

A kedvező növekedési kilátások és az infláció gyorsulása miatt idén a Fed várhatóan többször is kamatot emel, erre azonban az első negyedévben még nem valószínű, hogy sor kerül. Ezalatt az MNB támogató politikája, változatlanul érvényben van és még fokozódhat is, ha nem is további kamatcsökkentésben, de a háromhavi betétek fokozódó korlátozásában folytatódhat a következő negyedévekben is.

A hazai kötvényhozamok azonban ezzel együtt sem tudnak már érdemben lefelé menni,

hiszen a rövid hozamok már a nulla szint közelében vannak, közép-hosszú távon pedig az infláció és a növekedés gyorsulása miatt inkább a hozamok felfelé mozdulása várható. A gyorsuló növekedési és inflációs környezet tehát összességében nem kedvez a kötvény típusú befektetéseknek, ezért azok súlyát érdemes csökkenteni a portfolióban.

„Az OPEC készletkorlátozása és a kedvező növekedési kilátások miatt az olaj a következő hónapokban valamelyest drágulhat.

A tavalyinál azonban jóval szerényebb emelkedésre számítunk,

mivel a magasabb árak hatására be/visszakapcsolódó termelési kapacitások kínálata korlátot szab az áremelkedésnek. A stabil kínai kereslet és a világgazdaság gyorsuló növekedése miatt az ipari fémek ára is nő, így a nyersanyag befektetések kiváló kiegészítő elemet jelenthetnek a portfólióban, és elsősorban az infláció ellen nyújthatnak védelmet" - mondta el Kovács Mátyás.

A Fed decemberi kamatemelése, az amerikai-európai növekedésbeli különbségek és Trump választási ígéretei egyértelműen a dollár erősödését támogatták.

A kamatkülönbözet továbbra is a dollár erősödésének irányába mutat, ennek ellenére az EUR/USD devizapárban akár korrekciót is hozhat az idei év (euró erősödés a dollárral szemben). Amennyiben az Európai Központi Bank utalást tesz kötvényvásárlási programjának kifutására vonatkozóan, érdemes lehet csökkenteni a dollár kitettséget befektetéseinkben.