Százezrekkel olcsóbb lehet a minősített fogyasztóbarát lakáshitel

Miért akar az MNB fogyasztóbarát lakáshiteleket?

Európával összevetve nálunk magasak a lakáshitelek kamatfelárai: a bankok túl sokat számítanak fel az ügyfeleknek a költségeikre, kockázatukra stb.. Vagyis azon az áron felül, ahogy ők is beszerezték a forrást.

A kamatfelár nálunk közel 4-5 százalékpont, míg mondjuk a velünk hasonló kockázatú Csehországban, Romániában vagy Lengyelországban mintegy 3 százalék.

Emiatt hiába a történelmileg alacsony kamatszint, kevesen váltják le korábbi drágább lakáshiteleiket olcsóbbra, és kicsi a bankok közti verseny. Ezen akarunk változtatni egy, a bankoknak kiírt minősítési pályázattal. Olyan konstrukciókkal jelentkezhetnek, amelyeket sok ügyfél elérhet, legyen szó akár állami támogatásos – például a csok-os – jelzáloghitelről is.

A maiak közt nincsenek fogyasztóbarát lakáshitelek? Van a piacon most is hasonlóan alacsony kamatfeláras termék...

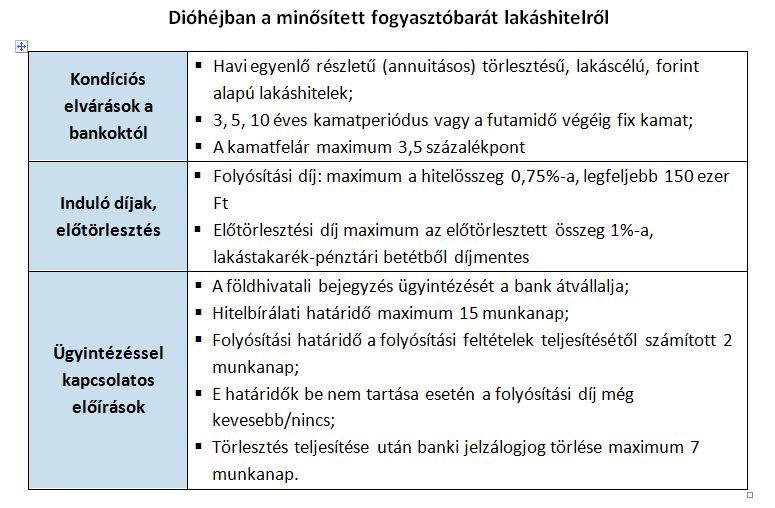

A minősítés megszerzéséhez

az olcsóbb ár mellé könnyen összehasonlítható hitelek, s az eddiginél gyorsabb, fogyasztóbarát banki ügyintézés is kell.

Csak két példa: az újfajta, általunk kezdeményezett lakáshitelnél a földhivatali bejegyzéshez kapcsolódó ügyintézést – hacsak az ügyfél máshogy nem dönt – a banknak át kell vállalnia, az igénylő ügyfélnek pedig a mai gyakorlattal ellentétben a kölcsön banki befogadásáig nem kell előre több tízezer forintot befizetnie, például értékbecslésre.

A hiteligénylőnek hosszabb távon is előre látnia kell a jövőbeli fizetési kötelezettségének mértékét, a futamidő alatt pedig a bankoknak rugalmasan alkalmazkodniuk kell az ügyfelek változó élethelyzetéhez is.

Ha az ügyfél szeretné, legyen lehetőség például a kamatperiódus megváltoztatására, olcsó előtörlesztésre vagy hitelkiváltásra is. A cél az, hogy a piacon a fogyasztók számára minden szempontból megfelelő lakáshitelek legyenek túlsúlyban.

Ezt egy új jogszabállyal érik el, mint a fair banki törvény esetében? A hitelnyújtási feltételek betartása, s a pályázati részvétel kötelező a bankoknak?

Nem, erre önkéntesen pályázhatnak a hitelintézetek. Aki megfelel, reklámozhatja magáról, hogy nála elérhető a minősített fogyasztóbarát lakáshitel.

A feltételek mindenkori betartását az MNB folyamatosan ellenőrzi, rossz esetben vissza is vonhatjuk a minősítést. Emellett viszont továbbra is lehet egyéb, a minősítésnek meg nem felelő – például változó kamatozású – konstrukciókat is kínálni, az egyéni ügyféligényeknek megfelelően.

Miért csak a lakáshiteleknél hirdetik meg a minősítést? Kimaradtak a fogyasztási jellegű kölcsönök!

A lakáshitelek a keresetekhez képest nagy összegűek, és hosszú, akár 30 éves futamidejűek. Így ezek felvétele hosszú távú, jelentős kiadással járó döntés a hitelfelvevőknek, ezért fontos kiemelten, hogy itt élénküljön a banki verseny, mérséklődjenek a kamatfelárak. A lakáspiac és vele a hitelezés most gyorsan élénkül, szeretnénk elérni, hogy ez a növekedés egészséges szerkezetű, fenntartható eladósodással valósuljon meg. A későbbiekben azonban megfontolandó lehet, hogy más hitelfajtákra is elérhetővé váljon a minősítés.

Ön szerint mennyivel mérséklődnek majd az MNB új minősítésével a lakáshitelek kamatai?

Az indokolatlanul magas kamatfelárak Magyarországon főképp az ügyfeleknek kedvezőbb, nagyobb biztonságot nyújtó, hosszabb időszakra rögzített kamatperiódusoknál érzékelhetők. Az ugyanolyan feltételekkel, ám 3-6 hónapos változó kamatozással nyújtott hitelek árazásából kiindulva

akár 1-1,5 százalékponttal is csökkenhetnek a minősített fogyasztóbarát lakáshitelekkel a piaci kamatfelárak a hosszabb kamatperiódusú hitelek esetében.

Emellett a hitelhez kötődő egyéb költségek tekintetében is csökkenést szeretnénk elérni. A ma jellemző 1,5-2 százalékos előtörlesztési díjakat a minősítés keretében mintegy felére csökkentettük, s az eddiginél alacsonyabb szinten maximáltuk a minősített termékeknél a folyósítási díjat is. Ezen felül a bank csak az érdekkörén kívül felmerülő költségeket, a tulajdoni lap másolatának lekérési díját, a térképmásolat lekérési díját, a jelzálogjog bejegyzés díját, az értékbecslés díját és a közjegyzői díjat számíthatja fel.

Mikortól lehet majd ilyen hitelt felvenni?

Miután az MNB májusban nyilvánossá tette honlapján a pályázatot, a bankok előtt június 1-jétől nyitva áll az út, hogy pályázzanak a minősítés megszerzésére.

Így akár már a nyár folyamán megjelenhetnek a minősített fogyasztóbarát hitelek a piaci kínálatban. Szerintem ősztől már jelentős számú ilyen kölcsönfajta lesz a piacon, mert a bankok jól tudják: aki kimarad, lemarad.

Miért nem bízza az MNB a piaci versenyre a kamatfelárak és díjak csökkentését?

Mivel a termékek könnyebb összehasonlíthatósága egyértelműen fokozza a piaci versenyt, így a minősítés épphogy a verseny élénkítésével éri el a kamatfelárak és díjak csökkentését.

A piac akkor működik megfelelően, ha a fogyasztók hasonlóan kedvező termékeket akár több banknál is elérhetnek, ezek a termékek könnyen összehasonlíthatóak, a kereséshez és kiválasztáshoz kapcsolódó költségek pedig alacsonyak.

A lakáshitelek felvételekor ma az embereknek komplett szolgáltatás-csomagokat kínálnak, márpedig ezek bankok közötti összehasonlítása nehézkes és bonyolult. Ráadásul sokszor a ténylegesen fizetendő kamat csak szerződéskötéskor, több heti bankba járás és jelentős díjak megfizetése után derül ki. A bankonként jelentősen eltérő kamatfelárak és a hitelkiváltások rendkívül alacsony szintje arra mutat, hogy a fogyasztóknak a tudatos döntés meghozatalához több segítség kell. Nos, ezért kell a fogyasztóbarát lakáshitel. Ez egységesített hitelfelvételi folyamattal, lakásvásárlás vagy építés finanszírozására, vagy akár a meglévő lakáshitel kiváltására is használható lesz.

Emellett az összes bank ajánlata egy helyen, az MNB honlapján elérhető lesz,

ahol a fogyasztók – törlesztőképességük, hiteligényük alapján – válogathatnak majd a banki ajánlatok közt.

Mikor tartanák sikeresnek a minősített lakáshitelek elterjedését?

Az első és legfontosabb sikerkritérium, hogy minél több bank kínálja ezt a kedvező árú, gyors ügyintézéssel és átlátható feltételek mellett felvehető hitelt. A koncepció másik fő eleme az összehasonlíthatóság.

Ha több bank árajánlata is megjelenik majd az MNB összehasonlító weboldalán, s azt a fogyasztók intenzíven használják is, az már önmagában sokat segíthet a tudatosabb, ügyfélelőnyt hozó lakáshitelek megismerésében.

Végül, ha a mai, rendkívül alacsony kamatkörnyezetben sikerül elérni, hogy minél többen a mostaninál nagyobb arányban vegyenek fel hosszabb kamatperiódusra rögzített futamidejű, s kedvezőbb árú lakáshiteleket, ez fogyasztóvédelmi és pénzügyi stabilitási szempontból is előrelépést jelentene.