Így lehet védekezni a piaci sokkok ellen

A magasabb hozamú részvényeket például szokás defenzívnek tartani. Azonban az egy évtizeden át tartó hozamvadászat sok ilyen részvény értékeltségét annyira túlfeszítette, hogy ma már egyáltalán nem a defenzív jelleg jut eszünkbe róluk – derül ki a Fidelity közleményéből.

A portfóliók szintjén a részvények amúgy is a legkevésbé defenzív eszközosztályt alkotják, mivel jellemzően ezek a legvolatilisebb pozíciók. Még a híresen alacsony kockázatú, magas hozamú stratégiák, például az alacsony volatilitású részvények sem képesek ellenállni akkor, ha a befektetők hirtelen szabadulni kezdenek a kockázatos kitettségeiktől – főleg, ha számításba vesszük azt is, hogy annak idején mennyi pénzt szivattyúztak éppen ezekbe a részvényekbe. Piaci korrekció idején az egyes részvények árfolyama eltérő mértékben, de esni fog – méghozzá mindegyiké.

A fentiek ellenére senki nem javasolna olyan hosszú távú, növekedésorientált befektetést, melyből hiányoznak a részvények. A befektetések hozama mindenképpen némi kockázattal párosul. Egy strukturálisan defenzív portfóliónak – mely a teljes piaci cikluson át óvatosan defenzív marad – nagyon is megvan a maga szerepe. A rövid távban gondolkodó befektetők, vagy amelyek készpénz-alternatívákat keresnek, pont az ilyet részesíthetik előnyben. Azonban a hosszú távú befektetők, amelyek elsődleges célja a tőkenövekmény elérése, érthetően nem szívesen áldoznák be a felfelé mutató kockázatokat a biztonságért cserébe akkor, amikor amúgy minden biztatóan alakul.

A defenzív befektetés taktikai stratégiaként a leghatásosabb: amikor mindazokkal az eszközökkel felvértezi a portfóliót, melyek segítségével az át tudja vészelni a nehezebb időszakokat. A gazdasági ciklus bizonyos pontjain (főleg, amikor közeledik a ciklus vége) mindig érdemes megfontolni a portfólió védelmének megerősítését.

De az ugyanilyen fontos, hogy meglegyen a világos stratégiánk arra az esetre is, ha a piacok nem a várt módon viselkednének, és újból eljönne a kockázatvállalás ideje.

Ha túl sokáig őrizgetjük a taktikailag defenzív pozíciókat, azok rányomják a bélyegüket a portfólió hosszú távú növekedési potenciáljára.

Általában három módszerrel fokozhatjuk a védekező jelleget: a kockázat csökkentésével, az egymással nem korreláló eszközök arányának növelésével, vagy valamilyen védekező réteg hozzáadásával.

Kockázatcsökkentés: az értékükből nem (sokat) veszítő eszközök

A defenzív befektetések között mindig is a készpénz járt az élen.

Kevés teljesen kockázatmentes eszköz van, és ez alól a bankszámlák sem kivételek,

melyeknél fennáll a bankcsőd – mégoly távoli – esélye. Azonban ha valaki nem akarja otthon, a párnahuzatban tartani a bankókötegeket, akkor a bankbetét számít a legdefenzívebb eszköznek.

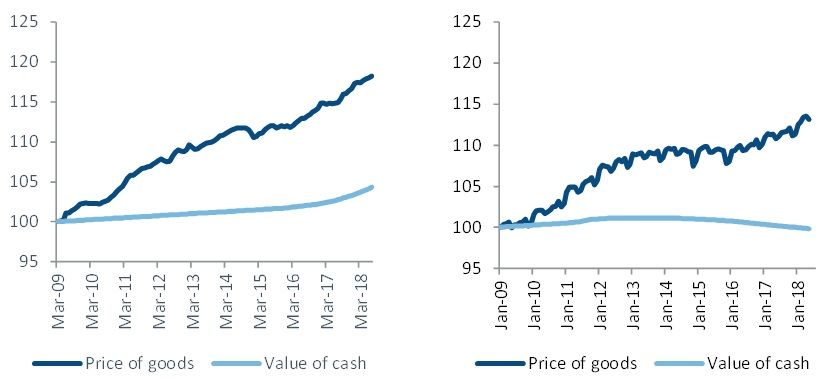

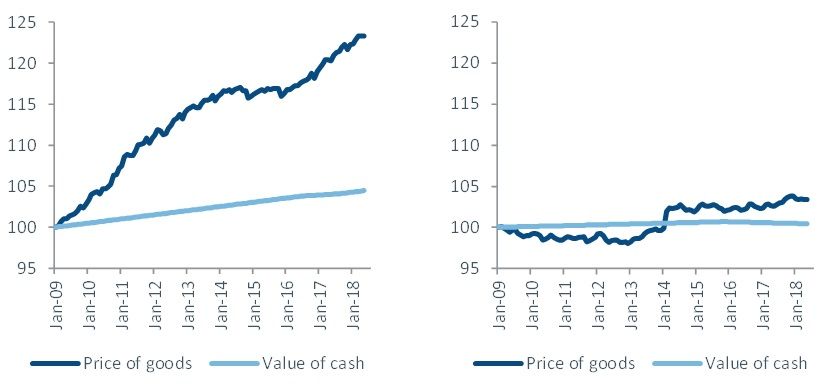

Ennek persze ára van. A jelenlegi, ultraalacsony kamatok mellett a készpénzben tartott strukturális pozíció garantáltan erodálni fogja a vásárlóerőt. Európában a negatív kamatok miatt idővel a pénznek mind a reál-, mind a nominális értéke csökken, miközben az USA növekvő kamatai mellett a hozamok lassan felfelé kúsznak.

A készpénz hozama azonban a legtöbb nyugati piacon még így is jóval az infláció alatt van.

Tekinthető-e még defenzívnek egy ilyen eszköz? Röviden: igen. Ha egy portfólió teljesítménye meghaladja a befektető hosszú távú igényeit, akkor bizonyos mértékű tőkeerózió még elfogadható lehet a teljes pénztömeg (nominális) értékének megóvása céljából. Eközben a múló piaci viharok átvészelését lehetővé tevő menedékként a készpénz még mindig a legbiztonságosabb megoldás. Persze túl sokáig nem szabad várni: a legjobb, ha a tőkét azonnal újból munkára fogjuk, mihelyt erre piaci lehetőség kínálkozik.

A rövid futamidejű kötvényalapokba vagy fix lejáratú papírokba történő allokáció további defenzív réteggel védheti a portfóliót, és általában jobb hozamot is kínál, mint a bankbetét, bár a kockázatok is magasabbak valamivel. A kötvényeket mindig fenyegeti a leértékelés veszélye, függetlenül attól, hogy mennyire látszik stabilnak a kibocsátójuk. És ugyanez vonatkozik az államkötvényekre is.

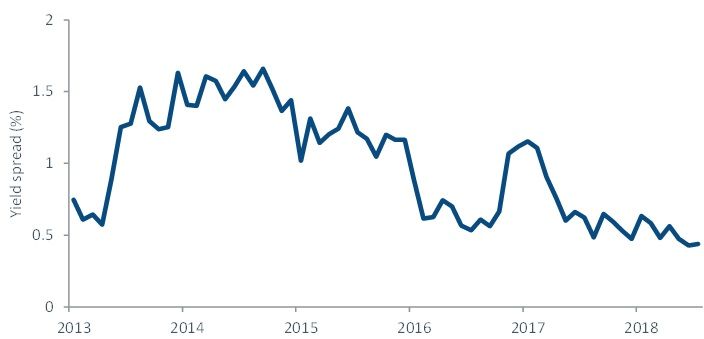

Egy megfelelően diverzifikált portfólióban olyan eszközök szerepelnek, melyektől jellemzően nem a részvényekkel egy időben akarnak hirtelen, nagy mennyiségben megszabadulni a befektetők. A befektetés egyik alaptétele, hogy a kötvények és a részvények nem korrelálnak egymással. Ebből következik, hogy a hosszú lejáratú államkötvények egyszerű diverzifikációs lehetőséget és nagyon jó védelmet kínálnak a részvénypiaci zuhanórepülések kockázatával szemben. A történelmi adatok alátámasztják ezt, legalábbis bizonyos keretek között. Nem vitás, hogy a legtöbb esetben valóban így van, például alacsony inflációval vagy deflációval párosuló gazdasági lassulás esetén.

Azonban amikor kezdett körvonalazódni a 2017-es eladási hullám, a kínai kontinentális államkötvények alkották az egyetlen olyan eszközosztályt, amelyik tartani tudta magát – tehát előfordulhat, hogy a részvények és a kötvények tandemugrást hajtanak végre. Lehet, hogy az a 2017-es eset csupán egy anomália volt, de a fordított összefüggés nem feltétlenül és nem minden piaci ciklusban áll fenn. Száguldó infláció esetén a kötvényhozamok természetesen emelkednek, ami hirtelen részvényeladási hullámot generálhat. Ugyanakkor az emelkedő kamatkörnyezet még a hosszú futamidejű kötvények defenzív vonzerejét is beárnyékolja kissé.

A defenzív jelleg kialakításakor jól jöhet egy olyan eszköz, amelyik kétféle eseménnyel szemben is védelmet jelent. Jelenleg az USA infláció ellen védett állampapírjai meglehetősen kedvező defenzív jellemzőkkel bírnak, és mind a piaci zuhanás, mind a növekvő infláció ellen védelmet nyújtanak. Egy másik példa: a feltörekvő piaci, inflációhoz kötött kötvények lépést tartanak az inflációval, ugyanakkor az inflációs várakozásokat meghaladó hozamot is hoznak.

„A hagyományosan biztos menedéknek számító kötvények mellett ott van az alternatív eszközosztályok egész univerzuma, mely a kötvényektől eltérően viselkedik, ezért értékes diverzifikációs lehetőséget – és persze hozamokat is – kínál. Némelyik hatékonyabb a többinél, attól függően, hogy éppen milyen veszély fenyegeti az alapforgatókönyvet" – teszi hozzá Al-Hilal István, a Fidelity International magyarországi és romániai értékesítési vezetője.

Az ún. ezoterikus vagy nem tradicionális piacok, például a légijármű-lízing, az ingatlan, a magánrészvénytőke és az árupiacok egyre népszerűbb portfólió-diverzifikációs megoldásnak számítanak. Bár ezek nem nevezhetők béta-semlegesnek, általában nem, vagy csak kis mértékben korrelálnak a részvényekkel és a kötvényekkel, emellett különböző növekedésösztönző hatások kihasználását tetszik lehetővé. Inflációs körülmények között az arany jellemzően mindennél jobban teljesít, emellett – a másik szélsőséges helyzetben –

hasznos védelmet nyújthat a deflációs sokkok és az azokból eredő, pánikszerű eladási hullámok ellen is.

Az is igaz viszont, hogy más alapvető kockázati helyzetek ellen kevésbé számít vonzó védekezési módszernek.

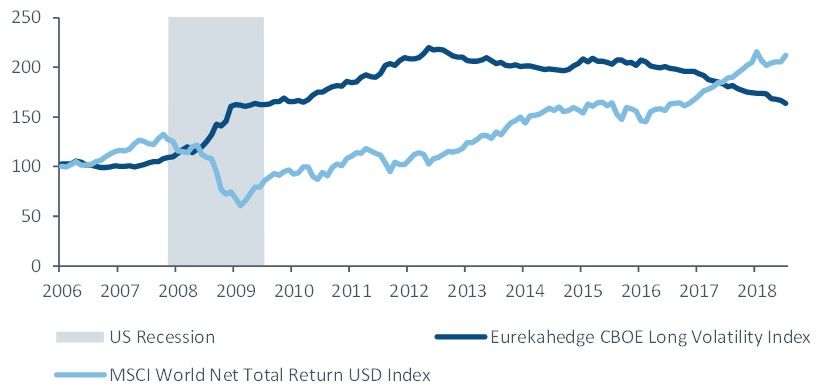

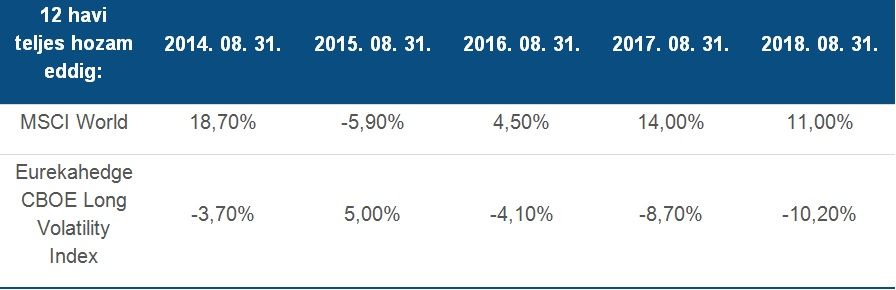

A makro-hedge alapokat, melyek a politikai vagy gazdasági eseményekhez kapcsolódó piaci mozgásokból próbálnak profitálni, általában defenzívnek tartják, csakúgy, mint a long volatility stratégiákat. Ezek emelkedő piaci körülmények között általában gyengén teljesítenek, de hirtelen magukhoz térnek egy-egy tail risk esemény bekövetkeztekor, amikor a hagyományos eszközök bedőlnek.

Az alternatív eszközökkel szemben felhozott egyik kritika, hogy kevésbé likvidek, mint a többi eszközosztály, és az értékeltségük nem tud lépést tartani a spot árakkal. Piaci sokk esetén a nettó eszközértékhez képest csak jelentős diszkonttal lehet eladni őket, ha egyáltalán el lehet. Ez pedig fontos szempont, főleg az olyan befektetőknek, amelyeknek gyorsan hozzá kell tudniuk férni a pénzükhöz. Ezzel együtt van azért lehetőség likvidebb eszközök révén is alternatív eszközökben, például ingatlanokban vagy infrastrukturális beruházásokban fennálló kitettséget szerezni, például a befektetési társaságok (investment trusts) révén. Válság idején persze bármely eszközosztály likviditása bedugulhat – semmi sem likvid, ha nincs, aki megvegye.

Számos egyedi stratégia, például a managed futures vagy a long-short market neutral alapok általában igen likvidnek mondható, ráadásul alig korrelál a hagyományos eszközosztályokkal, mivel aktívan kerüli a béta-kitettséget. Ezáltal a befektetők olyan alfa-forrásokhoz férhetnek hozzá, melyeknek nincs „kőbe vésett" piaci irányultságuk, ezért nincsenek hatással rájuk a piaci mozgások sem.

Az ilyen jellegű stratégiák azonban viszonylag drága kiegészítői lehetnek egy-egy portfóliónak.

Ezzel együtt éves akár öt százalékos hozamukkal vonzó lehetőséget kínálhatnak, főleg ha valaki úgy véli, hogy a világ egy tartós, minden piacot érintő eladási hullám előtt áll.

Az aszimmetrikus stratégiák azáltal javíthatják egy-egy portfólió defenzív jellegét, hogy korlátozzák, vagy meg is szüntetik a lefelé mutató kockázatokat. De mint minden biztosításnak, ennek is ára van.

A put option és az options collar két gyakran használt termék. A put option egy konkrét időtartamra garantálja a hozzá tartozó értékpapír árfolyamát; a költség mindössze az opció ára. A collar a jövőbeli esetleges árfolyam-emelkedést áldozza be a lefelé mutató kockázat elleni védelemért cserébe, általában put és call opciók kombinációja által. Ebből adódóan konkrét költsége sincs, azonban a nyereség korlátozása csökkenti a portfólió bétáját, ami végső soron alacsonyabb hosszú távú hozamot jelent.

A portfólióknak akkor jönnek jól ezek a termékek, amikor a lefelé mutató kockázatok kiváltképp magasak, vagy ha taktikai megfontolásból veszik igénybe őket, valamely fenyegető, kedvezőtlen piaci esemény átvészelése céljából. Azonban a kedvezőtlen fordulatokat hírhedten nehéz előre megjósolni.

Ha egy opció lejár, és a piac még mindig felfelé halad, a befektetőknek el kell dönteniük, hogy akarnak-e újabb költség árán szerződést hosszabbítani. Aztán újból és újból. Ennek során mérlegelniük kell, hogy az ilyen stratégiák fenntartásának teljes költsége, ide értve a teljesítményre gyakorolt kedvezőtlen hatást is, arányban van-e az esetleges haszonnal, ha és amikor a várt piaci fordulat bekövetkezik.

Egyes esetekben érdemesebb valamely alacsonyabb kockázatú stratégia mellett dönteni, például készpénzbe vagy kötvényekbe fektetni, mint megfizetni a lefelé mutató kockázatok elleni védelem árát.

Azonban ez sem mindig igaz, főleg ha az aszimmetrikus stratégiák költség szempontjából semlegesnek mondhatók. 2016 végén, amikor egyre nőtt az aggodalom, hogy az olaszországi politikai zűrzavar és a bizonytalan gazdasági háttér bajba sodorhatja a piacokat, portfóliómenedzsereink shortolták az inflációhoz kötött olasz államkötvényeket (BTP-ket). A pozíció semleges hatást gyakorolt a teljesítményre, és igen jövedelmezőnek bizonyult, amikor a 2018. májusi választások miatt felszökött a piaci volatilitás és megindult a BTP-eladási hullám.

Egy defenzív jellegű befektetési stratégia néha életszerűtlennek tűnhet. Ki akar lemondani a további emelkedésben rejlő lehetőségekről, mikor a piacok felfelé ketyegnek, csak azért, hogy védekezzen egy esetleg soha be nem következő csökkenés ellen? Emellett nem könnyű olyan portfóliót összeállítani, mely egy teljes piaci cikluson át minden létező tail risk ellen (vagy éppenséggel egy konkrét időpontban egy konkrét kockázat ellen) védelmet nyújt, emellett ráadásul optimális hozamot is termel.

A legtöbb, hosszú távban gondolkodó befektető számára érdemes lehet taktikai szemszögből vizsgálni a portfólió összetételét, és minden piaci ciklusban csak éppen a megfelelő mennyiségű kockázatot vállalni. Ezt persze mondani könnyű:

minden ciklus eltér az őt megelőzőtől és az utána következőtől is.

Azok az eszközosztályok, melyek a múltban defenzívnek számítottak, nem biztos, hogy akkor is azok lesznek, amikor a piacok az állandóan változó globális körülmények közepette már egészen más jellegű kihívásokkal küzdenek.