Európában a magyarok a legkevésbé eladósodottak

A közgazdászok között nincs egyetértés azzal kapcsolatban, milyen mérőszámmal lehet a legpontosabban kifejezni egy társadalom jólétét. Az egyik legelterjedtebb mutató, a GDP csak az egész nemzetgazdaság teljesítményéről ad képet, de az egy főre jutó össztermék (GDP/fő) sem tükrözi pontosan az emberek anyagi helyzetét, hiszen nem kalkulálják bele például a mindennapi kiadások és a fogyasztói árak mértékét a fizetésekhez képest, vagy a lakossági adósságállományt.

Az Intrum legutóbbi európai fogyasztói jelentésében (ECPR) egy olyan mutatót próbált megalkotni, ami pontosabb képet ad a lakosság pénzügyi helyzetéről.

Az úgynevezett pénzügyi jóléti barométer persze nem képezi le tökéletes pontossággal a társadalmat (már csak azért sem, mert ez is átlagokat mér), de a hagyományos mérőszámokhoz képest árnyaltabb képet mutat az emberek jólétéről az egyes európai országokban.

A barométer négy szempont alapján pontozza a gazdaságokat: az első mutató azt méri, mennyire képesek az emberek időben fizetni a számláikat, és hogy a számlabefizetések után mennyi marad a zsebükben a hónap végén. A második a hitelszabadság, azaz a lakossági hitelállomány és az, hogy milyen gyakran kell az embereknek kölcsönt felvenniük a számláik fizetéséhez. A harmadik mutató a megtakarítások összegét fejezi ki, a negyedik pedig a pénzügyi tudatosságot, vagyis, hogy mennyire látják át az emberek saját pénzügyeiket.

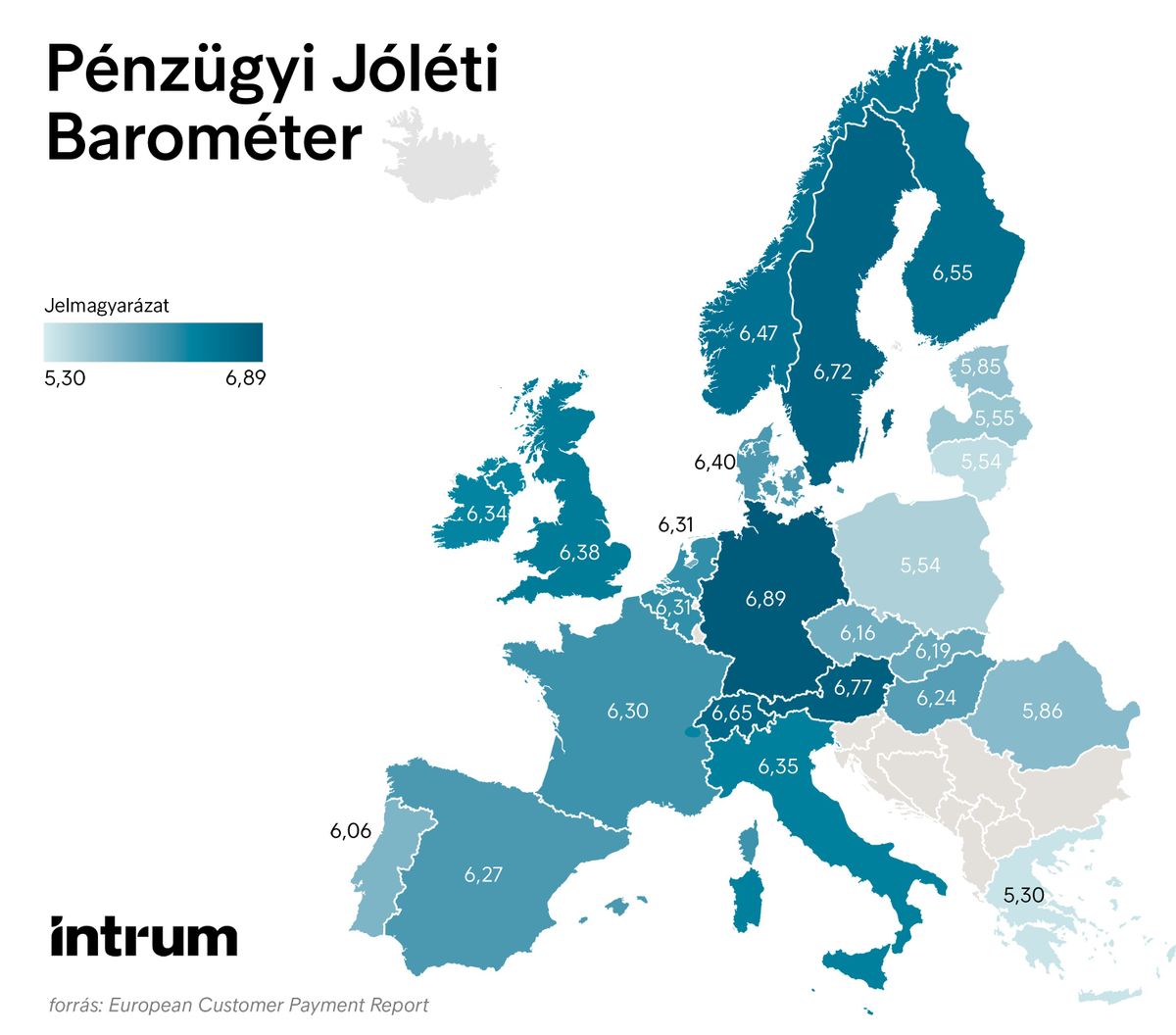

Az Intrum fogyasztói felmérésén kapott válaszok alapján Magyarország 6,24 pontot ért el pénzügyi jóléti barométeren. Ez a visegrádi országok között a legmagasabb: Szlovákia 6,19, Csehország 6,16, Lengyelország 5,54 pontot kapott. Európában a legmagasabb értéket Németország (6,89), Ausztria (6,77) és Svédország (6,72) mutatta, míg a legkisebb pontszámot (5,30) Görögország érte el.

Magyarország viszonylag magas pontszáma elsősorban a rendkívül alacsony lakossági hitelállománynak köszönhető: a hitelszabadság szempontjából az összes európai ország közül az első helyen áll.

Magyarországon a legalacsonyabb a tartozások aránya a háztartások jövedelméhez képest

– mondta Deszpot Károly, az Intrum magyarországi üzletfejlesztési és értékesítési igazgatója. „A felmérés során a magyar válaszadók több mint háromnegyede egyáltalán nem vett igénybe hitelt az elmúlt hat hónapban, beleértve a hitelkártya-keret kimerítését." Az igazgató hozzátette, bár az elmúlt egy-két évben már emelkedésnek indult a lakosság hitelállománya, ez nagyrészt a lakásárak emelkedésének és a magasabb összegű lakáshiteleknek köszönhető. „A hazai hitelállomány nagy részét jelenleg is a lakáshitelek teszik ki. A közelmúltban jelentősen nőttek a lakásárak, miközben igen sokan vettek fel hitelt, részben a CSOK lehetőségeit kihasználva, ami a hitelállomány adataiban is megmutatkozik. Egyelőre a törlesztés keveseknek okoz gondot, a nem teljesítő hitelek aránya továbbra is alacsony, 3 százalék körül van. Igaz, ez változhat, ha a következő években visszaesik a gazdaság teljesítménye és lassul a bérek emelkedése.

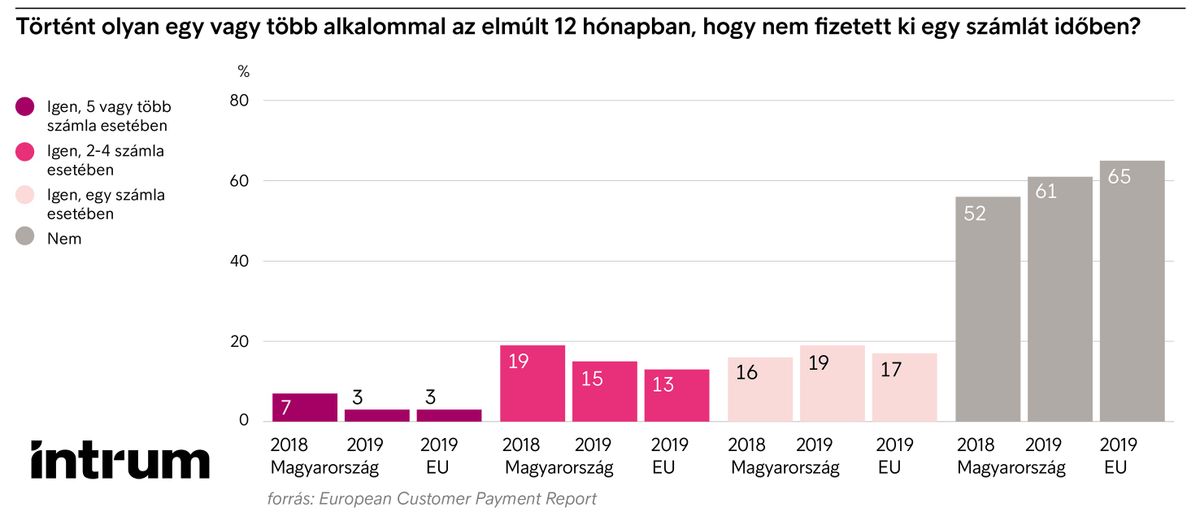

A hitelszabadságon kívül, más mutatók szempontjából Magyarország elmarad az európai átlagtól. A felmérés során a magyarok közel 40 százaléka válaszolta azt, hogy az elmúlt félévben előfordult, hogy egy vagy több számláját nem sikerült időben kifizetnie. Ennek oka legtöbbször a pénzhiány volt, emiatt Magyarország a számlafizetés szempontból 24 európai országból csak a 20 helyre került.

Kevéssel az európai átlag alatt van a magyar fogyasztók megtakarítási képessége, a pénzügyi tudatosság szempontjából viszont a 12 helyen áll Magyarország. Bár a magyar válaszadók nagy része (64 százalék) elégedetlen az iskolai pénzügyi oktatással, rendkívül sokan válaszolták azt, hogy igyekeznek informálódni a pénzügyeikről és általában a gazdaságról.