Nyugdíj megtakarítás kedvező feltételekkel

Természetes igényünk, hogy anyagi biztonságban éljünk - nem csak az aktív éveink alatt, hanem nyugdíjba vonulásunk után is. Ez az álom viszont csak úgy válhat valóra, ha időben lépünk, és elkezdünk takarékoskodni.

Azonban sokan tartanak attól, hogy 20-30 évre aláírjanak egy szerződést havi több tízezer forintos befizetési kötelezettségről, hiszen - ahogy a jelenlegi világjárvány okozta gazdasági és anyagi kilátástalanság sokaknak megmutatta - ki tudja, mit hoz a jövő.

Érthető, hogy a mostani bizonytalan helyzet miatt sokan nem mernek vagy nem tudnak évekkel, évtizedekkel előre tervezni a kiadásaik tekintetében.

A boldog nyugdíjas évekről azonban még most sem kell lemondanunk, találunk ugyanis a piacon olyan megtakarítási lehetőséget, amelyet kis ráfordítással és igazán kedvező feltételekkel indíthatunk.

Az önkéntes nyugdíjpénztár (ÖNYP) nagy múltra tekint vissza, ugyanis az egyik legrégebbi nyugdíjcélú megtakarítási formáról van szó. A lehetőség lényege, hogy egy hosszú távú előtakarékoskodással biztosíthassuk az anyagilag kiegyensúlyozott nyugdíjas évekhez szükséges pénzösszeget.

A kissé szerencsétlen névválasztás miatt azonban sokan a mai napig összemossák a magánnyugdíjpénztárral, és amiatt aggódnak, hogy a 10 évvel ezelőtti államosítás újra megtörténhet.

Kiemelten fontos viszont, hogy meglássunk egy hatalmas, és esetünkben egyben megnyugtató különbséget a manyup és az ÖNYP között. Míg az előbbi csupán a bruttó bérünkből levont nyugdíjjárulék egy részének átcsoportosítását jelentette, az utóbbi már egy privát megtakarítás, amelynek havidíját a nettó fizetésünkből gazdálkodjuk ki magunk számára.

Épp ez a számottevő eltérés a biztosíték arra, hogy a történelem nem fogja megismételni önmagát, a személyes vagyonunkra ugyanis nem teheti rá a kezét az állam.

Nem mehetünk el ugyanakkor szó nélkül amellett sem, hogy a pénztárak a befizetett pénzt főként magyar állampapírokba és részvényekbe fektetik, így a megtakarításunk teljesítménye nagyban függ a hazai gazdaság eredményességétől.

Az előtakarékosság futamidejének végét egyébként jellemzően a mindenkori nyugdíjkorhatár elérése jelenti. Ez a határérték jelenleg 65 év, azonban a jövőben várhatóan növekedni fog, ez pedig a ma aláírt szerződésünkre is kihat majd.

Amikor viszont elérkezik az idő, és letesszük a lantot, akkor háromféleképpen dönthetünk:

Az ÖNYP egyébként különösen jó választás, ha szerényebb jövedelemmel rendelkezünk, vagy ha például a magas hiteltörleszők miatt sok a havi kiadásunk, ezért csak minimális félretehető pénzünk marad hónap végén.

A pénztáraknál jellemzően 4 ezer forint a minimális havidíj, de a befizetések mértékét rugalmasan változtathatjuk, így egy anyagilag stabilabb időszakban akár ennél jóval magasabb összeget is félretehetünk idős éveinkre.

Ha viszont egy mostanihoz hasonló gazdaságilag megterhelő időszakban nehézséget okoz még a minimális havidíj befizetése is, akkor legvégső esetben akár a megtakarítás szüneteltetésének lehetőségével is élhetünk, de azt azért nem árt tudni, hogy a havi költségeket ilyenkor is behajtják rajtunk.

A rendszeres tagdíjon kívül eseti befizetésekre is van lehetőségünk, egy évben akár többször is, bármekkora összegben.

Bizonyos feltételek teljesülése esetén pedig hozamkifizetést is kérhetünk, tehát hozzájuthatunk némi pénzhez, ha már legalább 10 éve fizetjük a vállalt díjakat. Ez jó hír lehet, amikor valóban megszorulunk, ám azt sem szabad elfelejteni, hogy ilyenkor gyakorlatilag a jövőnk malacperselyéből vesszük ki a pénzt, tehát csökkentjük a nyugdíjasként elérhető végösszeget, emellett számos kedvezménytől is elesünk a korai bontás miatt, ami ráadásul plusz költségeket is maga után vonhat.

A fentiek mellett azonban talán az adóvisszatérítés az, ami igazán vonzó lehetőséggé teszi az ÖNYP-t.

Mivel egy államilag elismert és támogatott megtakarítási formáról van szó, jogosultak vagyunk évente visszaigényelni a személyi jövedelemadónkból (SZJA) az éves befizetéseink 20 százalékát, de maximum 150 ezer forintot.

A visszatéríthető maximális összeget havi 62 500 vagy évi 750 ezer forint befizetésével érhetjük el.

Az alapvető információk tisztázása után térjünk rá arra a két tényezőre, amelyek a legtöbb ember döntését befolyásolják: mennyit nyerünk ezzel a megoldással, és ez mennyibe fog kerülni nekünk a havi díjon kívül?

Az elérhető hozam alakulását az általunk kiválasztott portfólió befolyásolja a leginkább. Így természetesen az alacsony kockázattal járó befektetések biztos, ám alacsonyabb nyereséget garantálnak, míg egy merészebb választással akár kiemelkedő teljesítmény is elérhető, viszont nagyobb a bukás veszélye is.

Mindenesetre elmondható, hogy egy önkéntes nyugdíjpénztári számla átlagos hozama 5-7 százalékra lőhető be, ám erre a gazdaság eredményessége és az alapkezelők teljesítménye is kihat.

A többismeretlenes egyenlet végeredménye tehát erősen kérdéses, a korábbi évek hozama azonban adhat némi támpontot, hogy vajon mire számíthatunk.

Persze néhány sikeres év még nem garancia arra, hogy azután nem következhet egy mélyrepülés, de a hosszú távú konstrukció egyik nagy előnye, hogy szépen kiegyenlítődik ez a hullámzás.

A hozamkilátások mellett viszont a várható költségekre sem árt felkészülni. Ezen a téren igazán megkönnyíti a dolgunkat az, hogy 2020 márciusától már az ÖNYP-knek is fel kell tüntetniük a Teljes Költség Mutatót, vagyis a TKM-et, amely egyszerűen összehasonlíthatóvá teszi a különböző termékeket.

Ez tulajdonképpen egy olyan viszonyszám, amely százalékban kifejezve meghatározza, hogy várhatóan mekkora lehet egy hosszú távú nyugdíj megtakarítási megoldás éves költsége.

Összefoglalva tehát azt mondhatjuk az önkéntes nyugdíjpénztárról, hogy egy többnyire alacsony költségekkel járó, biztonságos megtakarítási típus. Hosszú távon pedig még akkor is szép vagyont pakolhatunk össze vele, ha havi szinten csak néhány ezer forintot tudunk erre szánni.

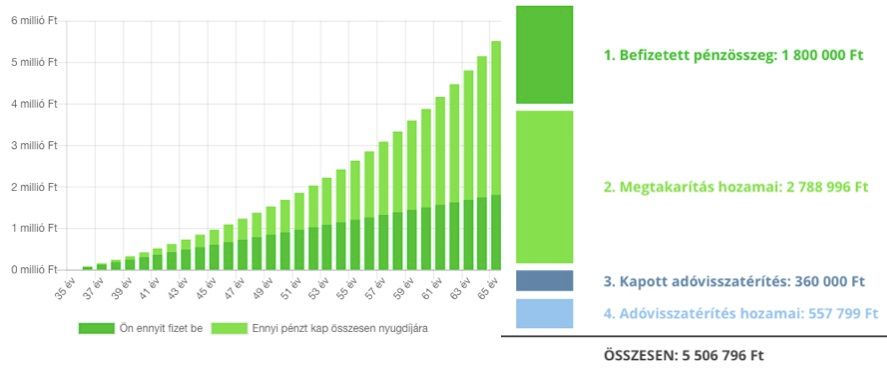

Az alábbi grafikonból például jól látszik, hogy ha 35 éves korunkban elindítunk egy nyugdíj célú előtakarékosságot, akkor havi 5 ezer forint befizetésével akár 5,5 millió forint ütheti a markunkat 65 évesen, amelyből mindössze 1,8 millió forint az általunk befektetett összeg. (Így tehát 3,7 millióval több pénzünk lesz nyugdíjasként, mintha csak egy borítékban gyűjtögetnénk a bankjegyeket.)

Igen látványos az éves állami támogatás jelentősége is: 30 év alatt csaknem 918 ezer forint pluszt jelent, ha élünk az adóvisszatérítés lehetőségével.

Fontos azonban megjegyezni, hogy a kis összegű havidíj csak akkor tud ilyen szépen szerepelni, ha a pénzünknek sok ideje van “dolgozni”. Ha például csak 38 évesen kezdünk el félretenni havi 5 ezer forintot, akkor máris 1 millióval kevesebb pénzt kapunk kézhez a futamidő végén.

A lényeg tehát az, hogy bármelyik nyugdíj megtakarítási módszer jobb a semminél, a kedvező feltételek azonban akkor érvényesülnek a legjobban, ha mielőbb elindulunk az öngondoskodás arany kövekkel kirakott útján.